ファンドラップとは

ファンドラップとは、個人投資家が資産運用を丸ごと金融機関に任せることができるサービスのことです。世に金融商品は多々あり、自分で投資を行うには色々な調査や判断、各種手続きが必要ですが、何に投資するのか、銘柄の売買、ポートフォリオ管理、定期的な報告といった処理を、プロが代わりにやってくれることになります。

もちろん、プロが代行するといっても全て任せるわけではなく、投資家の投資目的や運用経験、どの程度リスクを取るのかといった希望を伝えた上で、最適なポートフォリオを構築してもらうことになります。

例えば、定年で退職金を受け取ったので資産運用をしたいが、あまり投資経験がないためどのように投資すべきか分からない、といったケースではファンドラップを活用することは1つの選択肢です。

その場合、リターンはそこまで狙わず安定的に運用したいといった希望を、ファンドラップを提供する金融機関に伝えると、目的に適う運用を行ってくれることになります。

資産運用状況は定期的に報告を受けられるので状況を把握することもでき、また途中で投資方針を変更することも可能です。

ファンドラップと投資信託の違い

ファンドラップは通常、リスク分散のため複数の資産、複数の地域等に分けて投資するため、様々な金融商品を組み合わせてポートフォリオを構築します。複数資産、複数地域に投資する金融商品には、バランス型の投資信託もありますが、その違いは何でしょう。

一言で言えば、ファンドラップは投資家に合ったより細やかなサービスを受けられることです。バランス型投信でも期待するリターンやリスクを選択できますが、投資家自身の知識や経験に基づく判断に拠るところが大きいです。

一方、ファンドラップはプロによるヒアリングと判断に基づいたポートフォリオを選択できるため、投資家の投資方針や目的により近い運用となると言われています。また、基本お任せなので、投資家の時間と手間を削減できることも魅力に感じるかもしれません。

当然ながら、手厚いサービスの分、投資信託よりは高い手数料が必要となります。ファンドラップの場合、購入時手数料、信託報酬といった投資信託でも発生する費用に加え、投資顧問料がかかることになります。

ファンドラップの評判・口コミ

料金は高いがお任せできる資産運用ならば、ニーズはありそうです。では、その評判はどのようなものでしょう。ここで、掲示板やSNSから口コミ情報を見てみましょう。「ファンドラップ」でSNSを検索すると、以下のような投稿が出てきます。

日本株、インデックス投資共にずっといい調子が続いてる♫

それに比べて、購入後1度もプラ転していない大和ファンドラップのダメダメ感、半端なし。

迷惑メール整理していたら、なんか外国株の割合が多いからこうなってるって解説されてるのが出てきてw

え?理由そこなの?引用:Twitter

特に個人投資家向けのファンドラップやラップ型ファンドに入っているヘッジファンドはコストが異常に高いだけでかなりひどいことが多いと思う。

引用:Twitter

何!ファンドラップ全然ダメじゃん!

定期貯金並みの評価!

もうやめよかな。。引用:Twitter

金融機関からの営業に引っかかってしまう人がいまだにいる。ファンドラップは何やら残高が増えているようだ。ちょっと問題アリではないかと。資産を増やしたい気持ちは理解できるが、資産を守る意識もないといけない。痛い目を見てからでは遅い。

引用:Twitter

ファンドラップとは、複数の投信の組み合わせ商品のこと。手数料がとても高く、複雑で不透明なのでボッタクられやすい。

引用:Twitter

SNSでの評判を読む限り、「ファンドラップを選んでよかった」という好意的な記事は多くないようです。特定のファンドラップやそれを販売した金融機関への恨み節も見られます。では、一体ファンドラップの何が良くないのでしょう。

ファンドラップがひどいと言われる5つのデメリット

ファンドラップの評判や口コミを見る限り、「ひどい」や「失敗」といったネガティブな表現が見受けられますが、ファンドラップのデメリットを整理すると、以下のような5点が挙げられます。

- プロへの相談料=投資顧問料がかかる

- 運用成績に関わらず年間手数料が発生する

- 契約時にかかる最低投資金額が高い

- 元本も利益も保証されることはない

- 担当者との相性と成績は良し悪しがある

プロへの相談料=投資顧問料がかかる

先述の通り、きめ細やかなサービスに対しては投資顧問料という形で支払うことになります。投資一任報酬とも呼ばれます。固定報酬型と成功報酬型、その併用型とパターンがありますが、固定報酬型の場合で運用資産の時価評価額のおよそ1%~2%程度となります。

これを高いと見るか、安いと見るかは投資家次第でしょうが、発生する費用はこれだけではありません。

運用成績に関わらず年間手数料が発生する

投資信託は売買の都度、売買手数料が発生するので、頻繁に取引を行うと相応の額になります。ファンドラップの場合、売買手数料は発生しませんが、代わりに年間手数料というものがかかり、年間で運用資産の1% 前後と言われます。

ファンドラップの中に投資信託も組み込まれる場合には、信託報酬(投資信託の管理費用)も発生しますので、そうした諸費用を安くしたい投資家については、年間手数料はデメリットに感じることでしょう。

契約時にかかる最低投資金額が高い

ファンドラップの特徴として、最低投資金額の存在があります。金額は金融機関やファンドラップの商品により変わりますが、300万円程度はかかります。中には1,000万円を超える商品もあります。(出典:金融庁)

そのため、ある程度まとまった資金がないと投資できず、少額でスタートしてコツコツ運用するというスタイルはとれないことになります。

元本も利益も保証されることはない

元本保証はありません。これはファンドラップに限らず多くの金融商品にあてはまることですが、高い投資顧問料を払ったからには元本保証をしてほしくなる投資家の気持ちも分かります。

元本割れしにくいポートフォリオを作ることもできますが、ローリスク・ローリターンになりますので、期待リターンを犠牲にすることになります。また、当然の話ながら、利益を約束するものでもありません。

担当者との相性と成績は良し悪しがある

ファンドラップでの運用にあたっては運用のプロの担当者がついてくれます。とは言っても担当者の良し悪しはあるものです。ヒアリングが不十分で投資家の方針が反映されないこともあるでしょう。

また、プロとは言っても投資経験は差異があるため運用成績も担当者次第です。いくらお任せできるサービスであっても、投資家自身に人を見る目が求められます。

ファンドラップの3つのメリット

ファンドラップのデメリットをいくつか挙げましたが、もちろんメリットもあるため、投資する方もたくさん存在します。やはり、投資経験や知識が浅い人や、資産運用にそこまで時間をつかいたくない人向けの商品であると言えます。メリットをあらためて挙げると以下の通りです。

- 金融のプロに資産運用を任せられる

- 定期的に相談に乗ってもらえて安心

- 投資の基本である長期・分散投資ができる

金融のプロに資産運用を任せられる

経験や知識が浅い人が投資するのは危険です。知識があれば避けられるはずのリスクまで負ってしまうことや、利益を得る機会を逃すこともあり得ます。最も避けなければならないことは、怪しい儲け話に乗ってしまい財産を失うことです。

プロに相談しながらの投資なので、少なくとも素人がひっかかるような危険は避けることができます。

定期的に相談に乗ってもらえて安心

投資は、一度ポートフォリオを作ったら終わりではありません。経済や政治動向でマーケットは日々変動しています。そのような中で、当初の目的や方針に合った資産運用ができているのか、不安になることもあるはずです。

また、目的自体が変わることもあり得ます。そのような時に相談者がいることは心強いでしょう。投資顧問料を払うのですから、それに見合うサポートは求めて然るべきです。

投資の基本である長期・分散投資ができる

資産運用の世界では、「卵を1つのかごに盛るな」という格言があります。1つの金融商品に投資するのではなく複数の商品に投資をしてリスク分散を図るものですが、ではどう分散させれば良いかを投資家自身が考えるのはなかなか大変です。

海外の株式や債券を組み込むのであれば為替についても考慮が必要です。ファンドラップは、基本的には長期分散投資を志向するものなので、まとまった金額を預けて長期・分散を図った資産運用をすることに向いていると言えます。

ファンドラップの運用成績を比較

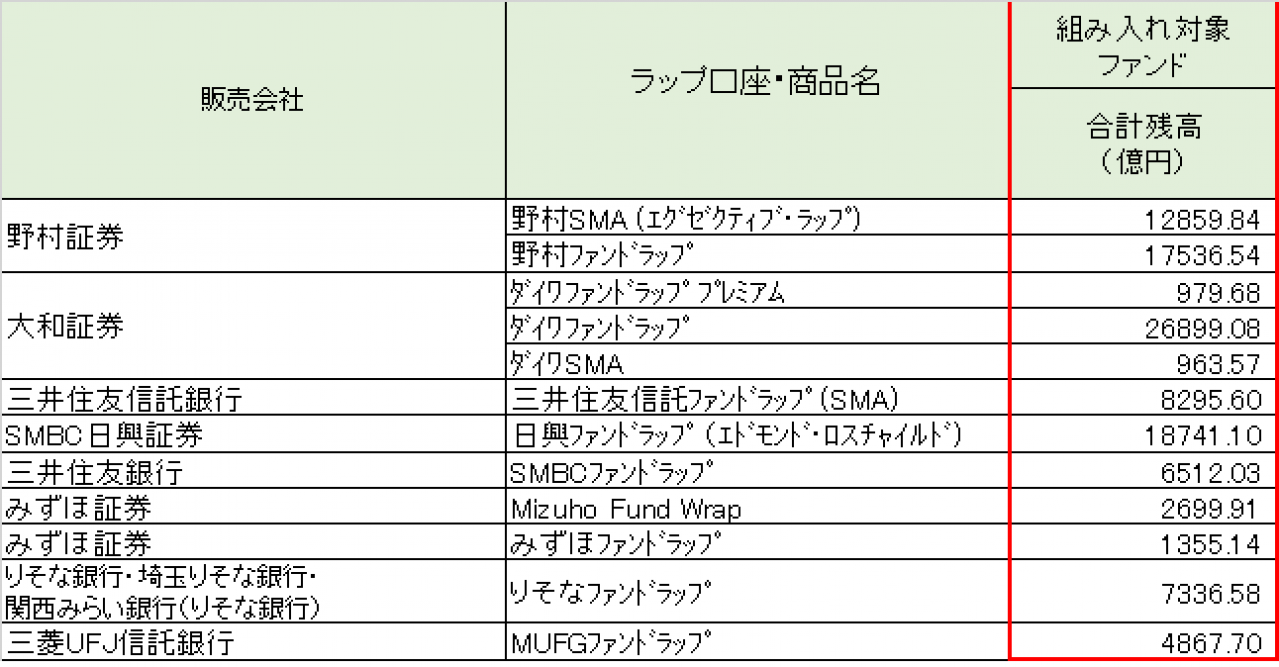

具体的に各ファンドラップの運用成績と手数料を見ていきましょう。ファンドラップは、証券会社や銀行が提供しています。そこで野村證券、大和証券、三井住友銀行、三菱UFJ信託銀行、みずほ銀行、りそな銀行といった、主要各社が提供するファンドラップについて、合計残高は下表の通りです。野村證券と大和証券が2強と言っていいでしょう。

さらに、以下で手数料とリターンの比較も行いました。結論としては、運用成績は金融機関によってばらつきがあるため、選択にあたっては十分に比較検討する必要があることが分かります。

ファンドラップの手数料を比較

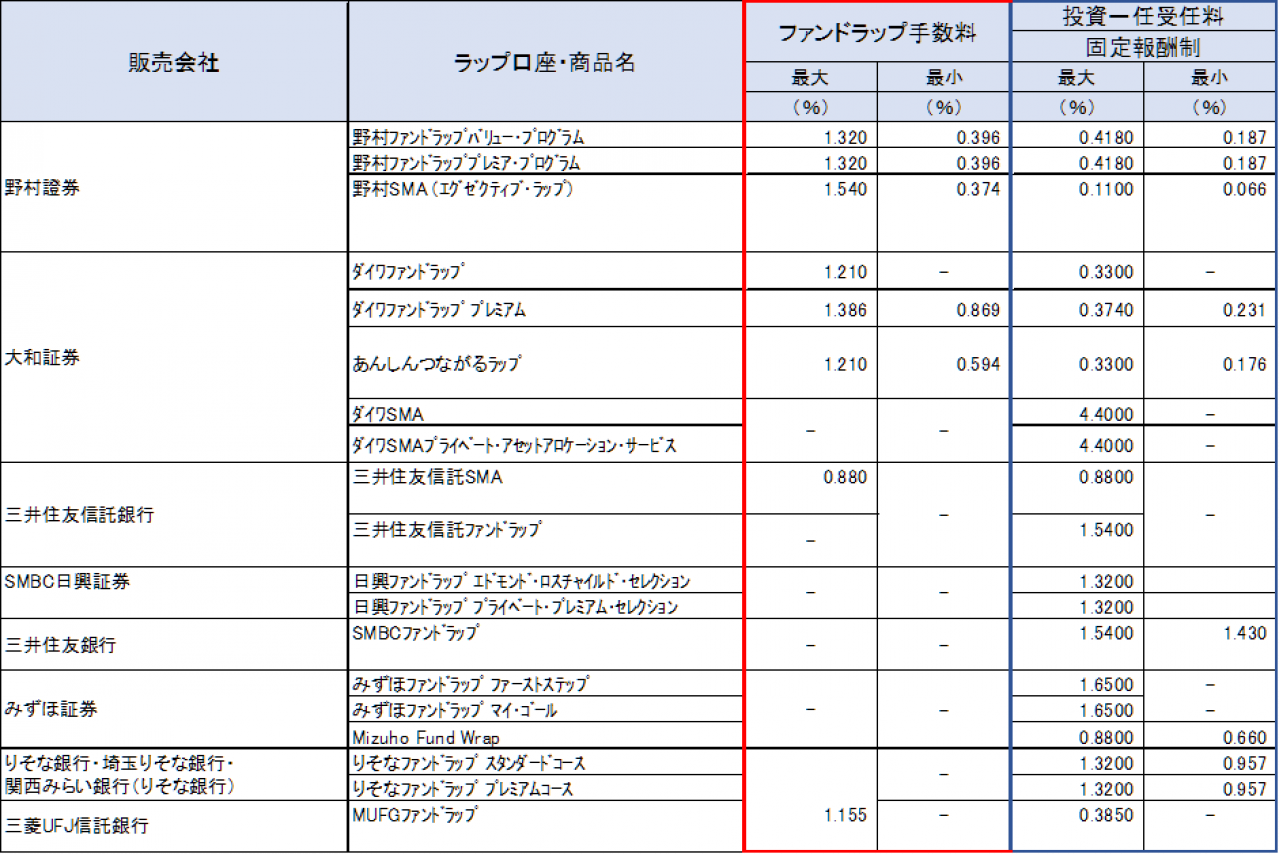

まず初めに手数料を比較します。ここでは、2021年末の時点で年間手数料と投資顧問料を考慮した数値を比較します。年間手数料については運用資産額の時価表額について最大/最小といった考え方が適用されますが、ここではその平均を使用します。

また投資顧問料も固定型と成功報酬型がありますが、出典元の金融庁のデータに従い固定報酬型を参照するものとします。

出典:金融庁

金融庁の調査結果を見ると、手数料と投資顧問料(表中では「投資一任受任料」)を合わせると、運用資産の時価表額に対し2~4%程度であることが分かります。アクティブファンドよりは低めとなりますが、バランス型投信は信託報酬1%を下回るものも多いので、その中間という位置付けになるでしょう。

ファンドラップのリターンを比較

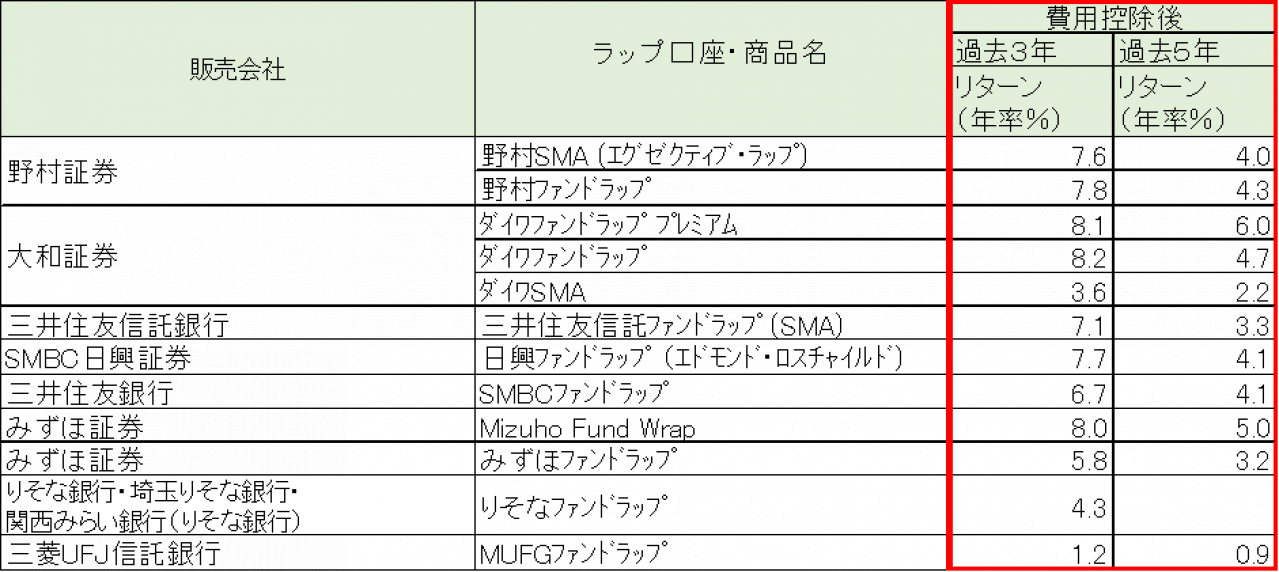

次に、肝心な運用成績(=リターン)を比較してみましょう。こちらも2021年末時点で、運用成績が3年以上ある商品を対象としています。リターンは年率で、月次平均リターンを12倍した数値を採用しており、費用控除後のものとなります。対象期間は、金融庁データのデータに従い過去3年、過去5年を取ってきています。

出典:金融庁

リターンは、高いもので7〜8%、低いもので1%前後であり、ばらつきがあることが分かります。やはり、プロに任せるとは言っても商品を十分に精査、比較することは重要です。

また、同時期のバランス型投信では、5〜6%のリターンを出しているものがあるため、手数料を考慮すると、魅力的な商品とは言い難いでしょう。

ファンドラップの概要紹介

ファンドラップは、野村證券と大和証券をはじめとした金融機関が商品を販売しています。ここからは各社の商品の概要をご紹介します。前述の手数料、リターンの比較でも見た通りそれぞれ特徴がありますので、ファンドラップに投資するのであれば、しっかりと商品内容を理解する必要があります。

- 野村證券「野村ファンドラップ」

- 大和証券「ダイワファンドラップ」

- 三井住友銀行「SMBCファンドラップ」

- 三菱UFJ信託銀行「MUFGファンドラップ」

- みずほ証券「みずほファンドラップ」

- りそな銀行「りそなファンドラップ」

野村證券「野村ファンドラップ」

最大手の証券会社である野村證券では、「野村ファンドラップ」、「野村SMA」、「ラップ信託」という3つのラップ口座があります。「野村ファンドラップ」は最低投資金額が500万円、「野村SMA」、「ラップ信託」は3,000万円となります。

合わせて8口座まで契約することができますので、手堅くリスクを避けた運用と、楽しみのためにある程度リターンを狙うものといった、目的や使い道で使い分けが可能です。

「野村ファンドラップ」は、アクティブ運用でリターンを狙う「プレミア・プログラム」と、コストを抑えたインデックス運用の「バリュー・プログラム」があることが特徴です。

大和証券「ダイワファンドラップ」

大和証券が販売するファンドラップは、「ダイワ ファンドラップ」、「ダイワファンドラップ –PREMUM-」、「あんしん つながる ラップ」、「ダイワファンドラップ」があります。

「ダイワファンドラップ」は、ロボアドバイザー(自分の運用スタイルや目的に関するいくつかの質問に答えると、AIを使って運用を行う)が活用されており、最低投資金額も1万円に抑えられています。付帯サービスが限定されていますが、手数料も1.1%であるので、始めやすいという特徴があります。

三井住友銀行「SMBCファンドラップ」

三井住友銀行は、「SMBCファンドラップ」という商品を展開しています。最低投資金額は300万円で、積極的にリターンを狙う運用から、安定的な運用まで、6つの運用コースが用意されており、契約途中での変更も可能です。

定期的に一部を解約して、あらかじめ決めた資金を銀行口座に送金する機能があるため、老後に不足する年金の足しにすることや、生前に家族に少しずつ贈与するといった活用ができます。

三菱UFJ信託銀行「MUFGファンドラップ」

三菱UFJ信託銀行が展開する「MUFGファンドラップ」は、最低投資金額が100万円と、他に比べると低くなっています。投資方針に応じて8つのスタイルが用意されており、ヘッジファンドを組み込めることを謳っています。

特徴として「プロフィットロック・ロスカット」ができることがあり、自動的に利益確定や損失確定が行われます。組入れ資産の中で、大きく値上がりしたものは利益を確定して資金化し、逆に大きく下がったものは損失の拡大を防ぐことが可能となります。

みずほ証券「みずほファンドラップ」

みずほ証券は、「ファーストステップ」と「みずほファンドラップ」という商品を展開しています。最低投資金額は、それぞれ500万円と1,000万円です。

「みずほファンドラップ」は、“アクティブ運用で世界屈指の規模と歴史を誇るCapital Groupの投資哲学に基づいた資産運用”を特徴として打ち出しており、投資対象はアクティブファンドとなります。Capital Groupは、長期投資と独自の運用プロセスを掲げる米国の資産運用会社です。

りそな銀行「りそなファンドラップ」

りそな銀行、埼玉りそな銀行、関西みらい銀行のりそなグループは、「りそなファンドラップ」を展開しています。スタンダードコースと、プレミアムコースが用意されており、それぞれ最低投資金額は300万円と500万円です。30万円からファンドラップを試すことができるウェルカムプランもあります。

長期保有で投資顧問料を割引くことや、ファンドラップの保有で定期預金の金利がアップ、ポイントが貯まるといった銀行ならではの付帯サービスが充実していることが特徴となります。

ファンドラップはひどいのか【総論】

ファンドラップは、他の金融商品と比べると、費用に見合うリターンは得にくいと言えます。リスクを避けつつ、費用も抑えるのであればバランス型投信や、インデックス連動型の投信の方が適しているでしょう。

ただし、ある程度まとまった資金余力もあり、誰かに相談しながら資産運用をしたい、そのためにある程度の実入りは犠牲にしてもよい、という考え方であれば選択肢となり得ます。

各金融機関の商品概要でも述べた通り、相談したとしても運用先は既定の6コースや8コースに分類されるだけという可能性もあるため、金融機関や商品の選択にあたっては、最低限の情報収集と学習は必要です。

日本国内ヘッジファンドランキング20選|高利回りおすすめ企業一覧

この記事では、ヘッジファンドのおすすめをランキング形式でご紹介します。ヘッジファンドと聞くとどのようなイメージをお持ちでしょうか。政府が進める「貯蓄から投資へ」の流れの中で、株...