配当金生活とは

「配当金生活」って聞いたことありますか? 毎月の生活費を株の配当金だけで賄う、そんな夢のような生活を実現できる投資方法です。

株式投資というと、株価の値上がり益を狙うイメージが強いかもしれません。しかし、配当金は保有しているだけで定期的に受け取れるため、安定した収入源を得ることが期待できます。もちろん、そのためにはある程度のまとまった資金が必要になります。

また、投資である以上、株価下落のリスクは避けられません。しかし、しっかりと企業を選定し、長期的な視点で投資を行うことで、配当金生活の実現可能性は高まります。

具体的には、生活に必要な金額を明確化し、それに応じた配当金を得るための投資計画を立てることが重要です。

配当金生活で「リタイア」「セミリタイア」の違い

配当金生活をしてリタイアしたいという人は多いです。このリタイアにはリタイアとセミリタイアがあります。ここでは「リタイア」と「セミリタイア」の違いを確認してみましょう。

- 「配当金生活でリタイアする」の定義

- 「配当金生活でセミリタイアする」の定義

「配当金生活でリタイアする」の定義

「配当金生活でリタイアする」とは、会社員として働くことを辞め、株式投資などで得られる配当金などの不労所得を主な収入源として生活することを意味します。「不労所得」とは、自分の労働力と時間を使わずに得られる収入のこと。配当金の他に、不動産収入や印税収入などが挙げられます。

つまり、「配当金生活でリタイア」を実現するということは、労働から解放され、経済的な不安なく、自分のペースで自由に過ごせる生活を手に入れることを意味します。

具体的には、以下のような生活を想像してみてください。

朝は満員電車に揺られることなく、好きな時間に起床

ゆったりと朝食をとりながら、その日の予定を立てる

趣味の時間に没頭したり、旅行に出かけたり、家族との時間を大切にしたり…

経済的な不安から解放され、心にも時間にもゆとりが生まれる

このように、配当金生活によるリタイアは、多くの人が夢見る理想のライフスタイルを実現する有効な手段と言えるでしょう。

「配当金生活でセミリタイアする」の定義

「配当金生活でセミリタイアする」とは、完全に仕事を辞めてしまうのではなく、「配当金収入を基盤に、自分のペースで働きながら、より自由な時間を満喫する」というライフスタイルを指します。

従来の「セミリタイア」は、仕事量を減らしつつも、収入源は主に労働によるものが一般的でした。しかし、「配当金生活でセミリタイア」の場合は、配当収入という安定的な収入源を確立することで、労働収入への依存度を減らし、より自由度の高い働き方を実現できる点が大きな魅力です。

例えば、週の半分は従来通りの仕事をしつつ、残りの半分は趣味や旅行、家族との時間など、自分の本当にやりたいことに費やす。あるいは、会社員として働きながら、週末や空いた時間を利用して、興味のある分野の副業や起業に挑戦する。

このように、配当金収入を支えに、多様な働き方を選択することが可能になります。

配当金生活でよくある失敗例

- 失敗例1. 高い配当利回りだけを求めて失敗

- 失敗例2. 高い特別配当利回りに飛びついて失敗

- 失敗例3. 無配や減配になった株を売れずに失敗

- 失敗例4. 業績が不安定な企業の株に投資して失敗

- 失敗例5. 予想配当利回りから銘柄を購入して失敗

失敗例1. 高い配当利回りだけを求めて失敗

投資家にとって、高い配当利回りは目を引きますよね。しかし、配当利回りだけに注目した投資は、思わぬ落とし穴にはまってしまう可能性があります。

株式投資の世界では、「ハイリスク・ハイリターン」「ローリスク・ローリターン」という言葉があるように、リスクとリターンは表裏一体です。これは配当投資にも当てはまります。

高い配当利回りを提示している企業の中には、業績が悪化して株価が下落し、その結果として配当利回りが高く見えているだけのケースも存在します。このような企業は、将来的に減配、つまり配当金を減らしてしまうリスクが高いと言えるでしょう。

減配が行われてしまうと、せっかく高い配当利回りを期待して投資したのに、配当収入が減ってしまい、期待したリターンを得られないばかりか、元本割れを起こしてしまう可能性もあります。

失敗例2. 高い特別配当利回りに飛びついて失敗

数ある銘柄の中でも、特に高い配当利回りを誇る企業は「高配当株」と呼ばれ、人気があります。しかし、高配当株への投資には、いくつか注意すべき点がありますので、「特別配当の落とし穴」について解説します。

配当金には、「通常配当」と「特別配当」の2種類があります。

- 通常配当:企業が毎期、安定的に支払うことを目指している配当金

- 特別配当:業績が好調であった場合などに、一時的に上乗せして支払われる配当金

特別配当は、投資家にとって魅力的な臨時収入となります。しかし注意したいのは、その「一時性」です。

たとえば、ある企業が、前期に大型の事業売却益を得たため、その利益を株主に還元するために特別配当を実施したとします。この場合、特別配当を含めた配当利回りは非常に高い数値となり、一見すると魅力的な投資先に見えます。

しかし、この高い配当利回りは、あくまで一時的な要因によるものです。翌期以降も、同様の事業売却益が見込めないのであれば、配当利回りは通常の低い水準に戻ってしまう可能性が高いでしょう。

失敗例3. 無配や減配になった株を売れずに失敗

配当を目的とした株式投資は、企業業績の悪化などにより配当金が減額(減配)されたり、支給されなくなったり(無配)するリスクも存在します。

減配や無配は、投資家にとって想定外の事態となり、大きな損失に繋がる可能性も否定できません。特に、減配や無配を発表した銘柄を「いつか回復するだろう」という期待だけで持ち続けることは、状況を悪化させる可能性があります。

なぜなら、減配や無配は企業の業績悪化を示唆しており、株価の下落を招く可能性が高いからです。結果として、当初想定していたよりも大きな損失を抱え、投資計画全体に影響を及ぼすことも考えられます。

失敗例4. 業績が不安定な企業の株に投資して失敗

株式投資で失敗しないためには、企業の業績をよく見極めることが大切です。特に、配当を目的とした投資では、業績が不安定な企業の株には注意が必要です。業績が不安定な企業は、業績が悪化した際に配当金を支払えなくなる、「無配」のリスクが高いからです。

例えば、「景気敏感株」や「景気循環株」と呼ばれる種類の株は、景気が悪くなると業績が悪化しやすく、配当金も減額や停止になる可能性があります。

一方、景気の良し悪しに左右されにくい「ディフェンシブ銘柄」と呼ばれる種類の株もあります。これらの企業は、安定した収益を上げやすく、景気が悪化した場合でも、減配や無配のリスクが比較的低い傾向にあります。

失敗例5. 予想配当利回りから銘柄を購入して失敗

株式投資でインカムゲインを狙うなら、配当利回りは重要な指標の一つです。しかし、予想配当利回りだけを見て投資するのは危険です。例えば、ある銘柄の予想配当利回りが魅力的に見えても、実際には減配となり、当初の見込みよりも低い配当金しかもらえない可能性があります。

高い予想配当利回りが設定されている場合、企業の業績が不安定で、一時的に配当が高い「特別配当」であるケースや、景気の影響を受けやすい「景気敏感株」であるケースが考えられます。

「特別配当」は、業績が好調な時に、一時的に多額の配当を行うもので、翌期以降は減配される可能性があります。「景気敏感株」は、景気の動向に業績が左右されやすいため、景気後退局面では減配リスクが高まります。

もちろん、予想配当利回りが高い銘柄の中にも、安定した配当を出し続ける優良企業も存在します。重要なのは、予想配当利回りだけで判断するのではなく、企業の業績や財務状況、配当の持続可能性などを総合的に分析することです。

配当金生活の失敗を防ぐための対策

- 値下がりに耐えられるだけの資金で投資する

- 株式投資にこだわらないように心掛ける

- 配当金ではなく、不労所得を増やすようにする

- 配当金を増配している会社の株を買う

- 株を購入する前にスクリーニングをする

値下がりに耐えられるだけの資金で投資する

株価は上がったり下がったりするもの。でも、ちょっとした工夫で、損失リスクを抑えながら投資に挑戦できるんです。その秘訣は、ずばり「余裕資金」で投資すること。

余裕資金とは、簡単に言うと「今すぐ使わなくても生活に困らないお金」のこと。例えば、毎月の給料から生活費や貯蓄を引いた残りの金額などです。もし、生活費がギリギリの中で投資資金を捻出し、株価が大きく下がってしまったら…? 焦って売却してしまい、損失が確定してしまうかもしれません。最悪の場合、生活費にも困ってしまうことも。

余裕資金で投資すれば、たとえ株価が一時的に下がっても、慌てずに済みます。「今はちょっと価格が下がっているけど、長期的に見れば大丈夫」と、心にゆとりを持って投資を続けられます。

焦って売却するよりも、じっくりと値上がりを待つ方が、結果的に大きな利益につながる可能性も。 投資を成功させるためには、心の余裕が大切ですね。

株式投資にこだわらないように心掛ける

配当金は魅力的な収入源ですが、株式投資だけに固執するのはリスクが伴います。堅実な配当金生活を実現するには、投資信託など、株式投資以外の選択肢も視野に入れることが重要です。

株式投資は、企業の成長に伴い株価上昇による売却益と、保有しているだけで利益の一部が配当金として受け取れるというメリットがあります。一方、投資信託は、運用のプロが投資家の代わりに株式や債券などを運用してくれるため、投資の知識や経験が少ない初心者でも、分散投資によるリスク軽減効果が期待できます。

大切なのは、毎月安定した収入を得ること。そのために、リスクを分散し、複数の投資方法を組み合わせることが、堅実な配当金生活への近道と言えるでしょう。

配当金ではなく、不労所得を増やすようにする

配当金は、企業の業績に左右されやすく、減配や無配のリスクも常に存在します。一方、不労所得には、不動産収入、事業収入、印税収入など、配当金以外にも様々な種類があります。

複数の収入源を確保することで、収入源の分散になり、リスクを低減することができます。また、配当金以外の収入源を確保することで、投資対象の幅が広がり、より高い収益率を目指せる可能性もあります。

例えば、

不動産投資: ワンルームマンション投資などで家賃収入を得る

事業収入: ブログやYouTubeなどの情報発信で広告収入を得る

印税収入: 電子書籍の出版や写真販売など

このように、配当金だけにこだわらず、自分に合った方法で不労所得の柱を増やしていくことが、経済的自立への近道と言えるでしょう。

配当金を増配している会社の株を買う

失敗しない配当株投資の鍵となるのは、「増配企業」の株を買うことです。増配とは、企業が利益を株主還元に積極的で、将来も安定的な配当が見込めるサインと言えます。

具体的には、以下の点を参考に「増配企業」を探してみましょう。

過去にわたって継続的に増配している企業:過去のデータは、企業の株主還元に対する姿勢を示す重要な指標となります。決算情報などを確認し、長期間にわたって増配を続けている企業を探してみましょう。

大株主からの増配提案が行われている企業:大株主は、企業価値向上のため積極的に経営に関与します。彼らが増配を提案しているということは、企業の収益力や将来性に対する自信の表れと言えるでしょう。

もちろん、増配履歴や増配提案は、将来の配当を保証するものではありません。しかし、これらの情報を参考にしながら、企業の財務状況や事業内容などを分析することで、より確実性の高い投資判断が可能になります。

株を購入する前にスクリーニングをする

ファンダメンタル分析での指標は次の通りです。

| PER(株価収益率) | 15倍以下なら割安 |

|---|---|

| PBR(株価純資産倍率) | 1倍以下なら割安 |

| ROE(株主資本利益率) | 10%以上が目安 |

2000万円で配当金生活(リタイア)は可能か?

- 2000万円で高配当株を購入した場合の利回りシミュレーション

- 世帯別の生活費の目安

- 2000万円で配当金生活(リタイア)は実現可能か

2000万円で高配当株を購入した場合の利回りシミュレーション

配当金生活を実現するために、2000万円で配当利回りが高い会社の高配当株を購入した場合のシミュレーションをしてみると次のようになります。

2023年1月時点での高配当利回りランキングは次のとおりです。

▼スクロールできます

| 順位 | 名称・コード・市場 | 取引値 | 決算年月 | 1株配当 | 配当利回り |

|---|---|---|---|---|---|

| 1位 | (株)商船三井 | 3,29012/30 | 2023年3月 | 550 | 16.72% |

| 2位 | 日本郵船(株) | 3,11012/30 | 2023年3月 | 510 | 16.40% |

| 3位 | 三井松島ホールディングス(株) | 2,97712/30 | 2023年3月 | 270 | 9.07% |

| 4位 | NSユナイテッド海運(株) | 3,87512/30 | 2023年3月 | 340 | 8.77% |

| 5位 | 乾汽船(株) | 1,99012/30 | 2023年3月 | 173 | 8.69% |

働くことを一切しないで毎月22万円が入ってくることになりますが、独身の生活となるとこの金額で問題ないかと思います。しかし、一般的な家庭での生活費となると月に35万円かかるといわれています。

世帯別の生活費の目安

| 世帯別 | 生活費(月額) | 生活費(年間) |

|---|---|---|

| 単身世帯 | 21万円 | 250万円 |

| 2人世帯 | 33.6万円 | 400万円 |

| 3人世帯 | 36.8万円 | 440万円 |

| 4人世帯 | 39.2万円 | 470万円 |

| 5人世帯 | 41.3万円 | 500万円 |

2000万円で配当金生活(リタイア)は実現可能か

2000万円で高配当額を購入した場合の利回りシミュレーションの結果でも記載しましたが、商船三井に2000万円を投資した場合でも毎年3,340,000円で毎月22万円です。世帯別の生活費で記載したとおり、単身世帯でも毎月21万円かかります。

したがって、独身世帯でも配当金でリタイア生活の実現は厳しく、アルバイトなどでも働き続ける必要があり、セミリタイアであれば可能性はあります。

高配当株狙いで配当金生活が失敗する理由

高配当株投資は、定期的に収入(配当金)を得られることから、投資初心者の方にも注目されています。 しかし、高配当株投資には、いくつかの注意点があります。 表面的には魅力的な投資に見えても、隠れたリスクが存在する可能性もあるため、注意が必要です。

高配当株投資で失敗するケースとして、下記のようなものが挙げられます。

- 株価下落のリスク

- 減配のリスク

- 企業分析不足のリスク

特に注意が必要なのが、業績がよくないにも関わらず、株価を維持するために無理に高い配当金を出しているケースです。 このような企業は、短期的には高配当に見えますが、長期的には株価が下落するリスクが高いと言えるでしょう。

減配については企業の業績が悪化したり、将来の投資計画に変更があった場合、配当金の額を減らす、あるいは вовсе 支払いを見送る場合があります。これを「減配」と言います。

投資した時点では高配当だったとしても、それが一時的なもので、将来的に減配されてしまう可能性もあるのです。減配が行われると、株価が下落する可能性もあり、二重の損失を被る可能性もあります。

「高配当」という理由だけで、企業について十分に調べずに投資するのは大変危険です。 企業の事業内容、財務状況、将来性などを分析せずに投資すると、 期待したほどの配当金が得られなかったり、株価が下落したりする可能性があります。

高配当株投資は、正しい知識と慎重な分析に基づいて行うことが大切です。

配当金生活で狙うべき利回りは4%前後が現実的

安定した配当収入を得るためには、現実的な利回りを知ることが重要です。一般的に、配当金生活で目安となる利回りは4%前後と言われています。

例えば、毎月の生活費として20万円が必要だとします。年間では240万円(20万円×12ヶ月)必要になります。

この金額を配当金で賄うためには、利回り4%で計算すると、6,000万円の投資資金が必要になります。

計算式: 240万円 ÷ 0.04 = 6,000万円

ただし、注意が必要なのは、この6,000万円は税引き前の金額だということです。配当金には約20%の税金がかかるため、実際に必要な資金はさらに多くなります。

6,000万円に税金分を考慮すると、約7,500万円(6,000万円÷0.8)が必要になる計算です。

当然ながら、目標とする配当利回りによって必要な資金は変動します。利回りが高くなればなるほど、必要な資金は少なくなります。

利回り6%の場合:240万円 ÷ 0.06 = 4,000万円(税引前)

利回り2%の場合:240万円 ÷ 0.02 = 1億2,000万円(税引前)

記事の冒頭で、配当金生活の目安となる利回りは4%前後と述べましたが、これはあくまでも目安です。リスク許容度や投資戦略によって、目指す利回りは人それぞれです。

リスク許容度が高い場合は、成長性の高い企業に投資することで、より高い配当利回り(6%など)を目指すことも可能です。一方で、リスクを抑えたい場合は、利回りは低くても、安定して配当を出し続ける企業に投資するのが良いでしょう。

重要なのは、自分自身のライフプランや投資目標に基づいて、無理のない範囲で配当利回りを設定することです。

配当金生活のための元本を着実に増やす方法

配当金生活のための元本を着実に増やすための方法を紹介します。 ポイントは次のとおりです。

- 配当金生活のために必要な元本を準備する

- 元本を増やすためにはヘッジファンドがおすすめ

「配当金で生活する」という夢を実現するには、まず、毎月の生活費を賄えるだけの配当金を生み出す資産を築く必要があります。そのためには、効率的かつ堅実な資産運用が欠かせません。

しかし、投資初心者にとって、株式投資はハードルが高く、リスクも心配ですよね。そこでおすすめしたいのが、プロに運用を任せられる「投資信託」です。数ある投資信託の中でも、今回は「ヘッジファンド」に注目してみましょう。

ヘッジファンドは、株式や債券などの伝統的な資産に加え、金融派生商品を組み合わせることで、市場の変動に左右されにくい運用を目指します。市場が下落傾向にある局面でも、プラスのリターンを追求できる可能性がある点が、大きな魅力です。

数あるヘッジファンドの中でも、今回は「BMキャピタル」をご紹介します。

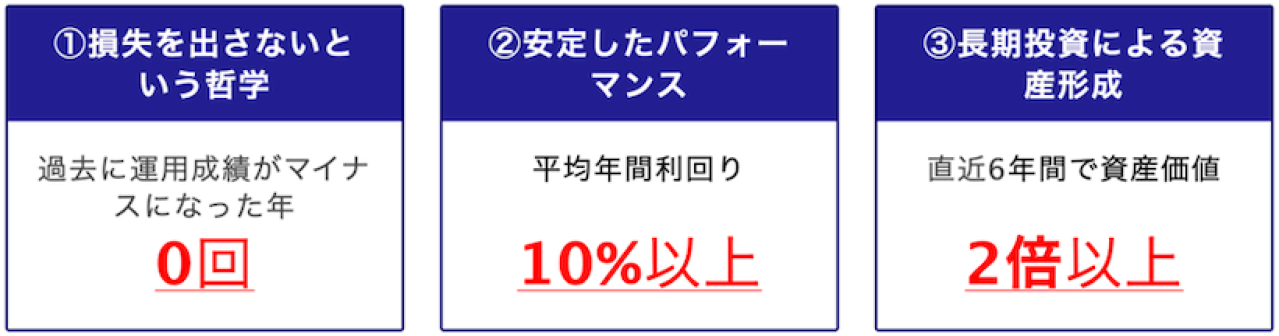

BMキャピタルは、徹底したリスク管理と、割安な優良企業への投資に強みを持つヘッジファンドです。長期的な視点で、着実な資産形成を目指す投資家に適していると言えるでしょう。

「損失を出したくない」「安定した運用益を得たい」という方は、BMキャピタルのようなヘッジファンドへの投資を検討してみてはいかがでしょうか?もちろん、投資にはリスクがつきものです。投資する前に、ご自身の投資目標やリスク許容度をしっかりと見極めることが大切です。

※ 本記事は、特定の投資信託への投資を推奨するものではありません。投資判断はご自身の責任において行うようにお願いいたします。

配当金生活のための元本を着実に増やすためには、上記にも記載したとおり、損失を出さず、安定したパフォーマンスがあり、長期の資産形成に貢献しているヘッジファンドを利用することが配当金生活を失敗しない方法の1つです。

配当金生活の失敗を防ぐために計画的な準備を行おう

時間に縛られず、好きなことに没頭できる。そんな経済的な自由を手に入れたいと、多くの人が夢見ているのではないでしょうか。 配当金生活は、そんな夢を実現するための有効な手段の一つと言えるでしょう。

ただし、配当金生活は、正しい知識や計画なしに実現できるほど甘いものではありません。例えば、短期的な値上がり益を狙ってハイリスクな銘柄に集中投資してしまうと、株価の変動に資産が大きく左右され、安定した収入を得ることが難しくなる可能性があります。

しかし、事前にしっかりと計画を立て、準備を進めることで、こうしたリスクを最小限に抑え、安定した配当金生活を実現できる可能性が高まります。そのためには、まずご自身が配当金生活でどれだけの生活費を必要とするのかを明確化し、必要な資金を逆算してみましょう。そして、その資金を元手に、長期的な視点で安定した配当が見込める、優良企業の株式を中心に投資していくことが重要になります。

日本国内ヘッジファンドランキング20選|高利回りおすすめ企業一覧

この記事では、ヘッジファンドのおすすめをランキング形式でご紹介します。ヘッジファンドと聞くとどのようなイメージをお持ちでしょうか。政府が進める「貯蓄から投資へ」の流れの中で、株...