アライアンスバーンスタイン米国成長株投信とは

アライアンス・バーンスタイン・米国成長株投信とは、米国株を中心に据えたアクティブファンドです。主に継続成長性のある企業を投資対象としており、とりわけ投資初心者から中級者ではインデックスファンドのe-MAXISと並び、日本国内で購入できる投資信託として圧倒的な人気を誇っています。インデックス+バーンスタインというポートフォリオの投資家も多いでしょう。

特にファンドを組成する企業選びに定評があり、アクティブファンドのなかでは随一といえるでしょう。資産ポートフォリオはインデックスを中心としつつも、ベンチマークを追うだけではなく、アメリカ株まわりでアクティブ性質のファンドも購入し分散投資を実現させたいと考える投資家に人気があります。投資家のなかでは頭文字をとって「AB」と呼ばれるのも特徴のひとつです。

アライアンスバーンスタイン米国成長株投信の特徴

アライアンス・バーンスタイン・米国成長株投信は投信のファンドとして、どのような特徴があるのでしょうか。ファンドとして投資先を選択する企業選びや、投資実行において重視する投資スタンスを分析します。

- アライアンスバーンスタイン米国成長株投信の投資対象

- Aコース・Bコース・Cコース・Dコースの違い

- アライアンスバーンスタイン米国成長株投信の組入上位銘柄

- アライアンスバーンスタイン米国成長株投信の購入時手数料・信託報酬

アライアンスバーンスタイン米国成長株投信の投資対象

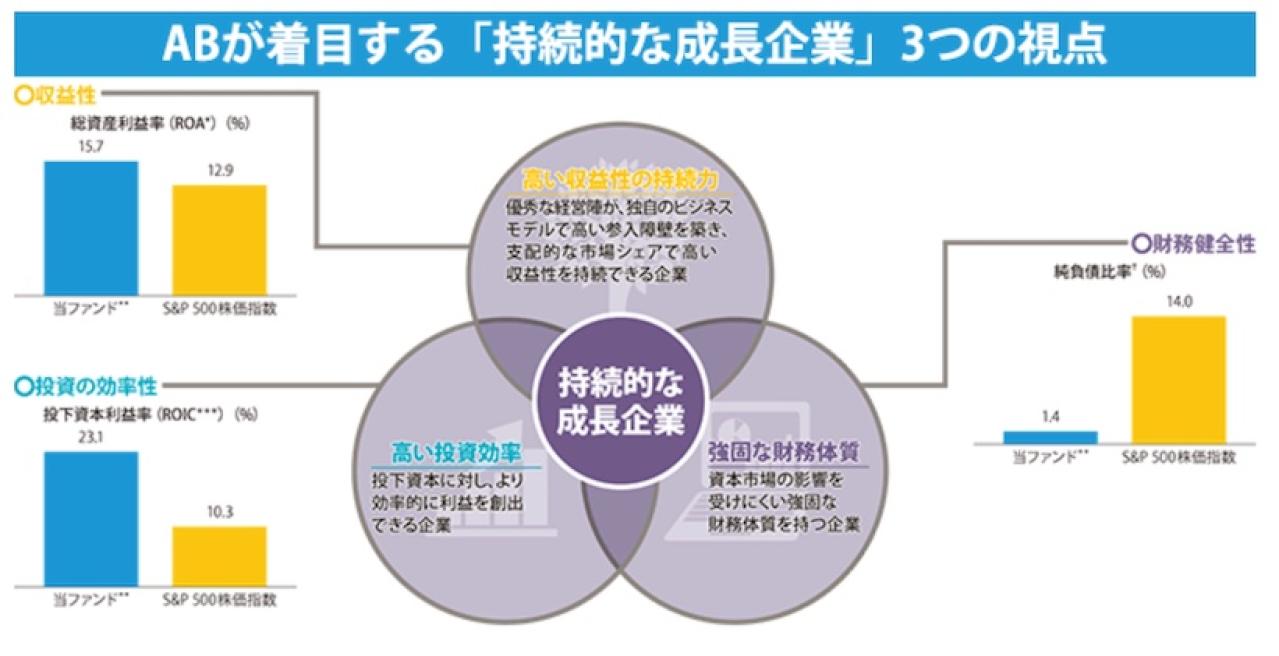

アライアンス・バーンスタイン・米国成長投信の投資対象は、持続的な成長企業です。マザーファンドを通じて、以下の3点を指針にポートフォリオを構成します。

まず最初の視点は高い収益性の持続力です。経営陣の優秀さやビジネスモデルの独自性、または獲得シェアの安定性による高い収益性を持続できる企業を選びます。次の視点は財務健全性です。貸借対照表(BS)が安定しているなどの、強固な財務体質を誇る企業が評価されます。

最後の視点は投資効率の高さです。投資することにより、高い利益を生みだすことのできる投資資本利益率(ROIC)を重視します。ベンチャーファンドが重視することの多い10年後の高収益よりも、ある程度地盤となる事業があり、既に収益獲得段階にある企業が好まれます。

Aコース・Bコース・Cコース・Dコースの違い

アライアンス・バーンスタイン・米国成長株投信は為替ヘッジのあるAコースと、為替ヘッジのないBコースに分かれています。更に毎月決算型の為替ヘッジがあるCコース(予想分配金提示型)と、Cコースから為替ヘッジ機能を除したDコースに分かれています。

| コース | 為替ヘッジ | 分配金の事前周知(毎月決算型か否か) |

|---|---|---|

| Aコース | ◯ | × |

| Bコース | × | × |

| Cコース | ◯ | ◯ |

| Dコース | × | ◯ |

予想分配金提示型とは最近流行っている形態で、決算の前営業日に分配金の告知があります。投資しているお金から分配金を削っただけの投信が問題となるなか、分配ルールが明確でわかりやすい仕組みといえるでしょう。

一方為替ヘッジとは、所有投信が円高になったことにより、基準価格が値下がりすることを抑える仕組みです。為替ヘッジにより円高・円安の影響が受けにくくなる一方、仮に円安になっても為替益が期待しづらいという側面があります。またヘッジする手数料もかかります。

アライアンス・バーンスタイン・米国成長株投信でもっとも人気があるのが為替ヘッジなし、かつ毎月分配型のDコースです。その次点が分配型ではないけれど、為替ヘッジのないBコースと予測されます。

アライアンスバーンスタイン米国成長株投信の組入上位銘柄

アライアンス・バーンスタイン・米国成長株投信は「アライアンス・バーンスタイン・米国大型グロース株マザーファンド」を通じて、成長性が高い米国株式に投資しているファンドです。

ベンチマークは、A,BコースがS&P500株価指数(配当金込み)、C,DコースがS&P500株価指数(配当金込み、円ベース)になります。

組入上位10銘柄の業種・組入比率について下表にまとめました。(出典:2024年11月29日に発行された月次報告書をもとに作成)

S&P500上位10銘柄と比較すると、構成銘柄は似ていますがアップルとブロードコムが組み込まれておらず、情報技術セクターの比率が低くなっている点が特徴です。

▼スクロールできます

| 順位 | 銘柄 | 国・地域 | 業種・セクター | 組入比率 |

|---|---|---|---|---|

| 1位 | マイクロソフト | アメリカ | 情報技術 | 7.4% |

| 2位 | アマゾン・ドット・コム | アメリカ | 一般消費財・サービス | 7.1% |

| 3位 | エヌビディア | アメリカ | 情報技術 | 6.3% |

| 4位 | メタ・プラットフォームズ | アメリカ | コミュニケーション・サービス | 5.3% |

| 5位 | VISA | アメリカ | 金融 | 4.7% |

| 6位 | アルファベット | アメリカ | コミュニケーション・サービス | 4.1% |

| 7位 | ネットフリックス | アメリカ | コミュニケーション・サービス | 3.7% |

| 8位 | コストコ・ホールセール | アメリカ | 生活必需品 | 3.3% |

| 9位 | ホーム・デポ | アメリカ | 一般消費財・サービス | 2.7% |

| 10位 | ユナイテッドヘルス・グループ | アメリカ | ヘルスケア | 2.7% |

アライアンスバーンスタイン米国成長株投信の購入時手数料・信託報酬

さらに信託財産から支払う手数料として、年率1.57%の運用管理費用(信託報酬)が必要です。信託報酬は委託会社・販売会社・受託会社に対し、所定の割合にもとづいて分配されます。

アライアンスバーンスタイン米国成長株投信の運用実績・リターン

同じ銘柄に投資を行っていますが、各コースでどのように違いが出ているのでしょうか。

- Aコース(為替ヘッジあり)の基準価額推移と運用実績

- Bコース(為替ヘッジなし)の基準価額推移と運用実績

- Cコース(為替ヘッジあり・毎月決算型)の基準価額推移と運用実績

- Dコース(為替ヘッジなし・毎月決算型)の基準価額推移と運用実績

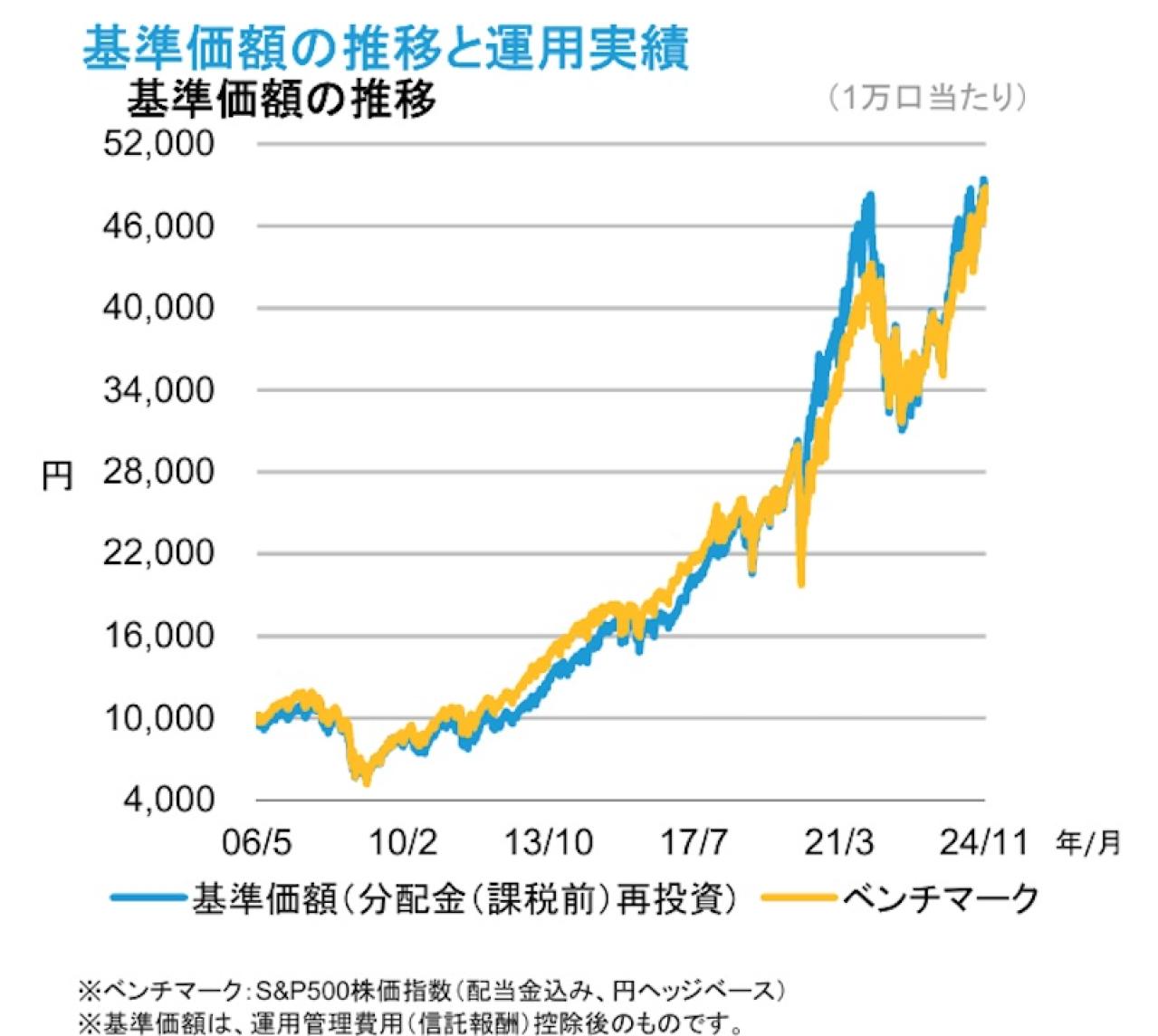

Aコース(為替ヘッジあり)の基準価額推移と運用実績

上図は、Aコース設定日の2006年5月25日を10000として指数化したチャートです。

各コースで最も歴史があります。

| 決算頻度 | 年2回(6月15日、12月15日) | |

|---|---|---|

| 為替ヘッジ | あり(フルヘッジ) | |

| 純資産総額 | 1420億円 | |

| 基準価格 | 40205円 | |

| 分配金(直近1年) | 120円 | |

| 利回り(年率) | 1年 | +23.78% |

| 3年 | +1.08% | |

| 5年 | +11.88% | |

| リスク(標準偏差) | 1年 | 12.35 |

| 3年 | 18.13 | |

| 5年 | 17.92 | |

| シャープレシオ | 1年 | 1.92 |

| 3年 | 0.06 | |

| 5年 | 0.66 | |

※2024/6/28時点

Aコースは、為替の影響を受けにくいのを特徴とした安定的な運用を目指す投資信託です。

基準価格は設定来の2006年5月から上昇を続けており、特に近年は大きく高騰しています。理由として、昨今の米国株式市場全体の好調が反映されていると考えられます。

また、利回りにおいても過去1年間で+23.8%、5年間で+11.88%と高いです。

ただし、為替ヘッジありの商品のため、過去数年の円安による恩恵は受けておらず、過去3年を基準とすると円/ドルレートよりパフォーマンスは出ていません。

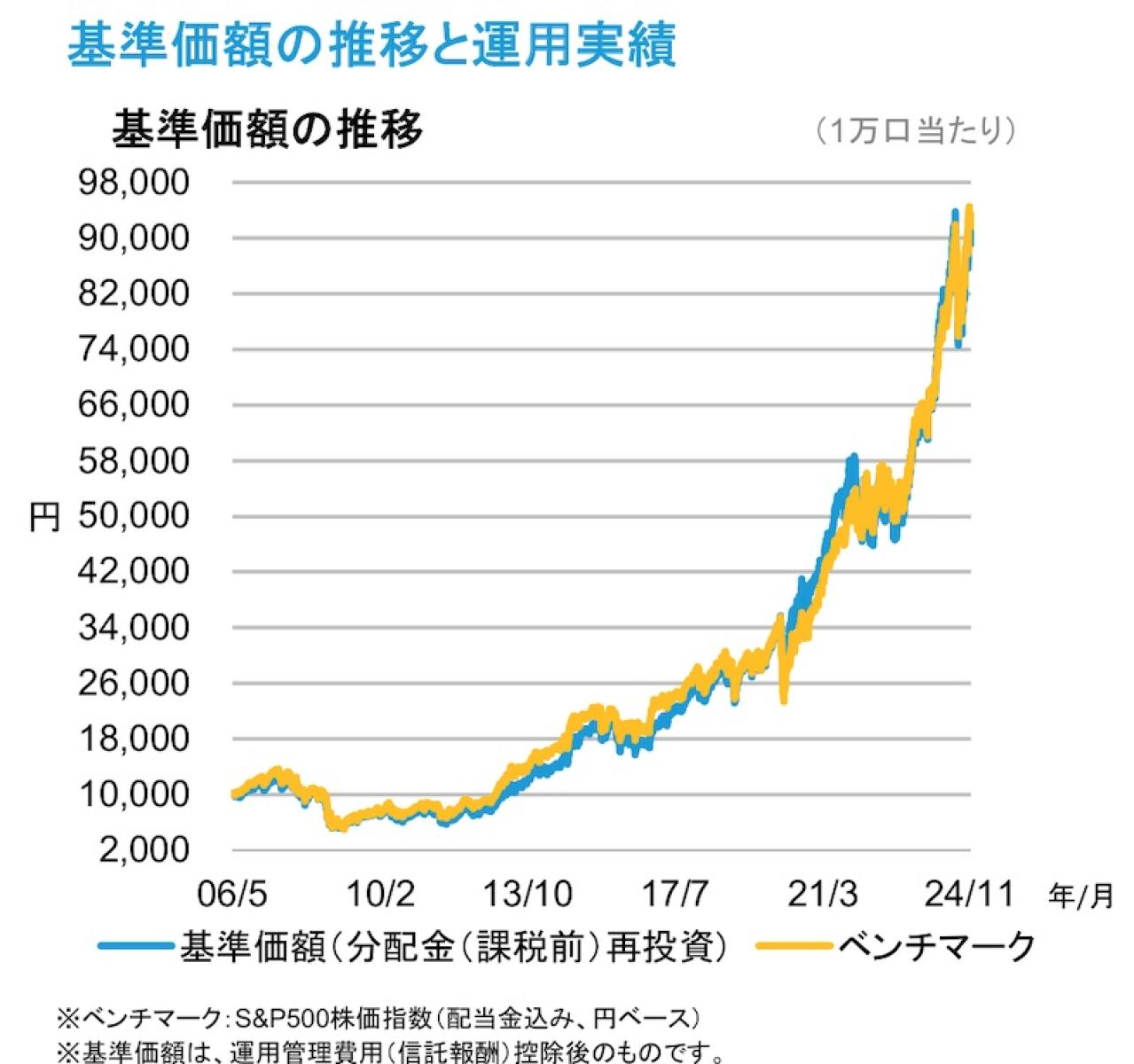

Bコース(為替ヘッジなし)の基準価額推移と運用実績

上図は、Bコース設定日の2006年5月25日を10000として指数化したチャートです。

Aコースと同じ日に設定され、最も歴史があります。

| 決算頻度 | 年2回(6月15日、12月15日) | |

|---|---|---|

| 為替ヘッジ | なし | |

| 純資産総額 | 14370億円 | |

| 基準価格 | 76618円 | |

| 分配金(直近1年) | 190円 | |

| 利回り(年率) | 1年 | +33.63% |

| 3年 | +16.31% | |

| 5年 | +22.77% | |

| リスク(標準偏差) | 1年 | 19.78 |

| 3年 | 19.48 | |

| 5年 | 18.13 | |

| シャープレシオ | 1年 | 1.7 |

| 3年 | 0.84 | |

| 5年 | 1.26 | |

※2024/6/28時点

Bコースは、為替の影響を受ける投資信託になります。Aコースとの違いは、為替ヘッジの有無のみです。

基準価格において、Aコース同様に設定来の2006年5月から上昇を続けており、過去5年間の騰落率は178.9%と大きく上昇しています。理由として、昨今の米国株式市場全体の好調、および円安の影響が反映されていると考えられます。

また、利回りにおいても、過去1年間で33.63%、5年間で+22.77%と高いです。

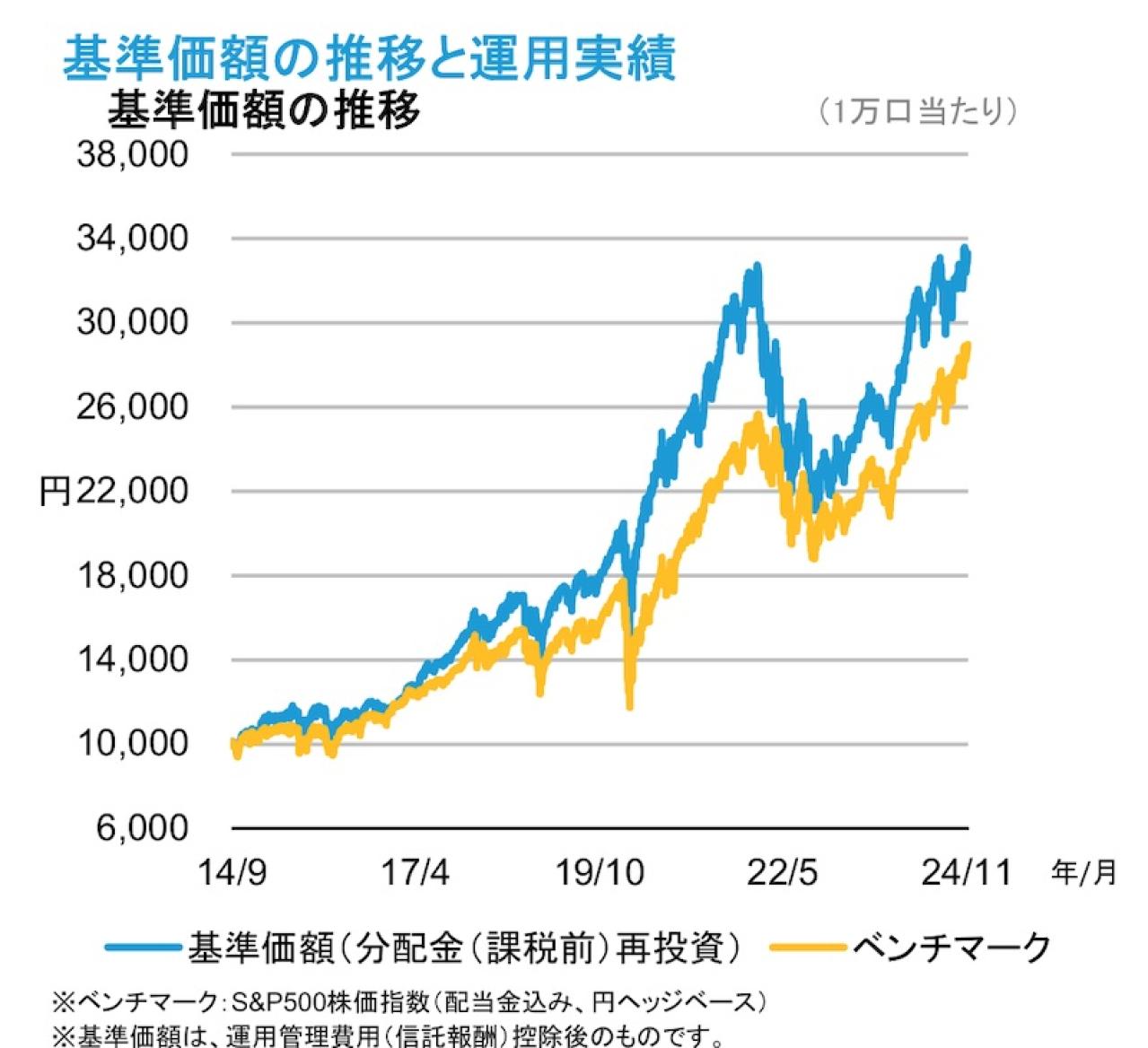

Cコース(為替ヘッジあり・毎月決算型)の基準価額推移と運用実績

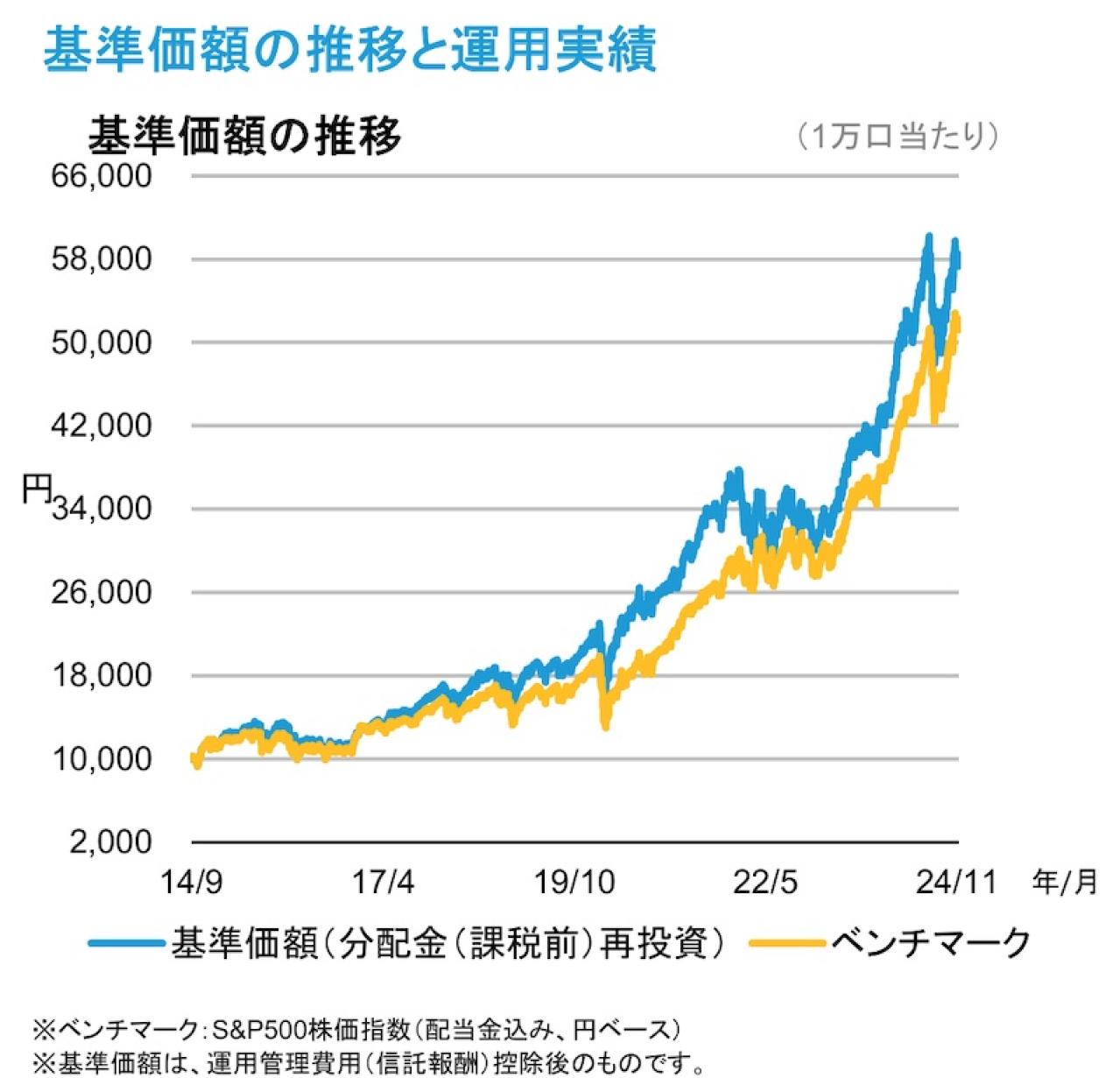

上図は、Cコース設定日の2014年9月16日を10000として指数化したチャートです。

| 決算頻度 | 年12回(毎月15日) | |

|---|---|---|

| 為替ヘッジ | あり(フルヘッジ) | |

| 純資産総額 | 3109億円 | |

| 基準価格 | 10938円 | |

| 分配金(直近1年) | 700円(累計) | |

| 利回り(年率) | 1年 | +23.78% |

| 3年 | +1.21% | |

| 5年 | +11.95% | |

| リスク(標準偏差) | 1年 | 12.31 |

| 3年 | 18.06 | |

| 5年 | 17.88 | |

| シャープレシオ | 1年 | 1.92 |

| 3年 | 0.07 | |

| 5年 | 0.67 | |

※2024/6/28時点

分配金再投資の場合、パフォーマンスはAコースとほぼ同じです。分配金は、Aコースが年2回検討されるのに対し、Cコースは年12回(毎月)予定されています。

分配金の実績は、Aコースは過去5回中4回、1万口当たり合計630円支払われています。Cコースは5回中2回、1万口当たり合計200円です。

直近1年の累計分配金(1万口あたり課税前)は700円で、Aコース比較で約3倍になります。また、純資産総額はAコースに対して1689億円大きい3109億円で、毎月分配型の人気が伺えます。

Dコース(為替ヘッジなし・毎月決算型)の基準価額推移と運用実績

上図は、Dコース設定日の2014年9月16日を10000として指数化したチャートです。

設定日はCコースと同じ日です。

| 決算頻度 | 年12回(毎月15日) | |

|---|---|---|

| 為替ヘッジ | なし | |

| 純資産総額 | 30876億円 | |

| 基準価格 | 13403円 | |

| 分配金(直近1年) | 3100円(累計) | |

| 利回り(年率) | 1年 | +33.52% |

| 3年 | +16.24% | |

| 5年 | +22.64% | |

| リスク(標準偏差) | 1年 | 19.63 |

| 3年 | 19.34 | |

| 5年 | 18.01 | |

| シャープレシオ | 1年 | 1.7 |

| 3年 | 0.84 | |

| 5年 | 1.26 | |

※2024/6/28時点

分配金再投資の場合、パフォーマンスはBコースとほぼ同じです。分配金は、Bコースが年2回検討されるのに対し、Dコースは年12回(毎月)予定されています。

分配金の実績は、Bコースが過去5回中4回、1万口当たり合計870円支払われています。Dコースは5回中5回、1万口当たり合計1100円です。

直近1年の累計分配金(1万口あたり課税前)は3100円で、A~D全コースの中で1番大きい額となります。注目すべきは純資産総額で、30876億円とA~D全コースの中で1番大きい額となり、人気の大きさを伺えます。

アライアンスバーンスタイン米国成長株投信Dコースはなぜ人気?

Dコースが人気を集める理由として、以下2つの要因が挙げられます。

要因の1つ目として、年12回(毎月)の分配金(1万口あたり課税前)が挙げられます。毎月の分配金は投資家にとって魅力的です。しかも、直近1年の累計分配金(1万口あたり課税前)は3100円とA~D全コースの中で1番大きな額になり、安定的な収入を求める投資家から支持されています。

要因の2つ目として、為替ヘッジなしのため、為替変動の恩恵を受けられる点です。昨今のドル/円為替相場は、大きく円安に振れています。2022年の平均ドル/円為替相場は、1ドル/115円ほどでした。しかし、2024年は1ドル/150円と35円も円安になっています。為替による増益を期待する投資家にとっては、より高いリターンが期待できる投資信託となるため、人気の要因といえます。

為替の知識がある投資家にとっては、キャピタルゲイン・インカムゲインともに狙えるため、魅力的な商品といえるでしょう。

アライアンスバーンスタイン米国成長株投信Dコースの掲示板の口コミ・評判

Yahoo!ファイナンスにおける、アライアンス・バーンスタイン米国成長株投信Dコースの口コミを5つ紹介します。

「毎月の分配金が楽しみ」といった分配金の金額・頻度に関する口コミが多い印象です。

12000円台の攻防、楽しいですね!

楽しめるのも、昨年分配金かなり頂いたからかな引用:Yahoo!ファイナンス

500円毎日積立続けてるけど、ほぼずっとプラスです。

引用:Yahoo!ファイナンス

300円がうれしい( ´∀`)

しかし200円でもありがたい!

毎月分配金ですから、知らない人は、そんなの在るのと、オレオレ詐欺と勘違いしますよね!信じないでしょう!引用:Yahoo!ファイナンス

凄いですね。ここは15日近くなると

ドキドキする事が多いです。

このドキドキがみんなで盛り上がり

ますね。去年の7月の事を思い出します。

今年もみんなで盛り上がりましょうね。

宜しくお願いします♀️⤵️引用:Yahoo!ファイナンス

6年間もてば、投資額取り戻します!

長い投資が、富を得ます。

もう10年目です!引用:Yahoo!ファイナンス

アライアンスバーンスタイン米国成長株投信Dコースの今後の見通し

アライアンス・バーンスタイン米国成長株投信は、S&P500株価指数(配当金込み、円ベース))をベンチマークとしています。したがって、アライアンス・バーンスタイン米国成長株投信の見通しは、今後の米国経済の動向から予想が立てられます。

米国は、2025年1月20日からトランプ次期大統領が就任します。トランプ次期大統領が掲げている政策は以下の通りです。

出典:第一生命経済研究所

上記政策は全てインフレを刺激すると考えられます。減税策は消費需要を刺激し、経済の活性化につながるでしょう。また、化石燃料推進によりガソリン価格が下がります。車社会の米国にとって、ガソリン価格の低下は好材料です。それにともない、さまざまな商品価格も低下するでしょう。さらに、移民抑制は労働力不足による賃金上昇につながります。インフレは、社会に多くのお金が循環するので、今後の米国経済は景気が上昇すると予想します。

したがって、アライアンス・バーンスタイン米国成長株投信の今後の見通しは、上昇すると考えられるでしょう。

アライアンスバーンスタイン米国成長株投信Dコースの総合評価

Dコースは、中・上級者向けの投資信託と評価します。

良い点として、構成銘柄は米国を代表するTOP企業に絞られており、資産残高も30876億円と申し分ないです。また、利回りも5年で+22.64%と高い利率を叩き出しています。シャープレシオも5年で1.26と効率が良いです。

懸念点としては、為替の影響を受ける点と信託報酬が1.727%(SBI証券・楽天証券)とやや高い点が挙げられます。また、分配金システムも元本割れのリスクがあるでしょう。

Dコースはハイリスク・ハイリターンの商品で、ある程度大きな資金を持っており、毎月の分配金や高いリターンを狙いたい人に向いている商品といえます。万人向けの商品ではありません。

アライアンスバーンスタイン米国成長株投信Dコースの特徴と口コミ・評判をおさらい

アライアンス・バーンスタイン米国成長株投信Dコースは、米国を代表する銘柄に投資するため、成長性がある投資信託といえます。また、毎月分配金を受け取れるのも魅力の1つです。

しかし、純資産が年々増加している間は基準価格も下がらずに配当金をもらえますが、純資産が下がった際は元本割れのリスクも考えられます。また、信託報酬がやや高めな点も懸念点として挙げられるでしょう。

口コミや評判は、配当金に関する内容が多く記載されています。「今月は配当金〇〇円もらえて嬉しい」「6年もてば配当金で投資額を取り戻せる」といったポジティブなコメントが多いようです。

米国経済に知見があり、リスク許容度が高い方におすすめの投資信託といえるでしょう。

日本国内ヘッジファンドランキング20選|高利回りおすすめ企業一覧

この記事では、ヘッジファンドのおすすめをランキング形式でご紹介します。ヘッジファンドと聞くとどのようなイメージをお持ちでしょうか。政府が進める「貯蓄から投資へ」の流れの中で、株...