ヤマトホールディングスの企業概要

ヤマトホールディングスとは、宅急便のヤマト運輸を傘下に持つホールディングス型企業です。ホールディングスとはいえ、傘下には宅急便を扱うヤマト運輸と、ヤマト運輸の輸送セグメントや海外事業など数社で構成されています。一般的に単独企業がホールディングスを設立するのは経営戦略面と税金面のメリットが考えられるため、同社もどちらかが目的と考えられます。

| 商号 | ヤマトホールディングス株式会社 |

|---|---|

| 創立年月日 | 1919年11月29日 |

| 代表者 | 代表取締役社長 長尾 裕 |

| 事業内容 | 「宅急便」など各種輸送に関わる事業 |

| 社員数 | 21名 |

| 本社 | 東京都中央区銀座2丁目16-10 |

ヤマトホールディングスの事業内容

- 荷物の輸送

- 海外輸送・海外引越

- ロジスティクス

- システムソリューション

- 金融・決済・保険

- 教育・人材派遣

- ダイレクトマーケティング

- トラック整備・メンテナンス

- 暮らしサポート

- コールセンター

- その他

日常生活で使用する場面の多い「宅急便」ですが、これはヤマトホールディングスの登録商標です。同社は宅急便を軸にロジスティクスやトラック整備などの付帯事業を展開しています。宅急便といえば引越しのニーズも高いですが、同社は引越しから暮らしサポートまで展開し、事業化を進めています。顧客は日本全国の個人のほか、法人間の輸送やECなども主力分野です。AmazonなどEC各社の発展により、宅急便ニーズもまた拡大している一方、不在時配達のコストが問題となり、ヤマトホールディングスもその対策への投資を行っています。

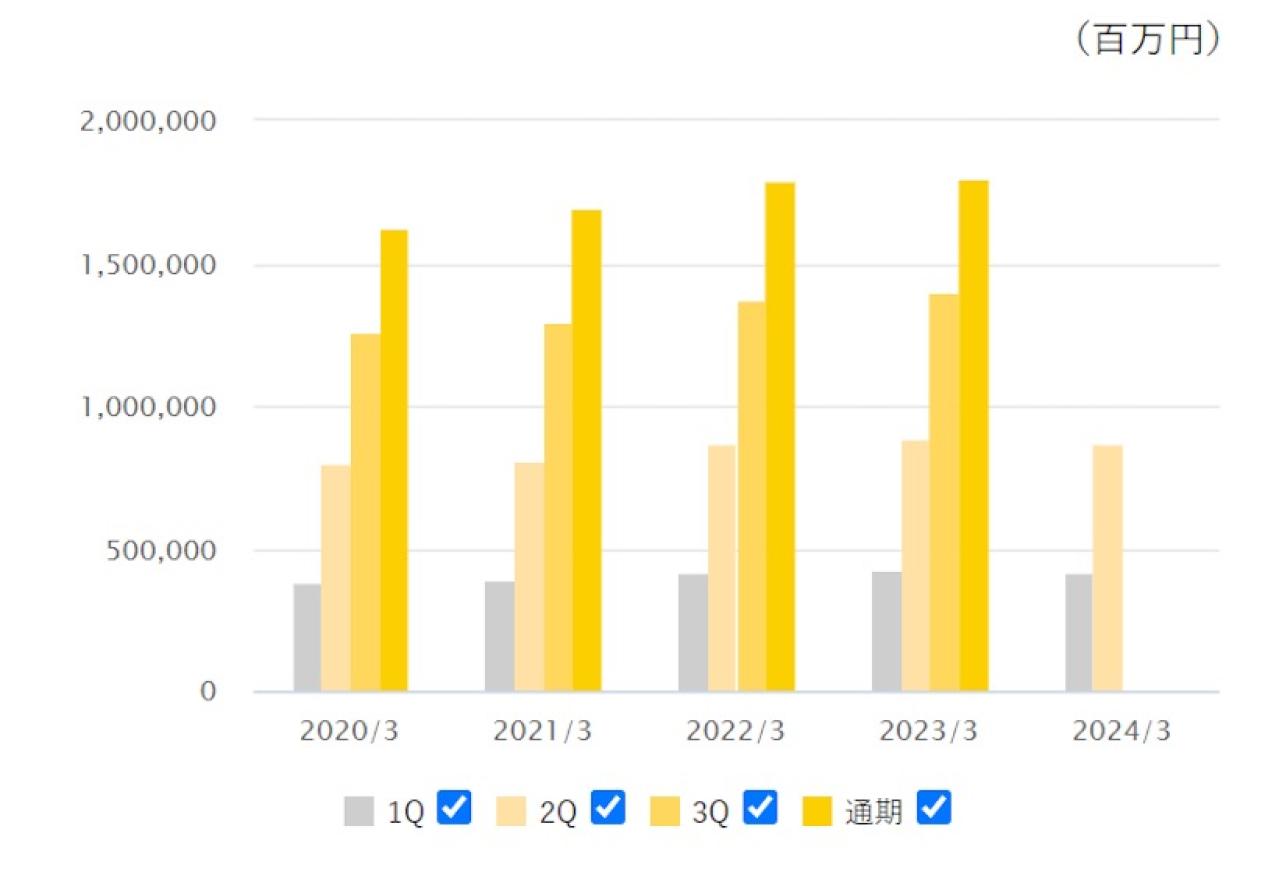

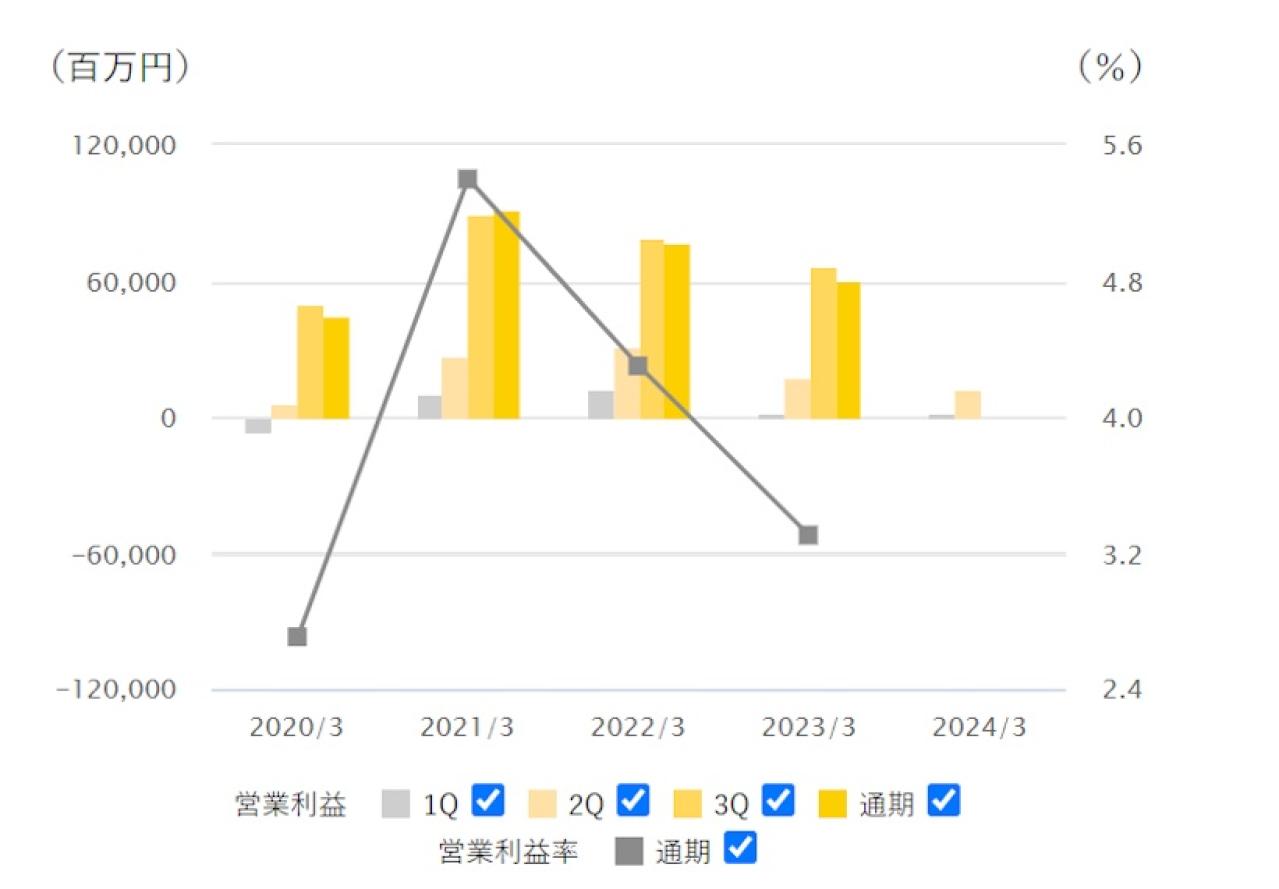

ヤマトホールディングスの業績推移|売上・営業利益

■営業収益

■営業利益

ヤマトホールディングスの営業収益は堅調に推移しています。2023年本決算は2022年と比較して△1.9%と微減していますが誤差範囲でしょう。問題は営業利益です。当期決算を読み込むと、ヤマトホールディングスのビジネスモデル上不可欠な人件費や燃料高が圧迫していることがわかります。また不在対策やECへの先行投資を売上では回収できていないことが業績の要因といえるでしょう。

ただ2024年には流通人材の残業規制が始まるため、ヤマトホールディングスが取り組むDX、不在対策は効果的なものです。現時点より輸送スピードが遅延する流通業者も多くなるため、先行投資の回収タイミングは必ず訪れることが期待できます。

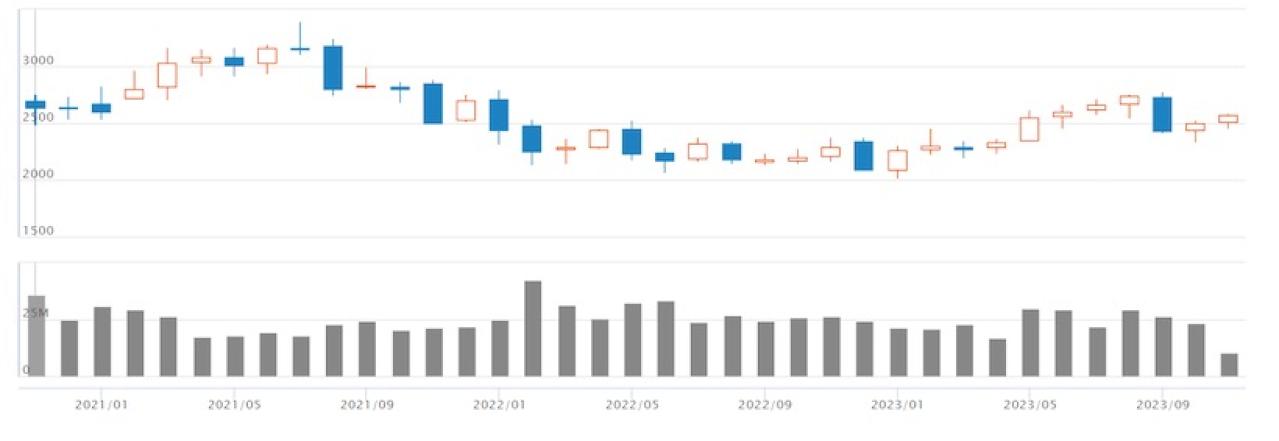

ヤマトホールディングスの株価推移|過去3年のチャート

ヤマトホールディングスの株価推移をチャートから見ていきましょう。3年間の株価推移を見ると、きわめて上下動の少ない安定銘柄であることがわかります。ボラティリティを嫌う投資家としては、とても安心できる銘柄です。

- 2021〜2022年にかけて株価が横ばい

- 2022〜2023年にかけて株価が横ばい

2021〜2022年にかけて株価が横ばい

まず3年チャートの前半部分です。2021年半ばにかけて上昇気配を見せるものの、2022年に近づくにあたり抑制され、2021年初期と同等株価に落ち着きます。標高の低い丘のような株価チャートです。その後にもいえますが、陽線(買いニーズ)が一服すると陰線(売りニーズ)がしばらくのあいだ継続的に主力となるため、なだらかな丘型になります。これをボラティリティの少ない安定型の銘柄と見るか、キャピタルゲインの期待できない銘柄と見るかは、投資家のタイプによって変わるのではないでしょうか。

2022〜2023年にかけて株価が横ばい

3年チャートの後半部分も同様になだらかな丘型ですが、陽線も陰線も共通してロウソク足の長さが短くなっています。前半と比較して、あまり売買が活発ではないのでしょうか。同社の資料を見ると個人投資家の株式所有比率は19.3%のため、それなりのなだらかな動きになると予測はされます。投資家の傾向として売買寄りよりも、長期で所有する人たちの多い銘柄といえそうです。今後もなだらかな丘型は継続していくと考えられます。ヤマトホールディングスを購入する株主は、時期に関わらずインカムゲイン寄りであることが読み取れます。

ヤマトホールディングスの株主還元|配当・自社株買い・株主優待

ヤマトホールディングスの株主還元を、配当や自社株買い、株主優待の視点から見ていきましょう。なお、ヤマトホールディングスでは株主優待制度を設けてはおらず、次項で説明する配当に特化しています。

- ヤマトホールディングスの一株配当・配当利回り推移

- ヤマトホールディングスの自社株買い推移

ヤマトホールディングスの一株配当・配当利回り推移

過去3年の配当状況です。各数値は1株あたりの配当金です。

| 中間配当金 | 期末配当金 | 年間配当金 | 配当性向 | |

|---|---|---|---|---|

| 2023年3月期 | 23 | 23 | 46 | 36.3% |

| 2022年3月期 | 23 | 23 | 46 | 30.5% |

| 2021年3月期 | 16 | 30 | 46 | 30.4% |

配当金に限ってインターネットで個人投資家の意見を拾ったところ、年々増額している配当金を評価する一方、株価による売買機会がないためこの程度の配当金では、という意見に分かれている印象です。ただ経常利益が減少しているなか配当金を維持しているのは、株主重視の姿勢が窺えます。

ヤマトホールディングスの自社株買い推移

ヤマトホールディングスの自社株買い状況です。

| 取得期間 | 取得株式総数 |

|---|---|

| 2022年2月16日~2022年5月25日 | 8,750,700株 |

| 2020年2月6日~2020年9月8日 | 22,764,400株 |

| 2017年1月31日~2017年3月3日 | 4,238,000株 |

| 2016年1月29日~2016年3月18日 | 12,563,600株 |

| 2015年7月31日~2015年8月13日 | 7,284,300株 |

自社株買いは定期的に実施されています。積極的な自社株買いを展開しながらも株価推移は落ち着いていると見るか、自社株買いをしかけても株価が元通りになるとみるか、見解は分かれます。なだらかな丘型の株価チャートと連動して見ていきましょう。

ヤマトホールディングスの株価はなぜ安いか|下落理由など解説

ヤマトホールディングスの株価はなぜ安いのでしょうか。下落の理由を解説します。本記事では同社の株価チャートをここまで横ばいと表現してきましたが、投資家のなかには下落と認識している人も多いようです。

- 宅急便のみのビジネス展開に不安

- 社会インフラとして認知され過ぎてはいないか

- 事業改善がコンシューマーに見えにくい

宅急便のみのビジネス展開に不安

ヤマトホールディングスは宅急便のみのビジネスモデルです。この宅急便のみという意味は、何かしらの理由で宅急便ビジネスに非成長要因が発生した際、会社全体に影響が生じます。実際に輸送コストの増大や2024年の残業問題など、現在も懸念事項は山積みです。ただ、宅急便事業として突出しているからこそ、業界においてプレイヤーは数えられるほどしかおらず、そのなかでもブランディングは確立できています。異業種のガリバー会社がECの拡大で宅配便事業を展開すると決めたとして、ヤマトホールディングスの脅威になるかと考えれば、数年以内ではまずありえません。

社会インフラとして認知され過ぎてはいないか

宅急便事業を分析していて実感するのは、日本列島の大半を1日2日で輸送する事業が「当たり前」になっていないかという点です。ECの発展により宅配便のニーズが上がっているうえ、今後は高齢化や過疎化で自宅から出られない層、生活圏内にスーパーが無い住民も増えてくることでしょう。言葉は悪いですが、ヤマトや同業大手が追い付かないニーズが発生し、段階的に対応が磨かれていくことによって、社会インフラとして当たり前ではないんだということに気づきます。その時に高い株価訴求効果があるといえるでしょう。ECで注文して1000km先からの荷物が1日で着くことは、現実的に過剰サービスではないかと思うことも多いです。

事業改善がコンシューマーに見えにくい

輸送業も近年において荷物の判別や管理などで、著しい改善が行われています。ただ一般的なコンシューマーには、配達ドライバーが自宅のチャイムを押して届けるという従来のビジネスモデルの印象は変わりません。今後、ロボットが自宅に届けるようなサービスになると、ヤマトホールディングスの印象も大きく変わります。そのための先行投資を進めていると推察されるため、IR上は見せ方や情報の出し方などによってインパクトも変わってくるでしょう。懸念があるとすれば、同業の飛脚(ひきゃく)便の会社に先を越され、二番手にならないことではないかと考えます。

ヤマトホールディングスの株価に対する投資家の口コミ

ヤマトホールディングスの株価に対する投資家の口コミを見ていきましょう。

ヤマトホールディングス(株)【9064】:株式/株価 - Yahoo!ファイナンス

http://stocks.finance.yahoo.co.jp/stocks/detail/?code=9064

ヤマト東証一部本日2位の上げ幅か、荷受け減らしは好印象っぽいね。引用:X

終値が501円で、日本郵政が取得した直後の3分の1

株価が取得時の50%を下回った場合に損失を計上

郵便事業のテコ入れ

ヤマトホールディングスとメール便事業などで提携

楽天Gとの提携も事業強化への柱

戦略の見直しhttps://www.nikkei.com/article/DGXZQOUA29CKZ0Z20C23A6000000/引用:X

#ヤマトホールディングス 決算説明会増配だが、株価は決算後大きく下落山野社長の話を10年近く聞いていると思うが、一貫してPL思考。株価上げるためにコンサル入れたとのことだが、ちゃんと指導してもらってないと感じる

引用:X

9064ヤマトホールディングス

決算ですが人件費、コスト高に対し合格成績。

経営判断として優秀なのは

佐川急便以上の年々見直し値上げスタンス発表。

こうなると株価は底堅いですが

現在でも割安感がないのでおすすめしません。引用:X

ヤマトホールディングスから配当金をいただきました。

在宅勤務の落ち着き、

燃料費高騰により、

利益は減少し株価は落ち着きましたが

ECの拡大により売上は増え、

宅配需要は高くなっております!

後は、燃料費が下がることに期待してます引用:X

インターネット上における投資家の口コミを見ると、一部の辛い意見を除けば、EC販路の拡大や郵政など他社との取組みを歓迎する動きが見られます。

ヤマトホールディングスの株価は今後どうなる?

ヤマトホールディングスの株価は今後どうなるのでしょうか。流通業界のガリバー的立場だからこそ取れる戦略が、株価の押し上げ要因になっていきます。具体的な可能性を分析していきましょう。

- 流通DXが業績に好影響を与えれば株価上昇に期待

- 2024年問題の解決に強いリーダーシップを取りたい

流通DXが業績に好影響を与えれば株価上昇に期待

配達ロボットや荷分けの効率化など、ヤマトホールディングスで先行投資として取り組んでいる流通DXは大きな注目に値するものです。ただ一方で業績とは連動できていない印象があります。これらの動きが売上促進や支出削減、そしてブランディングの向上に寄与することができれば、おのずから株価の上昇要因となるのではないでしょうか。これらは流通他社やベンダーなどに取り組めるものではないため、稼働開始が強く待たれるものです。

2024年問題の解決に強いリーダーシップを取りたい

流通業界の大きな懸念に2024年問題があります。2024年問題とは、働き方改革法案によりドライバーの労働時間に上限が課される問題の総称です。具体的にはドライバーの時間外労働時間が年960時間に制限されることで、一人あたりの走行距離が短くなり、長距離でモノが運べなくなると懸念されています。

2024年の問題は流通各社共通のものですが、ヤマトホールディングスが積極的に対策することによって、各社の指針にもなります。前項の流通DXが活用できる局面も多いでしょう。投資家は、同社の発する2024年問題対策のリリースにも注目です。

ヤマトホールディングスの業績・株価・配当についてまとめ

ヤマトホールディングスの株価についてまとめました。人件費やEC網の拡大、そして2024年問題という変動要素を控えながらも、株価の推移はきわめて安定している印象です。流通DXを通した施策が株価の上昇要因となり、2024年問題の対処法になることを期待しています。流通ガリバーとしての同社の今後の施策に注目です。

日本国内ヘッジファンドランキング20選|高利回りおすすめ企業一覧

この記事では、ヘッジファンドのおすすめをランキング形式でご紹介します。ヘッジファンドと聞くとどのようなイメージをお持ちでしょうか。政府が進める「貯蓄から投資へ」の流れの中で、株...