ヘッジファンドダイレクトとは

| 会社名 | ヘッジファンドダイレクト株式会社 |

|---|---|

| 業態 | ヘッジファンド専門投資助言会社(金融仲介ではない) |

| 本社 | 東京都千代田区丸の内1-8-2 鉄鋼ビルディング10F |

| 代表者 | 代表取締役会長 高岡壮一郎 |

| 登録 | 金融商品取引業者(投資助言業・代理業) |

| 投資助言契約額 | 1344.6億円(2022年4月末現在) |

- ヘッジファンドダイレクトは投資助言会社

- ヘッジファンドダイレクト代表の高岡壮一郎氏について

- ヘッジファンドダイレクトの実績

- ヘッジファンドダイレクトの最低出資金額

- ヘッジファンドダイレクトの手数料

ヘッジファンドダイレクトは投資助言会社

ヘッジファンドダイレクトは投資助言会社です。世界中の優良なヘッジファンドを紹介しますが、同社が顧客の資金を預かり投資することをせず、顧問手数料を得るビジネスモデルです。以前2013年に「いつかはゆかし」というサービスで行政処分を受けたあとは、このあたりのコンプライアンスを徹底している印象を受けます。

いつかはゆかし自体は現在も継続して運営されており、数多くの投資金を集めています。なお2013年の行政処分は、旧社名のアブラハム社にてヘッジファンドを案内して手数料を得ていたことが原因です。

ヘッジファンドダイレクト代表の高岡壮一郎氏について

ヘッジファンドダイレクトの代表である高岡壮一郎氏は2005年にあゆみトラストホールディングスを創業。子会社として設立したアブラハム社が2013年に行政処分を受けたあと、投資助言会社に特化したヘッジファンドダイレクト社を創業します。

金融領域のスペシャリストという評価と、相反するマイナスの評価が両立する人物といえるでしょうか。

ヘッジファンドダイレクトの実績

ヘッジファンドダイレクトは2022年4月現在1344.6億円という巨大な投資助言契約を集めています。手数料稼ぎのIFAの中抜きを無くし、個人とファンドのダイレクト契約を支援するという看板を掲げているため、高い評価を得ている印象です。

同社の説明によると継続率は95%です。また個人投資家の金融リテラシーを人工知能で支援するという理念を掲げているため、行政処分を知らない人には先進的な印象を持たれているのではないでしょうか。

ヘッジファンドダイレクトの最低出資金額

ヘッジファンドダイレクトの最低出資金額は2000万円です。証券会社でヘッジファンドを購入するときは2000万円以下でも購入できるため、ヘッジファンドの紹介よりもプライベートバンクに近い業態といえるでしょう。

なかには最低拠出資金を2000万円以上のヘッジファンドもありますが、同社を介して購入することができるようです。

ヘッジファンドダイレクトの手数料

ヘッジファンドダイレクトを利用するうえで、専門家への相談やヘッジファンド情報の入手は無料です。ヘッジファンドの購入を決めた際に、初期報酬3%(税抜)と継続報酬0.9%(税抜)が発生することは明示されています。

ただ状況に応じて事務手数料が必要になる点と、投資助言手数料が個別契約書に依る案内がされているため、不透明さが残ります。

| 専門家への相談・ヘッジファンド情報の入手 | 無料 |

|---|---|

| 投資開始時にかかる費用 | 初期報酬3%(税抜)と継続報酬0.9%(税抜)。行政書士依頼15,000円~。 |

| 運用中にかかる費用 | 2年目以降運用残高の0.9%~(税抜:個別契約による) |

| 解約・ファンド変更時にかかる費用 | タイミングにより解約直前資産額の1~3%~:個別契約による |

| 投資助言手数料 | 投資額の3.0%~:個別契約による |

ヘッジファンドダイレクトが取り扱うヘッジファンドの運用リターン

ヘッジファンドダイレクトの扱う銘柄では、どれくらいの運用リターンが期待できるのでしょうか。購入するヘッジファンドによって異なりますが、厳選したヘッジファンドを扱っている同社では高いリターンが期待できるようです。

- ヘッジファンドAはトップクラスの実績

- ヘッジファンドBはAIが銘柄選びをするリスク対応型

- ヘッジファンドCは安定の長期投資型

ヘッジファンドAはトップクラスの実績

ヘッジファンドAは3年以上の長期の投資家のみ申込可能な、トップクラスの実績を出すファンドです。

投資先のファンドは運用期間が15年を超え、新規資金停止の可能性もある掘り出し物です。リターンの期待できるファンドとしてきわめて有望なものといえるでしょう。

一般的な証券会社の検索ではまずお目にかかれないファンドといっても間違いありません。

| 平均リターン | 17.6% |

|---|---|

| リスク | 低い |

| 設定来リターン | +1194.6%(2022年7月末時点) |

ヘッジファンドBはAIが銘柄選びをするリスク対応型

ヘッジファンドBは新型コロナ禍やウクライナへのロシア侵攻といった世界全体の落ち込みが想定されるタイミングでも安定したプラスを出すヘッジファンドです。

株式との相関性が低いため、分散性の強いポートフォリオ構築を望む投資者に人気です。

AIが運用しているため、これまでの相場推移を十分に反映させたうえで投資先を決める特徴があります。

| 平均リターン | 10.8% |

|---|---|

| リスク | 低い |

| 設定来リターン | +985.2%(2022年7月末時点) |

ヘッジファンドCは安定の長期投資型

ヘッジファンドCは20年以上安定的な運用成績を誇る長期投資型です。

ファンドオブファンズといい、直接銘柄ではなく複数のファンドに分散投資します。これにより個別銘柄が落ち込んだとしても、影響を最小限を抑えることができます。

富裕層にとっては、運用目的の定まっていない投資資金を取り合えず預けておく一時避難的なファンドとしても活用性があります。資産保全目的の安定的な運用を目指す方に人気です。

| 平均リターン | 6.3% |

|---|---|

| リスク | 低い |

| 設定来リターン | +344.3%(2022年7月末時点) |

ヘッジファンドダイレクトが怪しいと言われる理由

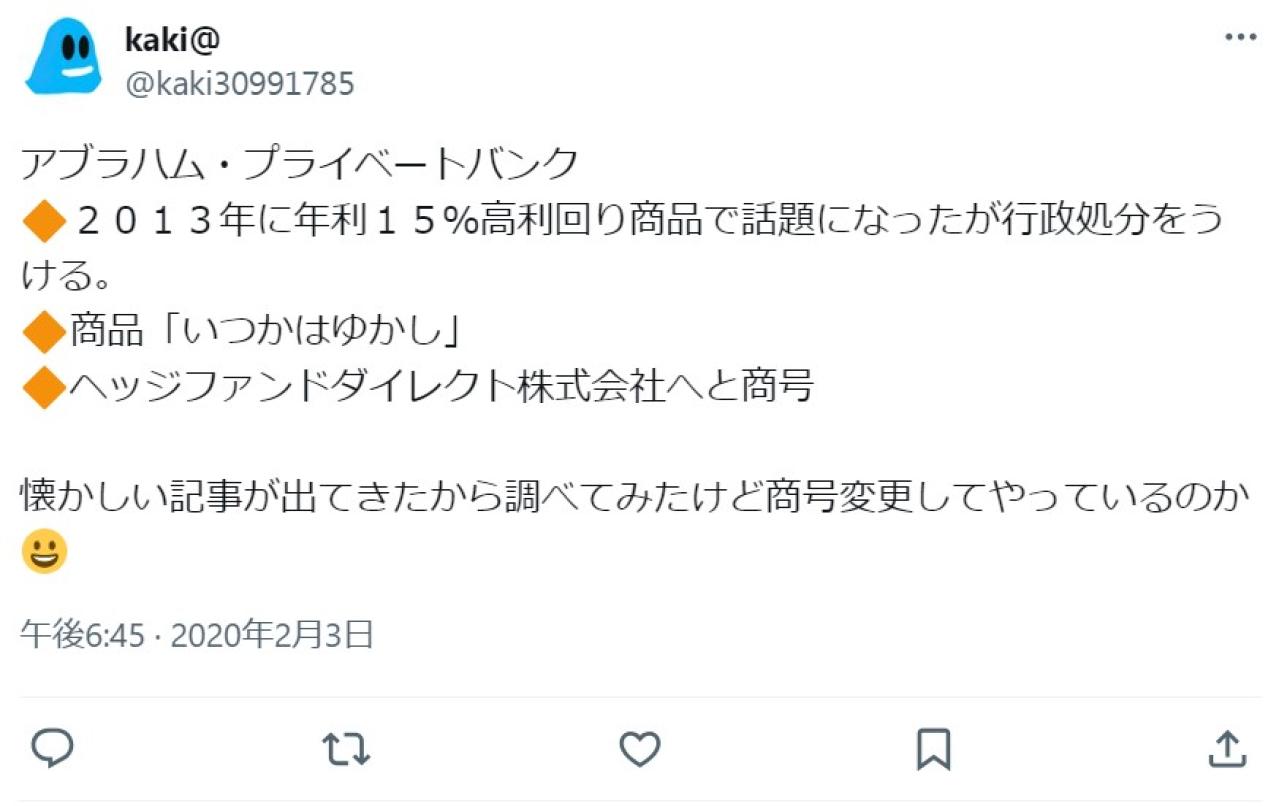

ヘッジファンドダイレクトがTwitterなどで怪しいといわれている理由は、行政処分を受けたアブラハム社の頃とビジネスモデルがほとんど変わっていないことに依ります。

同社では2013年の行政処分が金融当局の誤解と連携不足に依るものだったことを主張していますが、一度ついた評判にもとづいて同社を見ている人も多いようです。

- 当時報じられた金融庁による処分の詳細

- 旧アブラハム社の無登録販売とは何か

- アブラハム社による誇大広告の疑い

- 個別顧客への利益提供の疑いも発生

当時報じられた金融庁による処分の詳細

2013年の金融庁の行政処分は無登録営業の認定です。当時、金融庁はアブラハム社に6カ月間の業務停止処分を行いました。投資助言ライセンスと販売登録資格の必要性に相違があったという認定です。

ただ、当時の報道を拾うと事実とは異なる内容の広告や、一部顧客の要望に応じて投資助言報酬を免除したなど、悪質性の目立つ行動も報じられています。当時の延長で事業を継続していることに不信感を持つ利用者もいれば、いわゆる禊は済んだとして積極的に活用している投資家もおり、分かれています。

旧アブラハム社の無登録販売とは何か

投資対象の有価証券があったとき、投資助言は紹介に留まります。つまり、助言業者は販売責任を負いません。

一方で第一種・第二種金融商品取引業では有価証券の販売ができる代わりに、販売責任を負います。旧アブラハム社は投資助言のみの登録ながらも仲介販売を行っていたため、無登録販売として処分を受けています。

なお同社は金融当局との誤解が生じているとホームページで主張していますが、次項の誇大広告の疑いも指摘されています。

アブラハム社による誇大広告の疑い

アブラハム社は「月5万円を30年間、想定利回り10%で複利運用すれば1億円が貯まる」とサービスの訴求をしていました。これはアブラハム社の手数料には一切触れず、また配当所得(20.315%)の計算をも入れないという恣意的なものです。

投資助言会社としてこの手数料に気づいていないわけはないため、意識的に触れていない誇大広告の疑いがありました。実際に当局から処分を受けています。

個別顧客への利益提供の疑いも発生

そのほか個別顧客の求めにおうじて、投資助言業の報酬を免除するなど利益提供の疑いも生じています。投資助言業の報酬を割引することは特別利益の提供や、当局に提出している申請業務の内容との整合性を疑われますので、基本的には禁止事項とされています。

アブラハム社はこれだけ複数の懸念点があったにもかかわらず、現在も類似した

ビジネスを行っている点から「怪しい」とされるのも納得できます。一方で現在のヘッジファンドダイレクト社として顧客に受け入れられているため、二面性を持った企業といえそうです。

ヘッジファンドダイレクトの評判・口コミ

ヘッジファンドダイレクトの評判や口コミを調べます。

ヘッジファンドダイレクト社自身が旧アブラハムと名乗っていることもあり、SNSは両者の繋がりを懸念する記述が目立ちます。その一方で高岡会長の本を推奨するなど、2013年の行政処分を過去の禊として触れないか、むしろ知らないのではと推察される投稿も散見されました。

ヘッジファンドダイレクトは危ない?投資しても大丈夫?

ヘッジファンドダイレクトは行政処分の後も顧客数は減らず、また定期的に金融庁に届出をしているとのことで、現在のサービスもコンプライアンスは効いていると考えて間違いないでしょう。

ただ運用リスクが変わらず不透明なところはあるので、高利率有りきで話を聞くのではなく、きちんと吟味してお金を預けるかどうかを決めたいものです。

2023年現在お金を集めている個人投資家がそこまで考えて投資助言の契約をしているかは怪しいところもあり、懸念しています。

ヘッジファンドダイレクトに投資助言を依頼するメリット

とはいえ、高岡氏をはじめとする同社のメンバーが金融のスペシャリストである点は疑いようもない事実です。そこから次のメリットが導き出せます。

- メリット①:世の中には個人投資家には届かない投資信託の情報入手

有望な投資信託は個人投資家まで降りてこないことも十分に考えられます。その情報を得られます。 - メリット②:相場の解説を期待できる

たとえば昨今のアメリカ債権上限問題など、相場がどう動くのか一般の方には分かりません。その点投資助言を受けることでプロフェッショナルによる分析が可能です。 - メリット③:隠れたリスクの拠出

相続や節税など、投資を起点に隠れたリスクがあります。専門家に相談することで除去することができます。

ヘッジファンドダイレクトの評判・口コミをおさらい

ヘッジファンドダイレクトの評判・口コミをお伝えしました。2013年に行政処分を受けている会社が旧社名のため、巨額の投資助言金を預かりながらも、訝しむ声が変わらず大きいようです。

また行政処分に対する自社の見解と、当時報じられた違法性指摘のあいだに違いがあるようにも見受けられます。虎の子の資産を、会社に預けて本当に大丈夫なのか。自分の眼でジャッジしていくことが求められます。

日本国内ヘッジファンドランキング20選|高利回りおすすめ企業一覧

この記事では、ヘッジファンドのおすすめをランキング形式でご紹介します。ヘッジファンドと聞くとどのようなイメージをお持ちでしょうか。政府が進める「貯蓄から投資へ」の流れの中で、株...