ホンダの企業概要

ホンダは、知らない人はいないほど有名な自動車メーカーです。バイク等、各種の移動用機器を製造していることは周知のことでしょう。創業者の本田宗一郎氏も、昭和の名経営者として名を残しています。

F1への参戦、二足歩行ロボット「ASIMO」、小型ジェット機「HONDAJet」等、本田宗一郎氏の経営思想を受け継ぎ、革新的な製品を世に送り出しています。

企業概要は下表の通りです。

(2023年3月31日時点)

| 企業名 | 本田技研工業株式会社 |

|---|---|

| 設立 | 1948年(昭和23年)9月 |

| 資本金 | 860億円 |

| 従業員数 | 連結:197,039名/単独:33,065 名 |

ホンダの事業内容

ホンダの事業内容は複数にわたるため、単なる自動車メーカーとしては括ることができません。また、そのマーケットは日本だけでなく北米やアジアに広がっていることも特徴です。ここでは、経営に影響の大きい事業をいくつか取り上げ、その事業内容を説明します。

- クルマ

- バイク

- パワープロダクツ

- マリン

- 航空

- 水素事業

- モビリティサービス

クルマ

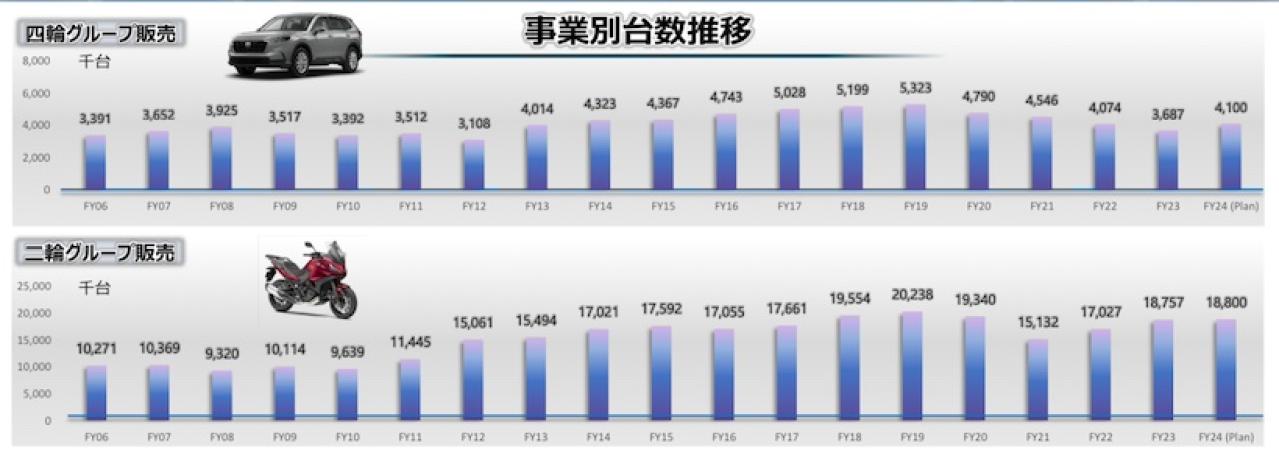

四輪事業、つまりクルマの製造はホンダの屋台骨であり、売上ベースで60%以上を占めます(出典:ホンダ 財務情報)。四輪事業は非常に競争の激しいドメインです。国内外で、トヨタやメルセデス・ベンツ、BMWといったビッグネームと熾烈な戦いを繰り広げています。事業推移を見ると、ホンダが苦戦していることが読み取れます。

出典:ホンダ 企業説明資料

また、ガソリン車に替わる電気自動車(EV)や水素自動車がいつ、どの程度普及するのか、将来予測が難しいことも、業界全体の特徴として挙げられます。

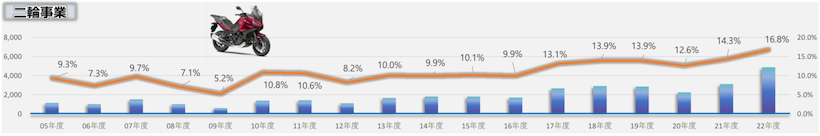

バイク

二輪事業、つまりバイクは、本田宗一郎氏が自転車用補助エンジンとして最初に手がけた事業です。売上ベースでは約16%(出典:ホンダ 財務情報)ですが、下グラフの収益推移が示す通り、事業体質として安定しています。

出典:ホンダ 企業説明資料

バイクもやはり脱炭素を背景に電動化が進められており、10年間で5,000億円を投資して競争力を高めることが発表されています。

パワープロダクツ

パワープロダクツ事業で手掛ける製品は、除雪機、耕うん機、発電機、芝刈り機等です。その製品バラエティは豊富ですが、いずれも労働を軽減することを目的として、動力源に汎用エンジンを積んで動く機械です。

収益への影響は全体で見ると小さいですが、発展途上国に提供する給水ポンプの製造といった社会意義のある貢献をしています。

マリン

ホンダのマリン事業は、逆にバラエティはなくボートエンジンが中心です。マリン事業も、発展途上国に対し長期に渡り海上における移動手段の提供という貢献をしています。ボートエンジンについても、クルマやバイクと同様に温室効果ガスの排出削減を目的として、ガソリンではなく電動化が進められています。

航空

ホンダの野心は大きく、陸と海だけでなく空を移動する手段も提供しています。「HONDAJet」と呼ばれる小型ビジネスジェット機は、創業者のチャレンジ精神を具現化した象徴的な製品です。

本事業は赤字が続いており、黒字化の時期も明示されていません。三菱重工はMRJと呼ばれた航空機事業で失敗を重ねて市場から撤退しました。ホンダも、収益化には苦戦しているのが現状です。

水素事業

世界全体での脱炭素化の動きは、今後後戻りすることなく進展していくでしょう。ホンダも燃料電池車の要素技術である水素の取り扱いを研究してきました。

水素を燃料にした場合、排出するのは水だけであり非常にクリーンな動力源となりますが、その取り扱いの難しさやコストの観点から、広く普及するにはまだ研究すべき点が多くあります。

ホンダは、自動車だけでなく商用車、定置電源、建設機械に研究成果を適用すべく、開発を進めています。

モビリティサービス

モビリティサービスは、製造を行う事業ではなく、サービスを提供する事業です。最近、消費者の消費行動は「所有から利用へ」という流れになっています。購入して自身だけが使うのではなく、多くの人でシェアをして、使いたい時に使いたいだけサービス提供を受ける行動様式です。

クルマやバイクについてもその様式が広まってきており、モビリティサービス事業では年単位、月単位、時間単位で、乗りたいクルマやバイクを提供しています。

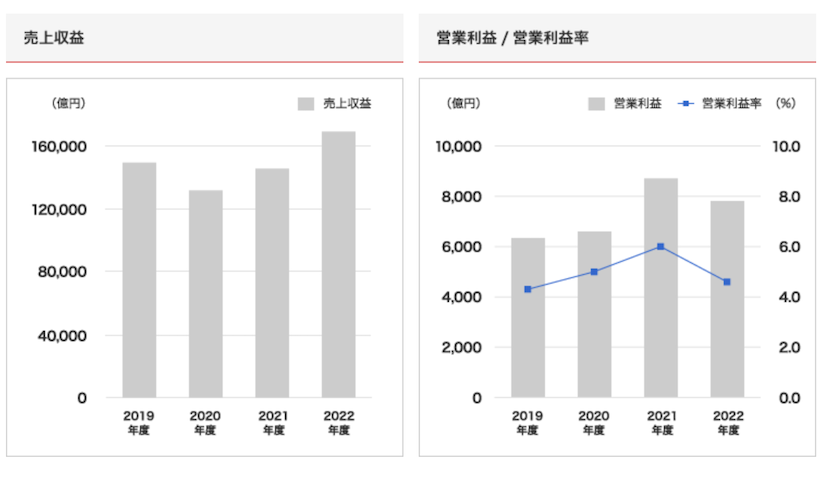

ホンダの業績推移|売上・営業利益

ホンダの業績推移を、売上と利益で確認します。下のグラフで特徴的なのは、2022年度における営業利益の落ち込みです。この原因は、売上比の大きいクルマ事業に見ることができます。

ホンダのクルマ事業において重要なマーケットは北米と中国です。そのマーケットにおいて、2022年度は新型コロナウイルスによる影響や半導体供給不足の影響を受け、利益は前年を下回ることになりました。また、中国では減税措置終了の余波もあり、販売台数が落ち込みました。

なお、利益が落ちているにもかかわらず2022年度の売上が上昇しているのは、原材料価格高騰の影響を売値に転嫁したことと、円安に起因します。

半導体供給は、2023年に入ってから持ち直していることから、2023年度決算では売上、利益ともに上昇すると予想されています。

出典:ホンダ HP

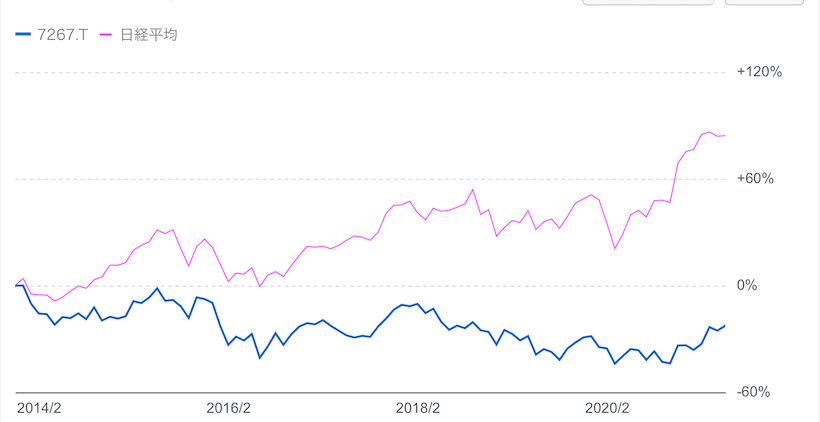

ホンダの株価推移|過去10年のチャート

ホンダの株価推移を、チャートで追ってみましょう。10年という期間においてホンダの株式は大きく変動はしていません。しかし、やはり新型コロナウイルスは、グローバルで経済全体に影響を与えましたので、その前後で特徴を観察します。

- 2014〜2019年にかけて株価が低迷

- 2020〜2023年にかけて株価が上昇

2014〜2019年にかけて株価が低迷

2014年から2019年までの株価チャートを見ると、変動はありますが、低迷しています。概ね900円から1,300円のレンジにとどまっています。

出典:Yahoo!ファイナンス

この背景を探るためには、日経平均との比較が適当です。下のチャートは同じ期間でホンダの株価推移(青線)と日経平均の推移(ピンク線)を示していますが、その波形が驚くほど似ていることが分かります。

これはつまり、ホンダの株価は日経平均との連動性が高く、市況や景気に応じて変動する特徴があることを示しています。

出典:Yahoo!ファイナンス

2020〜2023年にかけて株価が上昇

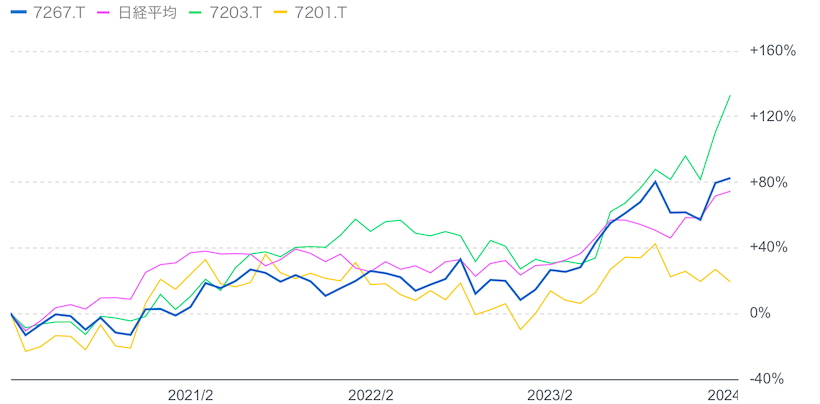

新型コロナウイルスが猛威をふるい始めたのは2020年からで、自動車産業全体に製造面、販売面で、マイナスの影響を与えました。しかし、その時期からの株価は下のチャートの通り、上昇しています。

出典:Yahoo!ファイナンス

こちらも同じく、日経平均の動きと比較してみましょう。更に同業であるトヨタ、日産とも比較します。ホンダのチャート(青線)は、日経平均(ピンク線)と相関のある動きをしており、ホンダ株の上昇はやはり日経平均に引っ張られていることが、動きの要因の1つとして挙げられます。

但し、自動車メーカー全体が同じ動きをしたわけではなく、トヨタの株価(緑線)は日経平均と連動しつつも更に伸びを見せており、逆に日産の株価(黄色線)は連動しつつも2023年に下落を示しています。

出典:Yahoo!ファイナンス

ホンダの株主還元|配当・自社株買い・株主優待

ホンダの株主還元施策について、配当、自社株買いの実績、株主優待を確認します。ホンダは、2023年5月に利益の5割を株主に還元することを発表(出典:日経新聞)しており、手厚い施策となっています。

- ホンダの一株配当・配当利回り推移

- ホンダの自社株買い推移

- ホンダの株主優待について

ホンダの一株配当・配当利回り推移

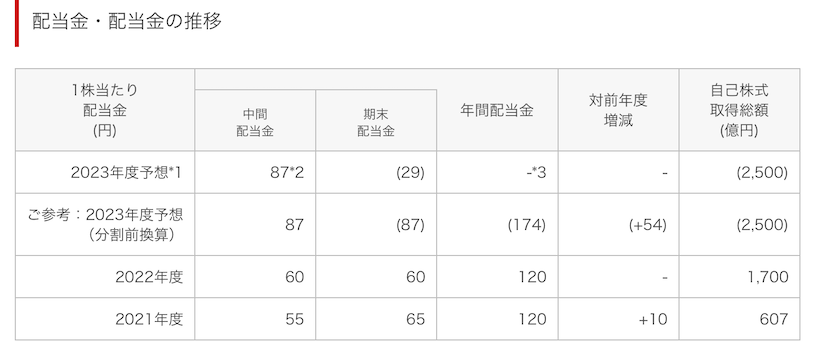

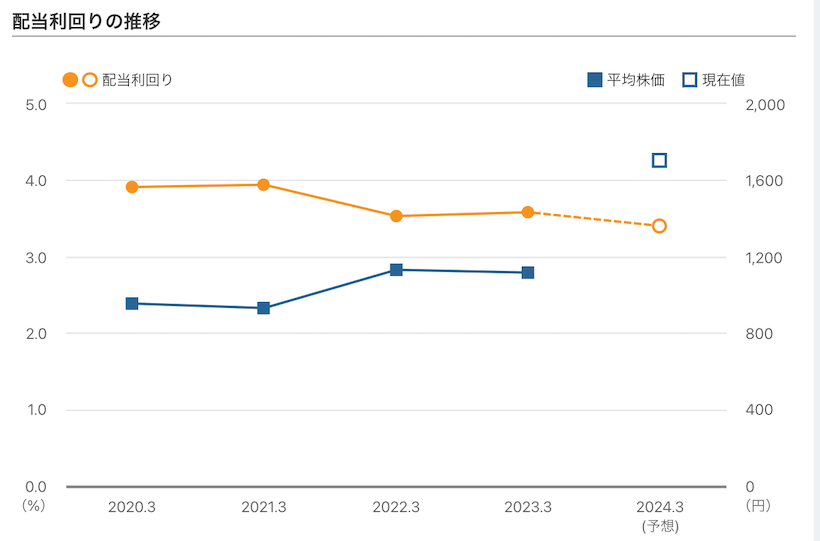

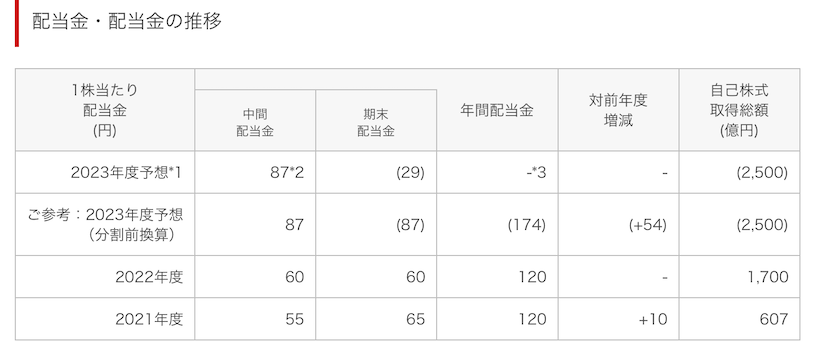

1株当たりの配当は、下表の通りです。2023年度の予想年間配当金が記載されていないのは、株式分割を行なったため単純比較ができないことが理由です。直近10年間は減配が発生していないことも評価できます。

出典:ホンダ HP

出典:みんかぶ

配当金も安定的に提供され上昇傾向にあり、配当利回りもプライム銘柄に比べて高いことから、配当については優良銘柄と言えます。

ホンダの自社株買い推移

自社株買いは、市場に出回っている発行株式総数が減ることで、ROEの向上やPERの低下が起き、投資家にとっては一般的にプラスの影響が出ます。ホンダは、毎年自社株買いを実施しており(下表の右端列参照)、2024年2月8日にも500億円規模で実施することを発表している(出典:ReutersReuters)ことから、今後もこの傾向が続くことが期待されます。

出典:ホンダ HP

ホンダは今年度の営業利益も上方修正しており(出典:日経新聞)、安定した原資があることも投資家にとっては安心材料でしょう。

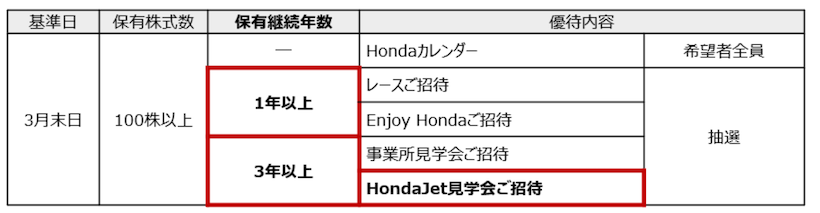

ホンダの株主優待について

ホンダの株主優待は下表の通り、ホンダ関連グッズや鈴鹿サーキットでのF1レースへの招待等です。以前は「ツインリンクもてぎ」の割引もありました。ホンダ好き、クルマ好きの方向けという趣向です。レースや HondaJet見学会は抽選のため、必ず優待を受けられるわけではないことや、鈴鹿まで行く必要がある点には注意が必要です。

出典:ホンダ HP

ホンダの株価はなぜ上がる?

2022年から上昇傾向にあるホンダの株価ですが、なぜ上がるのかを考察します。外部要因と内部要因を挙げた上で、今後もその傾向が続くかどうかという点も探ってみます。

- 過去最高の好調な業績が株価を支える

- 手厚い株主還元が継続することへの期待

- 事業構造転換の効果が出始めている

過去最高の好調な業績が株価を支える

ホンダが発表した2023年度上半期の決算では、売上および利益が過去最高となった(出典:日刊自動車新聞)という内容でした。この背景にはいくつか要因があります。

1つ目は、一定期間円安が続いている為替によるものです。ホンダのような輸出企業にとって、円安は売上増加要因となります。現地生産、現地販売体制が進展したため一昔前ほどのインパクトはありませんが、それでも1,290億円の増益効果となります(出典:日経新聞)。

2つ目は、原材料価格を売値に転嫁したことです。下のグラフの通り、販売台数が大幅に増加したわけではないため、好調な売上と利益の要因は収益構造にあります。原材料価格は多くの部品で上昇していますが、それをうまく回避できたということでしょう。

出典:ホンダ 企業説明資料

3つ目は、半導体不足が緩和されたことです。これにより、計画通りの生産と販売が可能となり、2022年度の減速となった原因が解消されました。

手厚い株主還元が継続することへの期待

先の項において確認したように、ホンダは安定的に配当を出しており、配当利回りも悪くありません。その原資となる業績も好調です。そして何より、経営陣から利益の5割を株主に還元する方針が示されていることも重要です。

株価は将来の期待を織り込むため、ホンダの株価が上昇するのは、こうした手厚い株主還元施策がしばらく継続することへの期待が反映されているためでしょう。

配当性向は、「配当は、連結配当性向30%を目安に安定的・継続的に行う」(出典:ホンダ HP)とされており、決して高い数値ではありませんが、中長期で保持する投資家にとっては安定と継続が重要です。

事業構造転換の効果が出始めている

ホンダは、より収益を上げられる構造転換を進めてきました。真岡、狭山等のエンジン車の工場を閉鎖し、ホンダ車内で創業者の色が強く聖域とされていた本田技術研究所を本社に集約、コストダウンにつながる効率的な設計手法の導入等が実施されました。

また一方で、EVシフトの推進や、メイン車種の新モデル投入で販売数を伸ばす等の拡大施策も実施しています。

一連の構造転換の効果が出始めていることが、中長期での成長期待を投資家に持たせることで、株価の上昇につながっていることが推察されます。但し、EVについては今後激しい競争や、主導権を握る技術が不透明といった不確定要素が存在していることは意識すべきでしょう。

ホンダの株価に対する投資家の口コミ

ここからは、掲示板やSNS上での投資家の口コミから、銘柄の評判を確認してみましょう。

開発検討から40年経っても、単年度大赤字連続のホンダミニジェット部門

今期も既に250億の赤字、通期では300億以上の損失確実~累積赤字は3,000億にもなる。

しかも2022年岡山空港、2024年大分空港で滑走路オーバーの連続重大インシデント~米国でも同様トラブル多く、ホンダミニジェットは米パイロット仲間で有名な欠陥機?らしい。

社内では単年度黒字の具体見通し立たないミニジェット部門からの撤退か売却を勧める声が益々高まっている!引用:Yahoo!ファイナンス

ホンダはほんとうにすごいと思います。

飛行機を作っている自動車会社、

F1でも有名でした。

トヨタと迷いますがいつもホンダを買っています。引用:Yahoo!ファイナンス

ここは、円安だけしか材料ないのか?

魅力で株価を上げて欲しい。

安物大衆車だけからそろそろ卒業してくれ!引用:Yahoo!ファイナンス

NBOXやフリードなど車幅が大きくなくても高性能で安全な車が作れるのがホンダの技術。

車幅が広くで大きな車なら高性能で安全性が高いのは当たり前

他社に飛行機を作れる技術がない。引用:Yahoo!ファイナンス

ホンダは日本の完成車生産能力が寄居と

鈴鹿しかないから,円安の恩恵がトヨタ程

享受できないのが惜しい。

中国の余剰生産能力をインドへ設備移管して

有効活用して下さい。引用:Yahoo!ファイナンス

掲示板では、その知名度と消費者に馴染みのある製品であることから、活発に意見が述べられています。掲示板全体を通しては、ホンダ株について前向きな意見と後ろ向きな意見が混在している印象です。また、短期売買ではなく中長期で将来性について検討している投資家が多いことも、この銘柄の口コミにおける特徴として挙げられそうです。

またグローバル企業であることから、地政学リスクに言及するコメントが散見されました。具体的には、ホンダが主戦場とする中国の景気後退リスクについてです。自動車製造は、設備投資が膨大で、工場建築には長期間を要することから、製造と販売拠点に関する判断は非常に難しい経営判断です。

ホンダの株は売り時か、買い時か?

ホンダの株は売り時か、買い時かということについて、これまで確認したホンダ単体での事業構造や株主還元施策による判断に加え、「なぜトヨタではなくホンダなのか」という比較も重要になります。

まず、ホンダ株は、持ち直した業績と安定した株主還元施策から、保持することは悪い選択ではありません。これから買うという場合は、まだ十分に織り込まれていない前向きな情報があることが前提となります。

ホンダは、ソニーとマイクロソフトと組んで生成AIを搭載したクルマを開発する構想を打ち出しています(出典:NHKニュース)。確かに好材料ですが、生成AIやEVのような先進技術はまだ今後の発展性が読めない部分があります。こうした技術について、爆発的に伸びることを予想するのであれば、今から買っておくことも良いでしょう。

また、トヨタではなくホンダを選ぶことについても考えてみましょう。四季報での比較を見ると、主な指標ではトヨタが上回っています。また配当性向は同程度であることから、これだけを見るとトヨタを選択すべきとなります。

出典:四季報オンライン

しかし、トヨタグループはダイハツをはじめとして不正が相次いでおり、問題が出尽くしたかどうかも分かりません。このことから、現時点ではトヨタよりホンダの方が銘柄としてリスクが少なく、推奨できるでしょう。

ホンダの株価は今後どうなる?将来性を解説

ホンダの株価は今後どうなるかということについて、今後の見通しを考察します。特に四輪事業を巡る動向は、世界的に大きな動きが今後起きることが予想されるため、ホンダに影響も出るでしょう。

- 先進技術の導入による新たな事業の伸展

- 大きなウェイトを占める中国市場で苦戦

先進技術の導入による新たな事業の伸展

今後、クルマがどうなっていくかということについては、各種の専門家が色々な予想をしています。どれが正解かは現時点では分かりません。しかし、ホンダはその潮流に対し他者も巻き込みながら積極的にリードしていく姿勢を示していることが強みです。

脱炭素を背景にした動きでは、ホンダは「2040年に世界の新車を全て電気自動車(EV)と燃料電池車(FCV)にし、「エンジンを捨てる」と表明(出典:日経新聞)しました。これまでのコアコンピタンスを捨てるという過激とも取れる発言の裏には、強い危機感が見て取れます。

電気自動車や燃料電池車について、どのメーカーが覇権を握るのかはまだ分かりませんが、ホンダの積極的な経営方針は期待を抱かせます。

また、ホンダはクルマを再定義しようとしています。先のソニーやマイクロソフトとの連合で描くクルマの未来図は、クルマの中でハンドルを握らず映像や音楽を楽しんだり、会議をしたりする姿です。

これらの先進技術を活用して描く将来の事業が成功に結びつけば、ホンダは今後も成長を遂げ、株価も上昇することでしょう。

大きなウェイトを占める中国市場で苦戦

ホンダにとって中国市場はとても重要です。下の決算資料に掲載された表を見ても、その度合いが分かります。

その中国は今、不動産市場における危機に端を発し、深刻なダメージを受けています。下のグラフが示すのは、中国の個人消費の弱さや、雇用や所得に関する先行きの不安です。

出典:ニッセイ基礎研究所

ホンダにとって大きなウェイトを占める中国市場の下落は、今後の見通しについて悪い材料です。また、中国においては電気自動車のシェアが高まっているため、ラインナップと製造能力が競合に比べて不十分な点も響き、中国のエンジン車工場は人員削減を進める状況です。

中国市場での打開策を打ち出すか、生産・販売拠点を移すか等の施策がなければ、今後の見通しについてはマイナスとなります。

ホンダの業績・株価・配当についてまとめ

ホンダの株価が今後どうなるかということについて、事業内容や将来の見通しから考察してきました。数年の中期というスパンでは、好調な業績や安定した株主還元施策から、保持しても良いことが分かります。

しかし、長期的には電気自動車や燃料電池車へのシフトや中国市場等、競合含め将来的な方向性が不確定な要素があり、経営判断の中で読み違えると、デファクトを担えず一気に失速する危険性があります。

ホンダは、今後の業界動向や技術動向に受ける影響が非常に大きい銘柄のため、投資家自身が積極的に情報のアンテナを張る必要があるでしょう。

日本国内ヘッジファンドランキング20選|高利回りおすすめ企業一覧

この記事では、ヘッジファンドのおすすめをランキング形式でご紹介します。ヘッジファンドと聞くとどのようなイメージをお持ちでしょうか。政府が進める「貯蓄から投資へ」の流れの中で、株...