ファンドラップとは?

ファンドラップとは、個人投資家向けに投資方針やリスクをどの程度許容するか等を金融機関が確認した上で資産配分やポートフォリオを決め、預けた資金を複数のファンドに分散して運用する金融商品です。

運用管理はプロである金融機関に任せることができるので、投資経験が浅い方や、自身で色々と調べたり売買したりといった手間が面倒だという方に人気があります。

- ファンドラップの仕組み

- ファンドラップと投資信託の違い

- 各社のファンドラップのリターン・運用実績

ファンドラップの仕組み

ファンドラップの購入を検討する際、まず初めに金融機関からヒアリングを受けたりアンケートを提出したりします。それにより、投資家がどのような目的で投資するか、リターンとリスクのバランス、投資経験や知識がどの程度あるのか等を金融機関が把握します。

その結果に基づき金融機関は複数資産を組み合わせたポートフォリオを提案してきますので、投資家が提案内容に同意すれば投資一任契約が結ばれ、一括して資金を預けることになります。

それ以降は基本的には金融機関にお任せとなりますが、定期的に報告を受け取れるので、自身の資産状況を把握することができます。また、投資家のライフスタイルが変わることに伴い投資方針が変わることもあるでしょう。その際には再度金融機関に相談して、ポートフォリオを変更することも可能です。

ファンドラップと投資信託の違い

ファンドラップは複数の資産を組み合わせた投資を行いますので、バランス型の投資信託と似ています。どちらも分散投資を考慮し、株や債券等の資産、地域、通貨等を組み合わせて投資を行い、定期的にリバランスが行われます。

ファンドラップと投資信託で異なる点は、サービスのきめ細かさと費用です。ファンドラップは常に投資家の投資スタイルに沿った運用を行い、投資家の許容可能なリスクを超えてリターンを追うことなくリターンを追求します。

また分配金の受け取りタイミングを選択できることや、資産の時価評価額が予め指定した金額を超えた場合に売却して利益を確定させること(プロフィットロックと言います)や、逆に時価評価額が下がってしまった場合に損失の拡大を防ぐために資産売却すること(ロスカットと言います)といった条件を付けることができる場合もあります。

そういった投資家の細かいニーズに応えることができることや、相談にのってもらえる分、金融機関に支払う費用も増えます。投資信託では購入時手数料と信託報酬がかかりますが、購入手数料はゼロであることが多く、信託報酬は0.1〜0.3%程度です。一方、ファンドラップはポートフォリオに組み込まれる投資信託の手数料に加え、運用資産の1〜2%程度の投資顧問料がかかります。

各社のファンドラップのリターン・運用実績

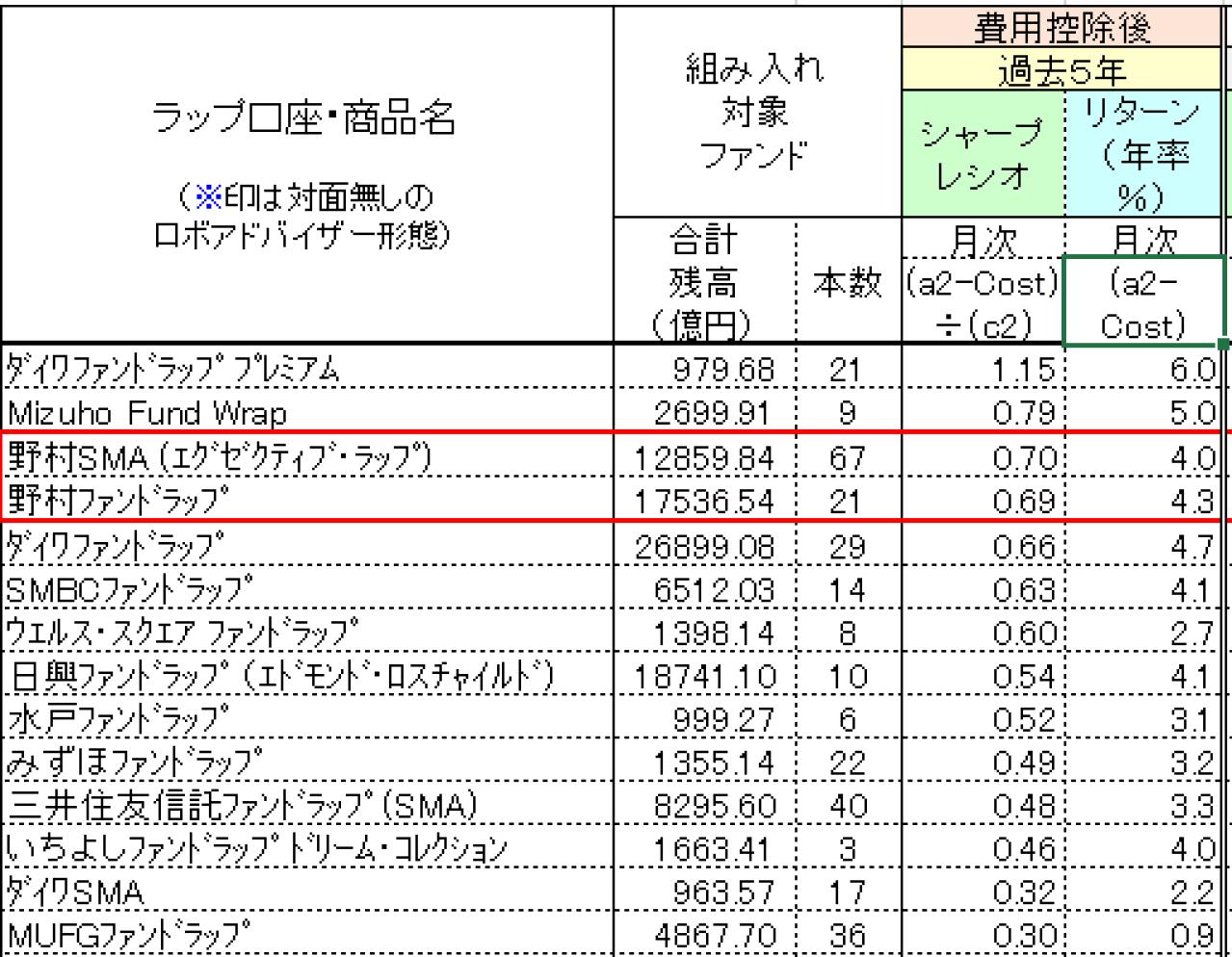

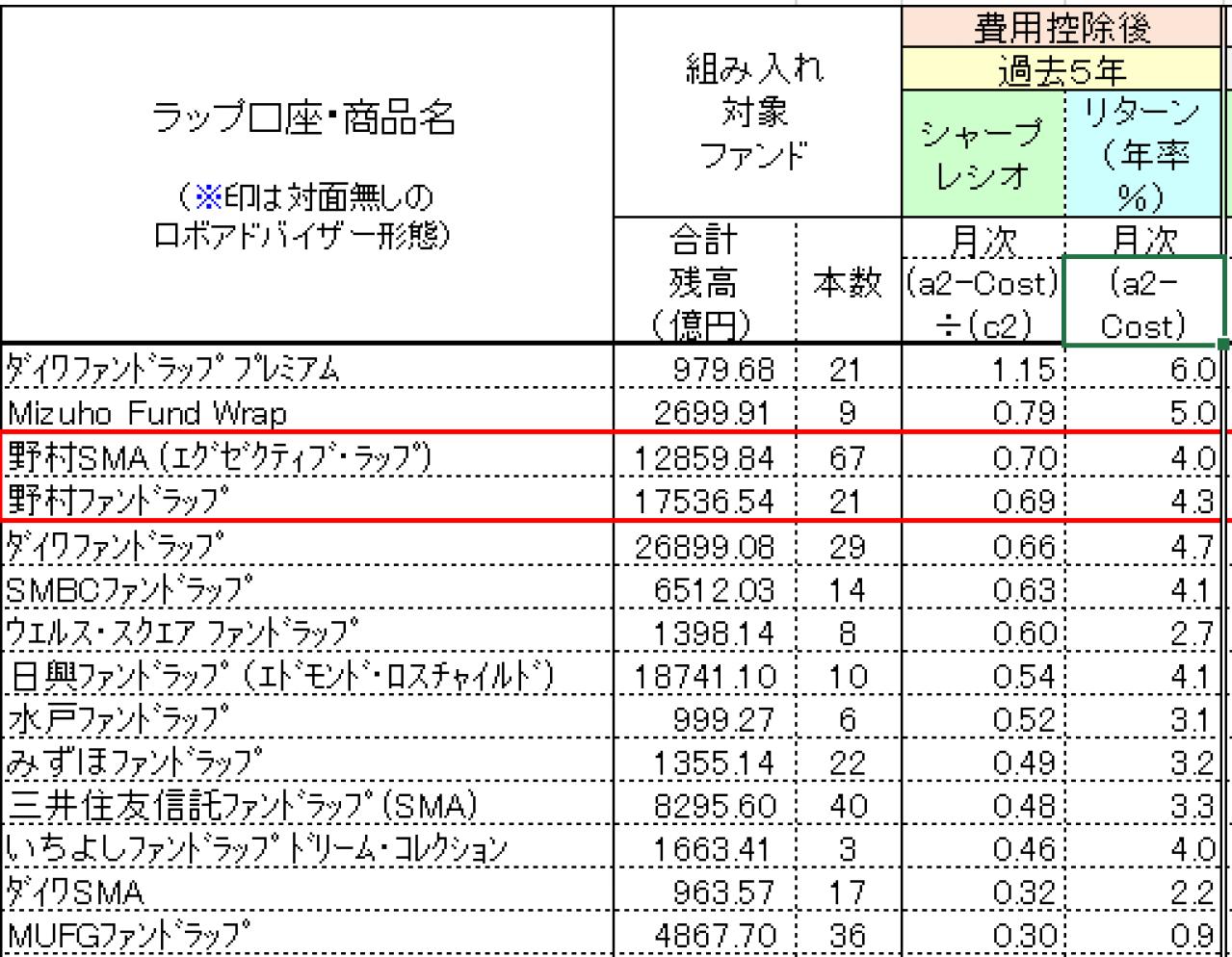

次にファンドラップのリターン・運用実績を見てみましょう。2021年末時点での金融庁の調査では、以下表の通りです。ファンドラップにかかる費用は後ほどご説明しますが、運用実績から費用を引いたものが投資家の収益となります。

出典:金融庁

各社のファンドラップは、2021年末時点では過去5年の年率リターンで3〜4%程度の収益をあげています。但し、これは決して突出した成績ではありません。インデックスファンドの平均リターンは年利3〜5%と言われていますので、ファンドラップという商品全体が魅力に欠けるとも言えます。

野村ファンドラップの特徴

ファンドラップの契約資産額で首位の野村證券ですが、野村ファンドラップはいくつか種類があるため、投資家の要望に沿って選択することが可能です。ここからはそれぞれの特徴等について詳細をお伝えします。

- 野村ファンドラップで選べる2つのコース

- 野村ファンドラップの手数料

- 野村ファンドラップの2つの上位プラン

野村ファンドラップで選べる2つのコース

野村ファンドラップでは、2つのプログラムを選択できます。アクティブ運用型のファンドを組み合わせる「プレミア・プログラム」と、パッシブ運用型のファンドを組み合わせる「バリュー・プログラム」です。投資家の投資方針に合わせ、提案を受けることになります。

プレミア・プログラム(アクティブ運用)

「プレミア・プログラム」はアクティブ運用型であることから、積極的にリスクを取ってリターンを狙うアクティブファンドを組み合わせています。最低契約金額や運用方式、投資対象、為替ヘッジ、顧客が選択できることは下表の通りです。

| 最低契約金額 | 1,000万円 |

|---|---|

| 運用方式 | アクティブ運用 |

| 投資対象 | 国内株式、国内債券、外国株式、外国債券、REITおよびオルタナティブ |

| 為替ヘッジ | あり、なし、50% |

| 顧客が選択できること | 為替ヘッジ有無 REITおよびオルタナティブの有無 |

投資対象であるオルタナティブとは、農産物や鉱物といったコモディティ、不動産、道路や鉄道といったインフラ等を投資対象とする金融商品で、株式や債券と異なる値動きをするため、分散効果を狙って組み入れることがあります。

一方で流動性が低い商品や情報が少ないこともあるため、投資の経験や知識が浅い投資家にとっては取り扱いの難易度は高いと言えます。プロに任せられるファンドラップとは言っても、投資家にとって理解が難しい商品を組み入れることに抵抗があれば、ポートフォリオから除くことが可能となっています。

バリュー・プログラム(パッシブ運用)

もう1つのプログラムである「バリュー・プログラム」はパッシブ運用型です。パッシブ運用とは、日経平均やTOPIXといった指数の動きと連動する成果を目標とする運用戦略です(厳密にはインデックス運用と言います)。基本方針は下表の通りですが、先ほどの「プレミア・プログラム」と異なる点があります。

| 最低契約金額 | 500万円 |

|---|---|

| 運用方式 | パッシブ運用 |

| 投資対象 | 国内株式、国内債券、外国株式、外国債券、REIT |

| 為替ヘッジ | あり、なし、50% |

| 顧客が選択できること | 為替ヘッジ有無 REITの有無 新興国投資商品の有無 |

最低契約金額が低いため「プレミア・プログラム」より始めやすいこと、投資対象に先ほどご説明したオルタナティブを含まないこと、新興国投資商品を含めるかを選択できることが違いです。

新興国投資商品とは、例えばアジアの新興国の株式や債券等の商品を指します。リターンも高いですがリスクも高いため、安定した運用を希望する場合は組み入れないという選択が可能です。

野村ファンドラップの手数料

各社のファンドラップの手数料を比較したのが下表です。2021年末時点での金融庁の統計資料を参照していますが、ファンドラップ手数料は組み入れた投資信託にかかる手数料で、投資一受任任料という記載が投資顧問料とも呼ばれるものとなります。

| 販売会社 | 商品名 | 年間費用(対資産運用額) |

|---|---|---|

| 野村證券 | 野村ファンドラップバリュー・プログラム | 1.1605 |

| 野村ファンドラッププレミア・プログラム | 1.1605 | |

| 野村SMA(エグゼクティブ・ラップ) | 1.0540 | |

| 大和証券 | ダイワファンドラップ | 1.5400 |

| ダイワファンドラップ プレミアム | 1.4300 | |

| あんしんつながるラップ | 1.1550 | |

| ダイワSMA | 2.2000 | |

| ダイワSMAプライベート・アセットアロケーション・サービス | 2.2000 | |

| 三井住友信託銀行 | 三井住友信託SMA | 1.7600 |

| 三井住友信託ファンドラップ | 1.5400 | |

| SMBC日興証券 | 日興ファンドラップ エドモンド・ロスチャイルド・セレクション | 1.3200 |

| 日興ファンドラップ プライベート・プレミアム・セレクション | 1.3200 | |

| 三井住友銀行 | SMBCファンドラップ | 1.4850 |

| みずほ証券 | みずほファンドラップ ファーストステップ | 1.6500 |

| みずほファンドラップ マイ・ゴール | 1.6500 | |

| Mizuho Fund Wrap | 0.7700 | |

| りそな銀行・埼玉りそな銀行・関西みらい銀行 | りそなファンドラップ スタンダードコース | 1.1385 |

| りそなファンドラップ プレミアムコース | 1.1385 | |

| 三菱UFG信託銀行 | MUFGファンドラップ | 1.5400 |

出典:金融庁

ファンドによって計算方法が異なり、またポートフォリオの状況によっても計算式が変わるため比較が難しいですが、金融庁は「年間費用」(上表の青枠内)で試算してくれています。尚、「年間費用」は以下の通り定義されています。

「年間費用」は費用控除後のパフォーマンス計算に採用する数値。ファンドラップ手数料と投資一任受任料(固定報酬制)それぞれの「最大・最小の平均値(もしくは一律値)」の合計値

この調査結果を見る限り、各社のファンドラップは手数料と信託報酬を合わせて預入資産額の1〜2%程度が年間に発生することになります。野村ファンドラップもその範囲内ですが、更に成功報酬として運用資産の積み上げに11.0%かかる(実績報酬併用型の場合)ので、他の金融商品と比べると高いと認識する方も多いでしょう。

野村ファンドラップの2つの上位プラン

ここまで野村ファンドラップの「プレミア・プログラム」と「バリュー・プログラム」をご紹介しましたが、更に上位のプランとして「野村SMA」と「ラップ信託」の2つが存在します。それぞれの特徴をご説明します。

野村SWA(エグゼクティブ・ラップ)

「野村SMA」はエグゼクティブ・ラップという呼称が示す通り、より手厚いサービスが受けられるものです。具体的には、ファイナンシャル・カウンセリングにおいて、より高度で幅広い知識を持つ担当者から、最適なポートフォリオの提案を受けることができ、その投資対象は野村グループの商品に限定されず幅広い選択が可能です。契約金額は3,000万円からとなっており、富裕層向けと言えるでしょう。

ラップ信託

もう1つの上位サービスである「ラップ信託」は、先の「野村SMA」をベースとしつつ、投資家が万が一の時には、指定した相続人にその運用が引き継がれるものです。相続を想定した利用のされ方ですが、遺産分割とは違った資産の引継ぎができ、その手続きも簡単であることが謳われています。「野村SMA」をベースとすることから、契約金額はこちらも3,000万円からとなります。

野村ファンドラップのリターン・運用実績【他社と比較】

ここでもう一度、野村ファンドラップのリターン・運用実績を見てみましょう。金融庁の調査結果を再掲します。

出典:金融庁

野村ファンドラップは、過去5年の年率リターンが4.3%となっています。他社のファンドラップと比較する限り平均的な実績を上げていると言えるでしょう。運用をプロに任せた上で4%程度のリターンが得られるのであれば御の字と思うかもしれません。

しかし、先述の通りファンドラップという商品が軒並み奮わないというのが実態です。つまり、インデックスファンドや、ファンドラップと似たポートフォリオを持つバランス型投信と比べると、決してお得ではないのです。

例えば、TOPIXを同じ期間での5年推移を観察すると、年率で約6%となります。

出典:TraidingView

出典:Yahoo!ファイナンス

また、ファンドラップと同じく各種資産を組み込むバランス型の投信では、同じ野村グループである野村アセットマネジメントの投信で、新興国を含む外国の株式・債券・REITの5種類の資産に配分した「funds-i」では、5年の年率リターンがやはり6%超となっています。

費用対収益を見れば、検討すべきはどのファンドラップを選ぶかではなく、ファンドラップ以外の金融商品との比較ということになります。

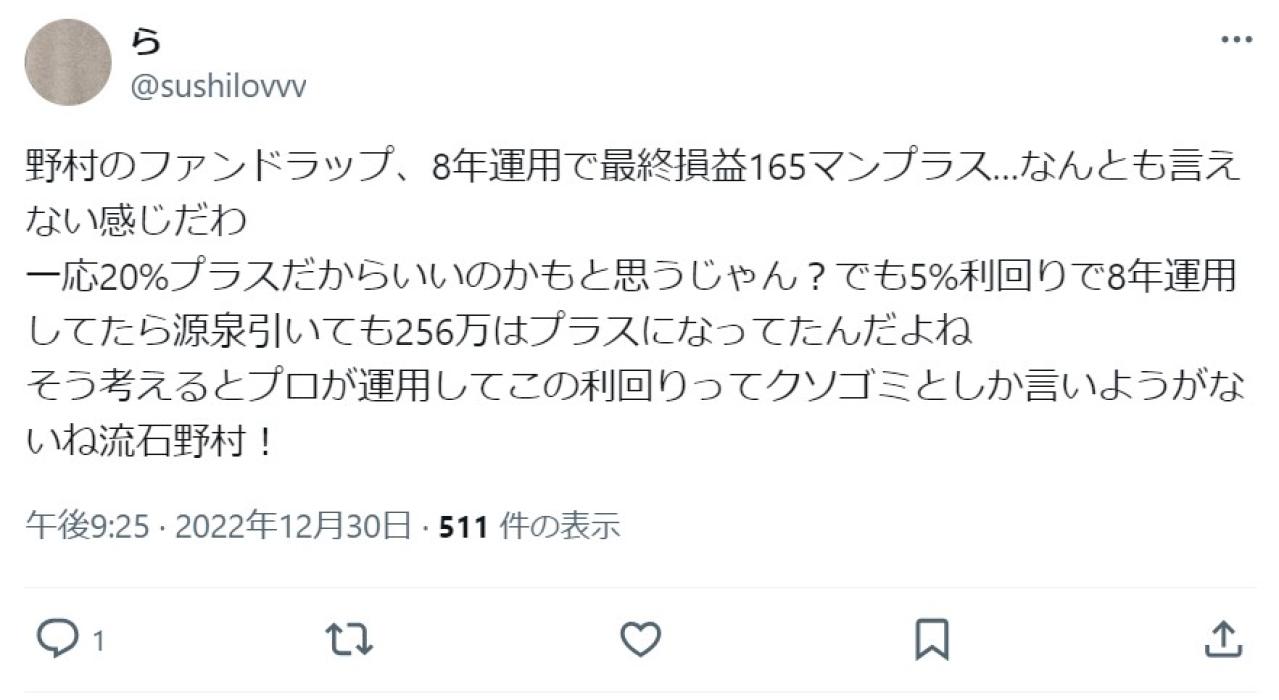

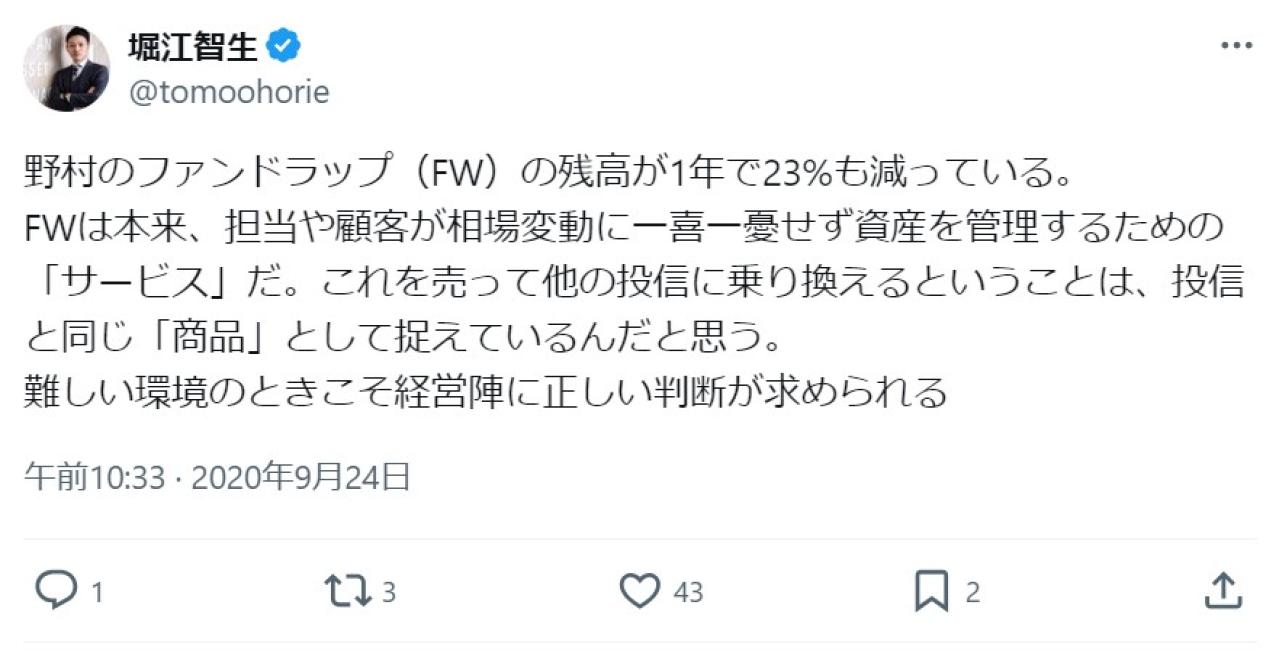

野村ファンドラップの口コミ・評判はひどい?大損した人はいる?

野村ファンドラップの実績は上述の通りですが、口コミはどうなっているでしょう。SNSから評判を拾ってみましょう。

評判を見てみると、やはり自身の判断で投資をする自信がない方はプロ投資家に任せられることにニーズがあるようですが、手数料の高さのわりにパフォーマンスが良くないことに対して、不満が見て取れます。

手数料や信託報酬は、リターンが出ていなくても取られ、ある程度まとまった金額を預けていることから、収益への期待値も高くなるでしょう。現時点ではその期待に応えられていないと考えられます。

野村ファンドラップは資産運用としておすすめか?

野村ファンドラップは資産運用としておすすめかという問いに対しては、おすすめではないという回答になります。これは野村グループのファンドラップだからというよりは、ファンドラップという金融商品に問題があることが大きな理由です。

金融庁もファンドラップの問題点を指摘しており、現在の低金利環境下ではパフォーマンスが低迷し逆ざやになっているファンドラップも多いにもかかわらず、高コストであるということです(出典:金融庁 プログレスレポート)。金融庁はプログレスポートの中で「真に顧客利益に資するものか、商品性についての再考が求められる」という強い表現で指摘しています。

どうしてもファンドラップでなければならないという理由がない限り、まとまった金額を預けるのであればより適した金融商品を検討すべきだと考えられます。

野村ファンドラップ検討者へおすすめの選択肢「ヘッジファンド」

退職等のライフイベントで得たある程度まとまった金額を投資に向けたいが、あまり投資経験や投資知識がないという方は一定数いることでしょう。そんな方におすすめする金融商品の1つとして、ヘッジファンドがあります。

ヘッジファンドとファンドラップの共通点は、プロに運用を任せられることや、リスク分散で複数資産に投資していること等です。最低投資金額が定められており、ある程度まとまった資金が必要という点も似ています。

一方、異なる点はリターンをより強く追求しており、デリバティブも活用し様々な手法を駆使して年利10%を超える商品もあります。その分コストは高く、情報開示が少ないため敷居が高いと感じる人もいます。

しかし、優秀なファンドマネージャーを抱え、投資家の相談にも乗ってくれるヘッジファンドは、重要な資産の運用を考える際に選択肢の1つとして加えることがおすすめです。

野村ファンドラップの特徴と口コミ・評判まとめ

大切な資産を守り、増やすにあたり、商品特性や、リターン・実績、コスト、評判の観点で情報を集めた上で比較検討をしてみることで、自身の投資方針と合致するかある程度把握できます。

野村ファンドラップについては、上記の観点で考察した結果、ヘッジファンドや、低コストなインデックスファンドを選択する方が賢明と言えます。

日本国内ヘッジファンドランキング20選|高利回りおすすめ企業一覧

この記事では、ヘッジファンドのおすすめをランキング形式でご紹介します。ヘッジファンドと聞くとどのようなイメージをお持ちでしょうか。政府が進める「貯蓄から投資へ」の流れの中で、株...