楽天モバイル債とは

楽天モバイル債とは、楽天グループが手がける携帯電話等のモバイル事業における資金調達のために2023年2月に発行した社債のことです。主に個人投資家に向けて販売しており、同社の個人向け債の一度に発行される額としては過去最大にあたる2500億円が発行されました。

楽天モバイル債は、長期・短期の債券などに格付を行っている「日本格付研究所(JCR)」において21ランクあるうちの6番目に高いランクである「シングルA」に格付けされています。

| 正式名称 | 楽天グループ株式会社第22回無担保社債(社債間限定同順位特約付) |

|---|---|

| 愛称 | 楽天モバイル債 |

| 期間 | 2年 |

| 格付け | A(JCR) |

| 販売期間 | 2023年1月30日(月)0:00~2023年2月9日(木)14:30 |

| 利率(年率) | 3.30%(税引前)2.629605%(税引後) |

| 利払日 | 毎年2月10日および8月10日(年2回)【初回利払日:2023年8月10日】 |

| 発行日(受渡日) | 2023年2月10日(金) |

| 償還日 | 2025年2月10日(月) |

| 発行価格 | 額面100円につき100円 |

| 買付単位 | 50万円以上、50万円単位 |

| 公式サイト | 楽天モバイル債(新発債) |

- 楽天モバイル債の利回り

- 楽天モバイル債の期間

- 楽天モバイル債の投資シミュレーション

楽天モバイル債の利回り

楽天モバイル債の年利率は、3.30%(税引前)となっています。同グループが2022年12月16日に発行した「楽天カードマン債」では、年利率が1.65%(税引前)でした。また、大手銀行の定期預金金利は2023年7月3日の時点で0.002%程度となっています。

楽天カードマン債と比べても2倍の利率があり、銀行預金金利と比べた場合は200倍もの差があります。

▼参考

楽天モバイル債の期間

楽天モバイル債の期間は、2年間となります。発行日(受渡日)が2023年2月10日(金)なので、満期償還日は2年後の2025年2月10日(月)となります。

上記利回りは、満期まで保有した際の数値となるため、償還前の売却における金額は時価となり利回りの保証がされない点に注意が必要です。

楽天モバイル債の投資シミュレーション

実際に楽天モバイル債を購入した場合のリターンについてシミュレーションしてみましょう。買付単位は50万円以上で50万円単位です。今回は、100万円分購入した場合のリターンについてシミュレーションします。

100万円 × 3.30% = 3,3000円 となります。

利払い日は毎年2月10日と8月10日の年2回なので、この場合は2月と8月にそれぞれ16,500円の利息を受け取ることができます。

楽天モバイル債は買って大丈夫?【直近の業績】

先述したように、楽天モバイル債の利回りは非常に高いです。ただし、高い利回りにはそれだけ高いリスクが潜んでいます。以下では、楽天モバイル債は買っても大丈夫なのか、楽天グループの直近の業績を踏まえて解説します。

- 楽天グループの直近のPL(損益計算書)は大赤字

- 巨額のキャッシュアウトが続いている

- バランスシートも負債比率が高い状態

- 2023年5月16日に増資を発表し、株価が急落

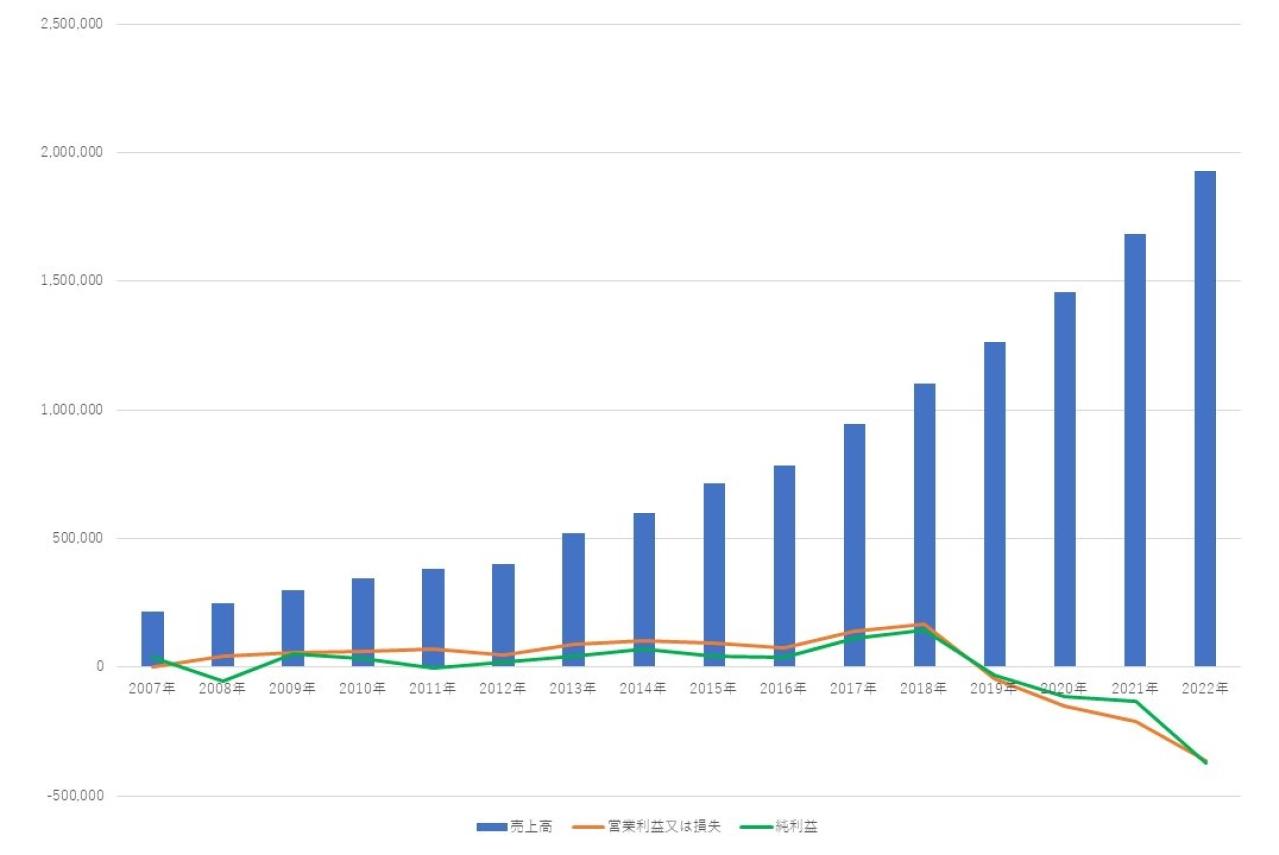

楽天グループの直近のPL(損益計算書)は大赤字

楽天グループの直近のPL(損益計算書)は大きな赤字を計上しています。これは、今回楽天モバイル債を発行することにより資金調達を行うモバイル事業が赤字続きであることが大きな原因といえるでしょう。

楽天グループの直近のPL(損益計算書)は以下の通りです。

| 売上高 | 営業利益又は損失 | 純利益 | |

|---|---|---|---|

| 2007/12 | 213,938 | 2,376 | 36,898 |

| 2008/12 | 249,883 | 44,531 | -54,977 |

| 2009/12 | 298,252 | 54,890 | 53,564 |

| 2010/12 | 346,144 | 62,301 | 34,956 |

| 2011/12 | 379,900 | 68,822 | -1,139 |

| 2012/12 | 400,444 | 49,106 | 20,489 |

| 2013/12 | 518,568 | 88,610 | 42,900 |

| 2014/12 | 598,565 | 104,245 | 70,614 |

| 2015/12 | 713,555 | 91,987 | 44,436 |

| 2016/12 | 781,916 | 73,923 | 37,995 |

| 2017/12 | 944,474 | 138,082 | 110,585 |

| 2018/12 | 1,101,480 | 165,423 | 142,282 |

| 2019/12 | 1,263,932 | -44,558 | -31,888 |

| 2020/12 | 1,455,538 | -151,016 | -114,199 |

| 2021/12 | 1,681,757 | -212,630 | -133,828 |

| 2022/12 | 1,927,878 | -363,892 | -372,884 |

(百万円)

以上のように、楽天グループの現状の業績は決して良くない状況です。ただし、PL(損益計算書)だけで楽天モバイル債を購入すべきかどうか判断することはできません。

▼参照:

巨額のキャッシュアウトが続いている

楽天グループの2021年〜2022年3月までのキャッシュフロー(CF)のデータを見ていきましょう。

| 第25期 | 第26期 | 第27期 | |

|---|---|---|---|

| 決算年月 | 2021年通期 | 2022年通期 | 2023年1〜3月期 |

| 営業活動によるCF | 582,707 | -257,947 | -122,561 |

| 投資活動によるCF | -611,830 | -952,408 | -109,862 |

| 財務活動によるCF | 1,402,265 | 1,486,684 | 39,243 |

| フリーCF | -29,123 | -1,210,355 | -232,423 |

(百万円)

このように、2022年から2023年1〜3月期にかけて、巨額のキャッシュアウトが連続して発生している状況が見て取れます。加えて、この数値は借入金や社債、株式発行などの財務活動によりお金を補填した上での結果です。

▼参照:

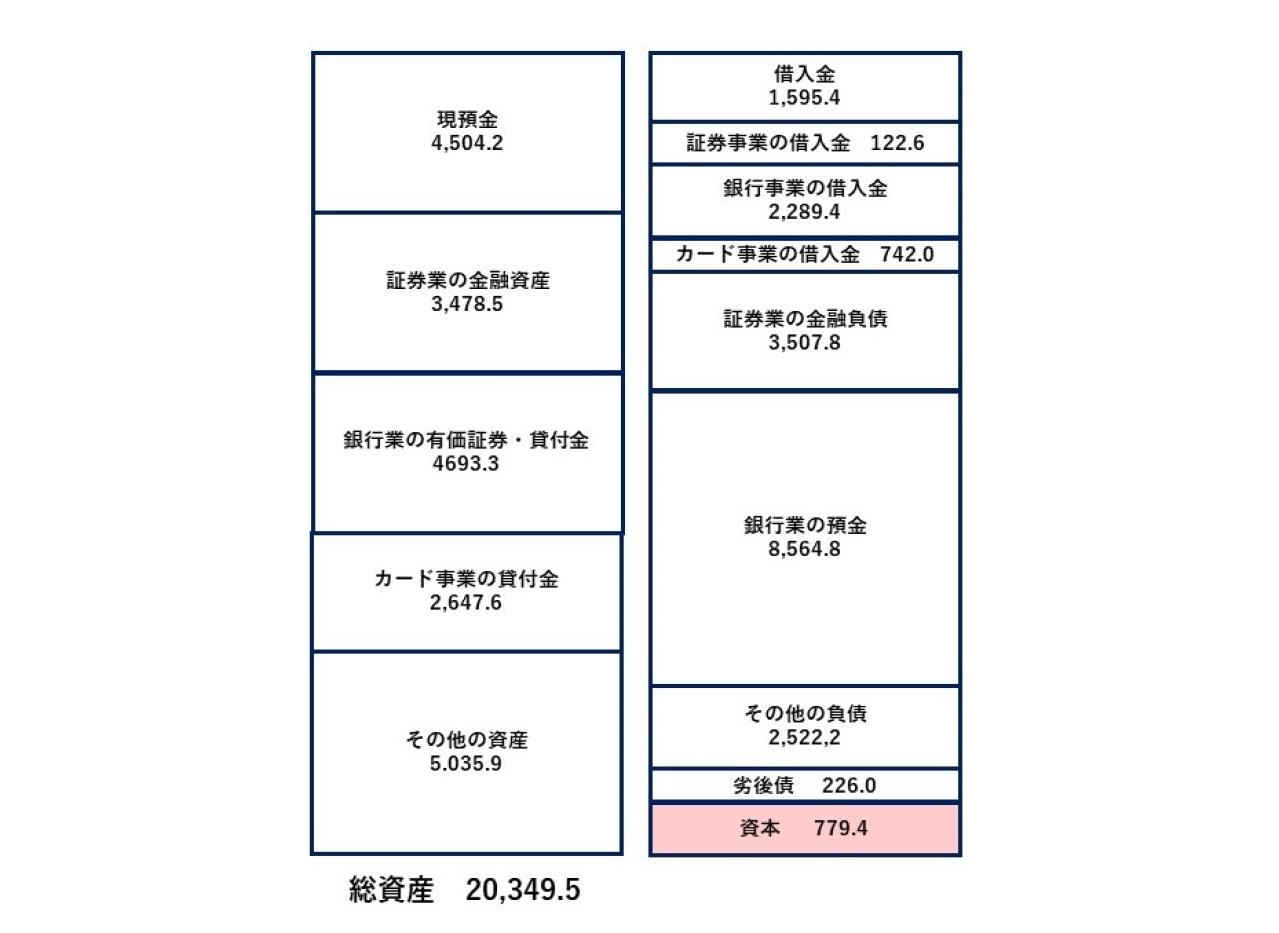

バランスシートも負債比率が高い状態

2023年度(第27期)の有価証券報告書・四半期報告書に記載されている情報をまとめた、楽天の現状のバランスシートの概要はこのようになります。

上記の表を簡単にまとめると以下のようになります。

| 総資産 | 20兆3495億円(内 現金4504億円) |

|---|---|

| 総負債 | 19兆5701億円(内 銀行預金8兆5648億円、証券3兆5078億円) |

| 純資産 | 7794億円 |

また、楽天証券の預かりと楽天銀行の預金は見合い、つまり釣り合いの関係にあるため、現金並びに有価証券の分を相殺すると以下のようになります。

| 総資産 | 8兆2769億円(内 現金4504億円) |

|---|---|

| 総負債 | 7兆4975億円 |

| 純資産 | 7794億円 |

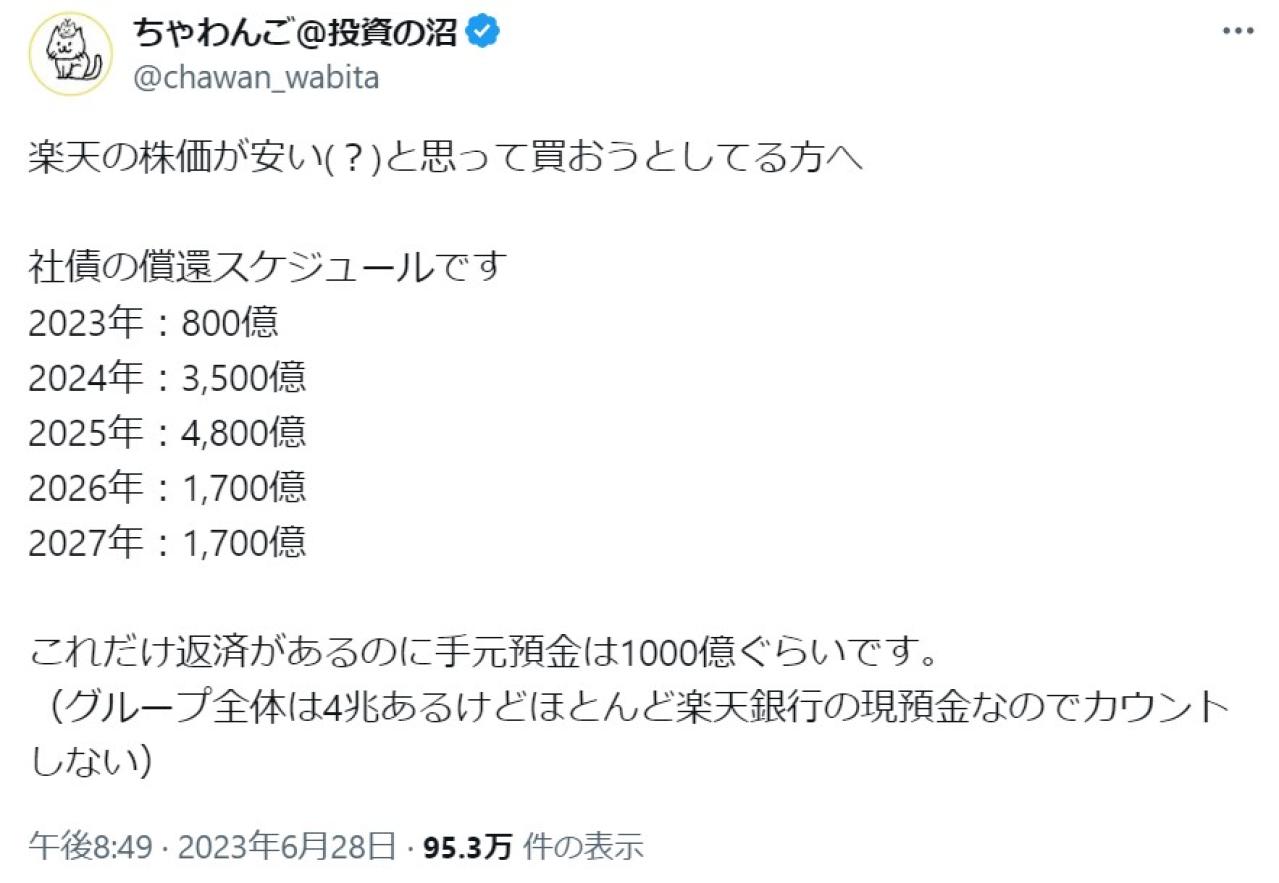

上記データを見ていただくとわかるように、楽天が現在保有している現金では、一年分の営業CFの赤字分を賄う程度しかありません。また、総資産を占める純資産の割合が、わずか8.5%しかなく非常に悪い状態です。

この状況では、新たに資金調達をしない限り2年程度で債務超過に陥る可能性があります。しかし、新たに資金調達を行うとそれに対して発生する利息が収益を圧迫します。また、事業再建の見通しがたたない場合、銀行の貸し剥がしも起こります。

このような状況に陥った場合は、楽天グループの倒産となってしまうこともあり得ます。

2023年5月16日に増資を発表し、株価が急落

楽天は、2023年5月16日に資金調達のための増資の発表を行いました。増資により株式を新規に発行することで、株式の総量が増加することによる株式の希薄化が発生します。そのため、増資による資金調達は株価の下落につながります。

以下のグラフを参照していただければわかるように、増資の発表前の株価は750円ありましたが、発表後に600円台前半まで大きく下がっています。

出典:Yahoo!ファイナンス

株価の下落を許容してまで資金調達を行う必要がある状況にまで陥っていると考えると、楽天グループの現状がどれほど危機的な状況となっているのかはわかるかと思います。

楽天グループの格付け評価|倒産リスクはない?

日本格付研究所(JCR)における楽天グループの格付けは「シングルA」となっています。この格付けは、簡単に言うと債務履行の確実性の評価です。シングルAは、「絶対にデフォルトしないとは言えないが、そのリスクは低いと言える」との評価を得ています。

江崎グリコやSBI証券、カゴメや日産自動車が同じシングルAの格付け評価を得ています。

※2023年6月21日、日本格付研究所(JCR)は楽天グループの格付け評価をモバイル事業の進捗が芳しくないことなどを理由に、「Aマイナス」に引き下げられています。

また、アメリカの格付け会社である「S&P Global」は、2022年12月に日本格付研究所(JCR)と同様の理由により、格付評価を「ダブルB」に引き下げました。

▼参考

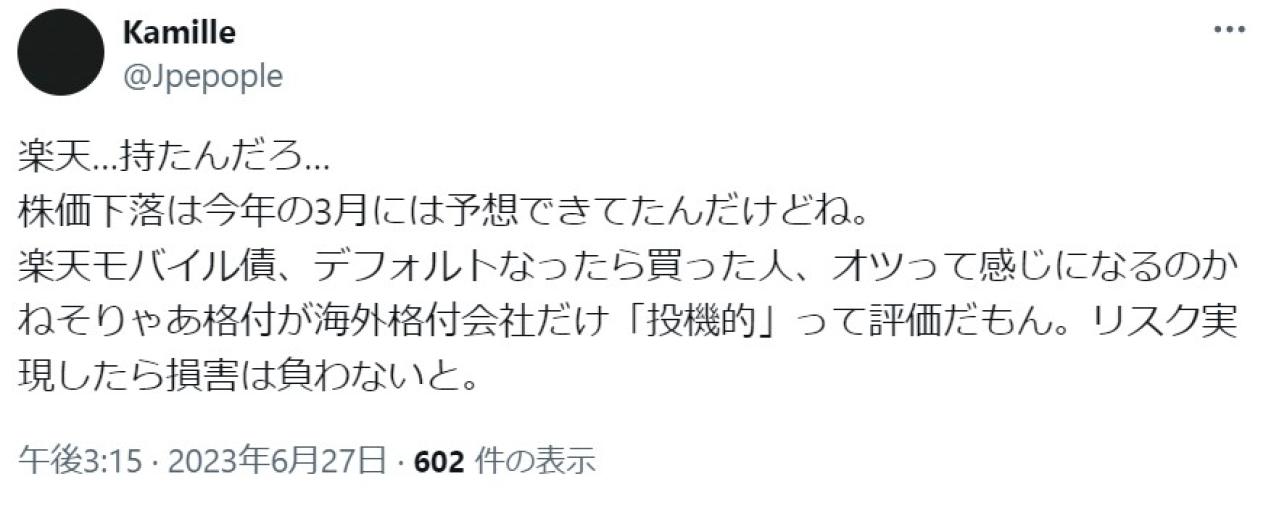

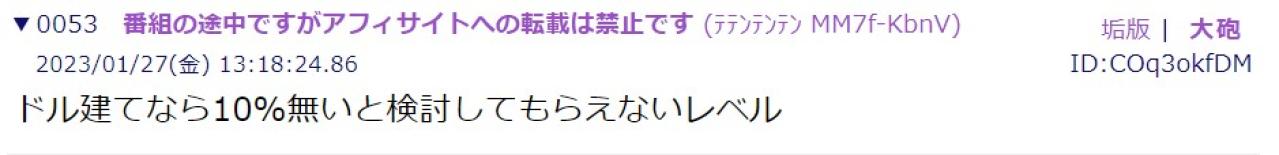

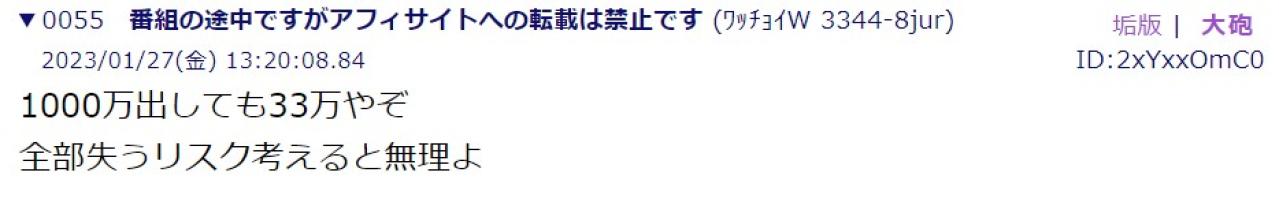

楽天モバイル債の口コミ・評判

楽天モバイル債や楽天グループに対する口コミや評判について見ていきましょう。

楽天モバイル事業の今後の見通し

楽天モバイルの最も大きな売りポイントは、利用料金が安価な点だといえます。しかし、以前であればそれだけでも売りポイントとしての魅力は十分あったかもしれません。ただ、現在では大手キャリアも安価なプランを打ち出すことでこれに対抗しています。

契約するプランにもよりますが、料金に大きな差がなければサービスの提供エリアや通信品質の良い大手キャリアに契約を考えるユーザーが多いでしょう。

楽天モバイルは、2023年5月11日より自社回線でカバーすることのできないエリアでKDDI回線を利用することのできるローミング契約の締結を発表しました。また、2023年6月1日より新プランである「最強プラン」が始まりました。

料金は従来据え置きの980円〜2980円(税抜)のままで、楽天回線とKDDI回線の両方を使い放題のプランです。楽天モバイル事業の今後は、これらの開始によってどれだけユーザーを獲得できるのかが鍵になってくるでしょう。

▼参考

楽天モバイル債は買うべきか

ここまでの解説を踏まえて、楽天モバイル債は買うべきかどうかについて考えていきます。

まず、楽天モバイル債の利回りは3.30%です。例えば、2023年1月13日の発売後に即完売した株式会社クレディセゾン発行の第94回無担保社債の利回りは、年0.720%(税引前)でした。

これと比べてもわかるように、今回の楽天モバイル債は、他社が発行する社債と比べても高い利回りの社債だと言えるため魅力的です。しかし、債務履行の確実性といった面から言うと不安が残ります。

楽天グループ全体の直近の売上自体は増加傾向にあります。しかし、モバイル事業の影響で利益は大きな赤字となっています。上記の点を考えて、楽天モバイル債を買うべきか否かの判断を下すならば、買わない方が良いと考えます。

楽天モバイル債の元本割れリスクをおさらい

今回は、楽天モバイル債とはどういったものなのか、その元本割れリスクについて解説しました。楽天モバイル債は、単に社債の利回りとしてみる分には他の企業の社債より高いため悪いものではありません。

しかし、現状の楽天グループの業績を鑑みるに元本割れのリスクは大きいと考えられます。

購入の際は高利率ではあるが、それに見合ったリスクなのかどうかをよく検討しましょう。

日本国内ヘッジファンドランキング20選|高利回りおすすめ企業一覧

この記事では、ヘッジファンドのおすすめをランキング形式でご紹介します。ヘッジファンドと聞くとどのようなイメージをお持ちでしょうか。政府が進める「貯蓄から投資へ」の流れの中で、株...