オリエントマネジメントとは

オリエントマネジメントとは、中国の高配当成長銘柄に投資するヘッジファンドです。また、不特定多数向けの公募とは異なり、私募であることから限られた人が投資し、最低投資金額等の制約もあります。その一方、公募と比べ制約が少ないため、運用の自由度は高くなります。

ヘッジファンドであることから、詳細な運用実績や、手数料等の情報は直接オリエントマネジメントに問い合わせる必要があります。一般的にヘッジファンドにおける費用は、預けた資産の2%の手数料と、運用益の20%の成功報酬が発生すると言われています。

基本情報は下表の通りです。

| 運用会社名 | オリエントマネジメント合同会社 |

|---|---|

| 決算 | 四半期 |

| 募集 | 四半期 |

| 最低投資金額 | 1,000万円 |

| 積立投資 | 可能 |

| 可能 | 請求可能 再投資も可能 |

オリエントマネジメントは合同会社で怪しい?

オリエントマネジメントが怪しいと言われる理由の1つに、合同会社であることがあります。しかし、合同会社だから危険だ、怪しい、ということはありません。

合同会社が警戒される理由の1つに、知名度の低さがあると言われます。会社形態の1つに過ぎませんが、株式会社の方が社会的信用が高いでしょう。しかし、合同会社であることが理由で怪しいということは根拠がなく、法的にも全く問題がありません。

法人登記費用を抑えることができることから、合同会社を選択するヘッジファンドの運用会社も多数存在します。

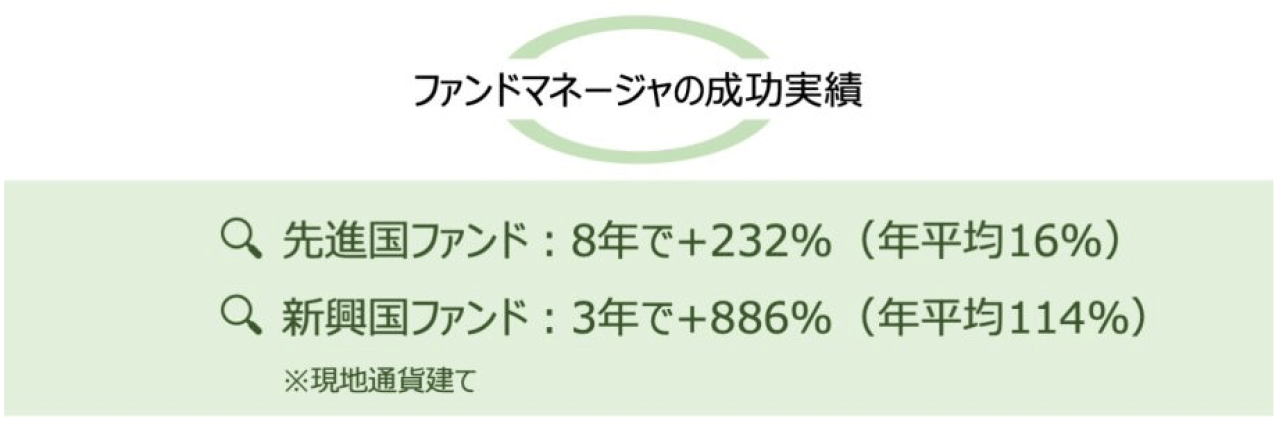

オリエントマネジメントの運用実績がすごい

オリエントマネジメントの運用実績は、HPによると先進国ファンドで年平均16%、新興国ファンドで年平均 114%となっています。この数値は、パフォーマンスが高いと言えるでしょう。

ヘッジファンドの利回りも、当然リスクの許容度によって変わります。一般的に、ハイリスクのヘッジファンドの利回りは15〜30%、ミドルリスクのヘッジファンドで10〜15%、ローリスクのもので5〜10%と言われます。

アクティブファンドの中には利回り30%を超えるものもありますが、オリエントマネジメントの新興国ファンドが示す114%という数値は、驚異的であることが分かります。

世界2位の経済大国である中国を新興国と呼ぶには抵抗がありますが、内陸部との格差は大きく、一人当たりの経済水準では中所得国と見なされています。新興国投資はハイリスク・ハイリターンになりますが、それにしても高いリターンです。

オリエントマネジメントが投資する中国株式市場の魅力

中国市場は、先進国に比べて情報量が圧倒的に少なくリスクが高いと言えるでしょう。しかし、成長性も高くリターンを狙えるマーケットでもあります。オリエントマネジメントが得意とする中国株式市場の実態を見てみましょう。

- 近い将来No.1の経済大国に成長する発展性

- 急成長するハイテク企業BATHの存在

- ユニコーンが育つことで次の「BATH」が生まれる

- 中国の株価は経済成長に比べて割安である

- 海外資産への投資だが為替リスクが低い

近い将来No.1の経済大国に成長する発展性

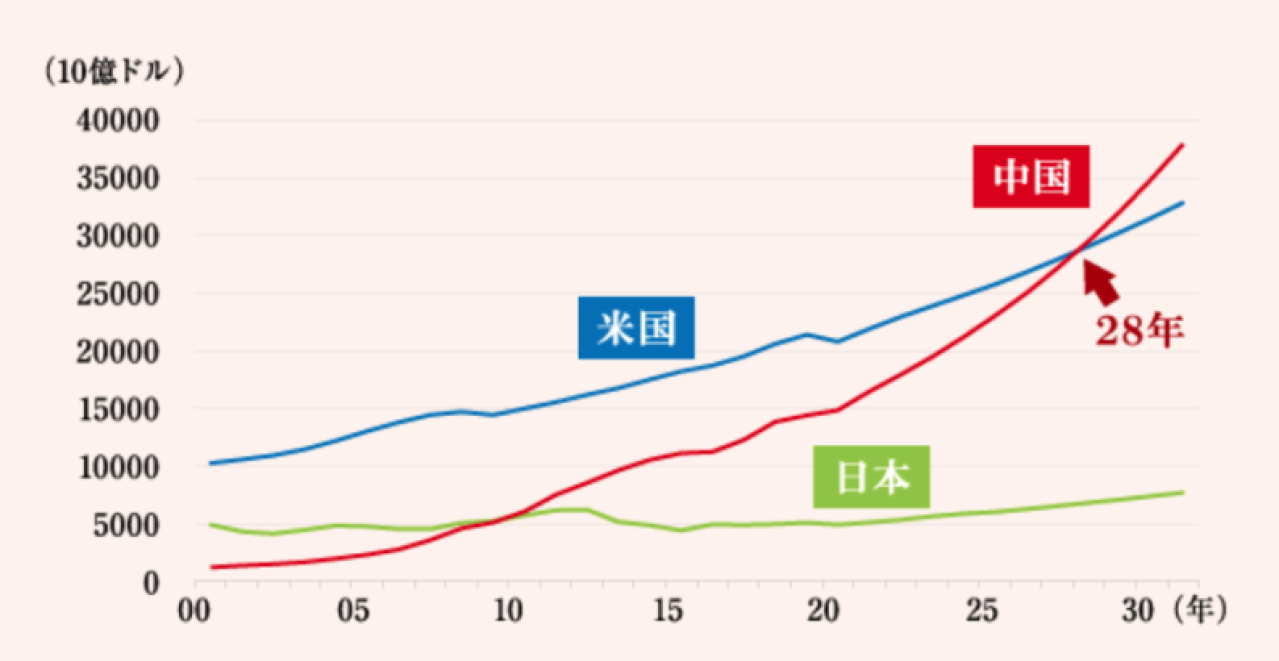

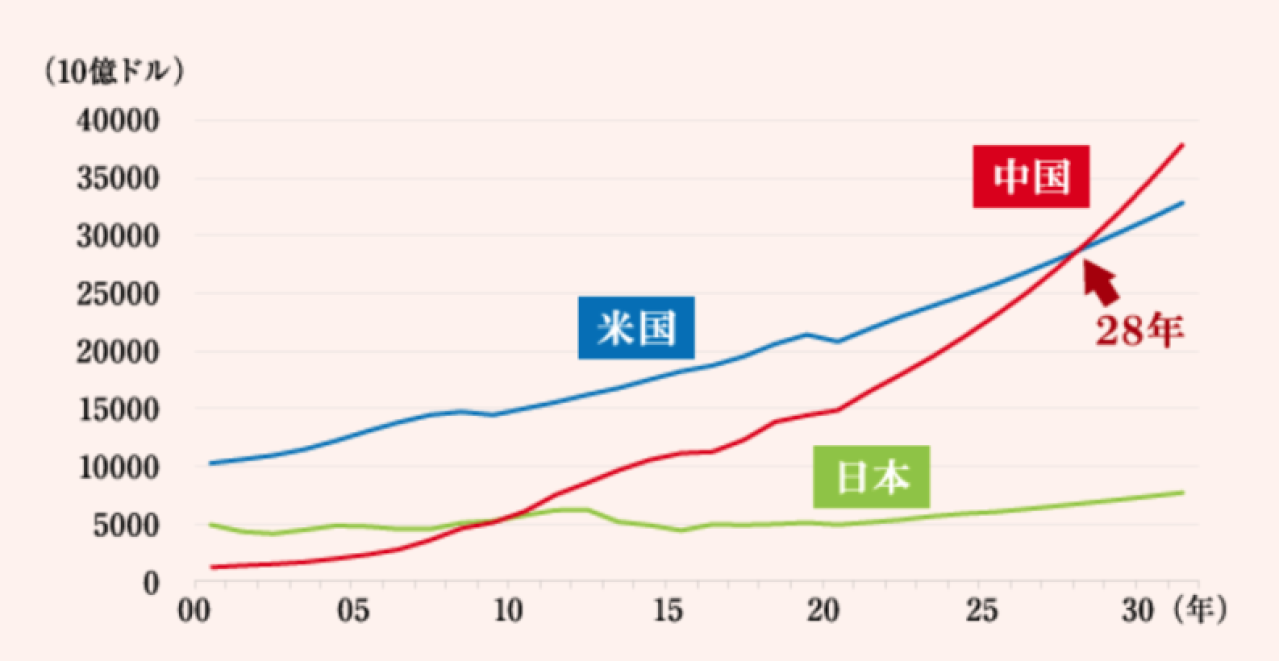

中国市場の大きな魅力はその経済成長にあります。中国は、国内では政治の不透明性や格差、国際的には複数国との対立や民族問題等のリスクがありますが、いずれGDPでアメリカを上回ると予測されています。

オリエントマネジメントは、下図の通りそのタイミングを2028年としています。ゴールドマンサックスのエコノミストは2035年と予測していますが、時期の前後はあれどいずれ世界一の経済大国になることは間違いなさそうです(出典:Forbes JAPAN)。

出典:オリエントマネジメント

当然ながら、経済の伸びに連動して中国株式の上昇が見込まれることになるため、魅力的な投資先と言えるでしょう。

急成長するハイテク企業BATHの存在

急激に成長を遂げたハイテク企業は「GAFAM」として有名な「アルファベット(グーグル)」、「アップル」、「メタ・プラットフォーム(フェイスブック)」、「アマゾン」、「マイクロソフト」が挙げられます。

中国でも著しい成長を遂げた「BATH」と呼ばれる企業があります。それぞれ、B:Baidu(百度)、A:Alibaba(阿里巴巴集団)、Tencent(騰訊)、HUAWEI(華為技術)を指します。

Baiduは、Googleと同じく検索エンジンを提供する企業ですが、最近は自動運転技術でも存在感を見せています。Alibabaは中国最大のECサイトです。Tencentは日本においてはゲーム事業のイメージもありますが、SNSサービスを提供しており、HUAWEIはネットワークやICTソリューションを提供しています。

いずれの企業も、先進国の企業を模倣する従来のスタイルではなく、独自の技術やイノベーションで成長をした点に特徴があると言えます。

ユニコーンが育つことで次の「BATH」が生まれる

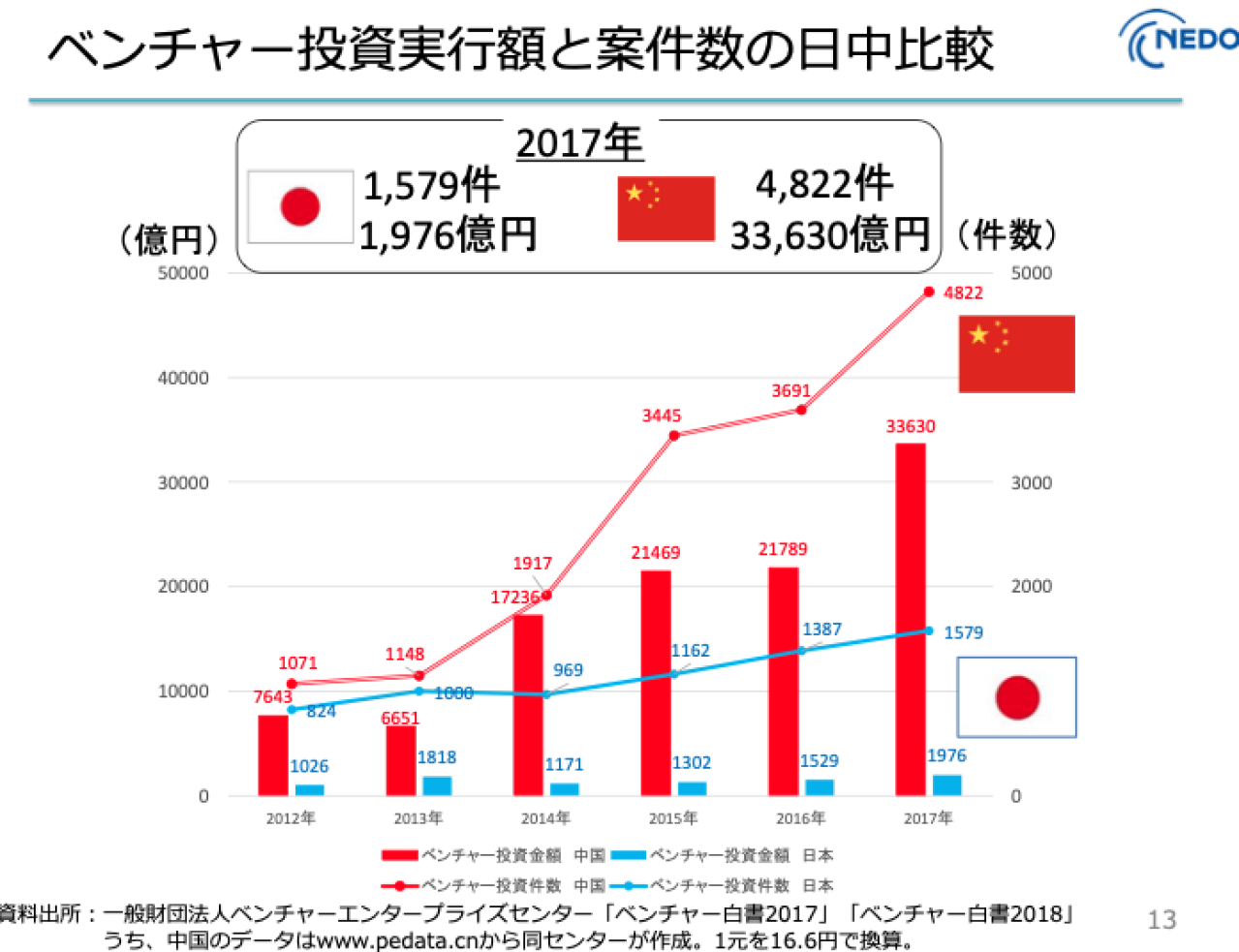

日本ではBATHのような革新的な企業が生まれにくく、産業の新陳代謝が進んでいません。具体的には、ユニコーン企業が少ないのです。ユニコーン企業とは、「企業評価額が10億ドル以上」、「設立10年以内」、「非上場企業」「テクノロジー企業」という4条件を満たす企業のことです。

では中国はどうかと言うと、日本貿易振興機構(JETRO)の2022における調べでは、米国に次いで2位の312社が存在します(出典:JETRO)。日本は12位の8社となっています。

なぜ日本でユニコーン企業が少ないかというと、大きな理由の1つにベンチャー投資の少ないことが挙げられます。中国はそのベンチャー投資が活発であることがユニコーン企業を育てています。

少し古い資料になりますが、2017年の経済産業省の調査では日本との投資額の差は歴然としています。

出典:経済産業省

中国の株価は経済成長に比べて割安である

中国経済は成長を続けており、有力な企業も続々と生まれていると述べましたが、株価はどうなっているでしょう。通常経済が成長すればそれに合わせて株価も上昇するはずです。

中国株式の取引所は、香港証券取引所、上海証券取引所、深セン証券取引所の3つがありますが、その内、中国本土に登記している企業が取引される香港証券取引所の時価総額の上昇率を見てみましょう。

先のGDPの推移(下図)と比較すると分かりやすいですが、GDPは2015年から2022年にかけて約1.8倍に伸びていますが、取引所の時価総額は大きく伸びていません。

これはつまり、現在の中国の株式が割安であると見ることができるでしょう。つまり、まさに今が買い時と言えるタイミングです。

海外資産への投資だが為替リスクが低い

海外資産に投資する際には当然ながら為替変動のリスク、つまり為替リスクが発生します。中国は人民元が通貨となっていますが、中国政府は「管理変動相場制」を採用していることから、為替リスクが軽減されると言われています。

「管理変動相場制」では、人民元とドルのレートがほぼ固定されることになります。そのため、通貨の急激な大暴落は起きにくいことから、為替リスク

が低いと言えます。

2023年7月23日時点では1ドル=7.1325元でしたが、もちろん完全に固定されるわけではないので変動はします。しかし、その変動も小幅なので投資する場合には魅力となるポイントでしょう。

オリエントマネジメントの組み入れ銘柄の例

ここからは実際にオリエントマネジメントの組み入れ銘柄を調べてみましょう。時価総額やPER、PBR等、複数の指標からその成長性や投資先としての魅力を探ってみます。

- 神華能源

- 亜洲水泥

神華能源

1つ目は神華能源です。この企業は、中国国有企業である神華集団傘下のエネルギー会社です。世界最大の石炭エネルギー会社として、生産、販売、輸送、発電、給電等を行い、それに必要な施設や設備も保持します。

その時価総額は2023年7月14日時点で601.8(十億 HKD)であり、日本円でおよそ10.7兆円です。日本で時価総額が10兆円を超えるのは同じ7月で12社のみであり、その規模がうかがえます。

またPERは6.07倍であり、一般的に割高と割安を分ける15倍を下回っていることから、割安です。直近配当利回りも11%を超えるため、神華能源を単独で見ても、お買い得と言えるような銘柄となっています。事実、株価も下チャートが示す通り上昇しています。

出典:Bloomberg

| 銘柄名 | 神華能源 |

|---|---|

| 時価総額 | 601.8(十億 HKD) |

| PER | 6.07倍 |

| 実績PBR (2022年12月期) | 1.09倍 |

| 配当利回り | 11.58% |

亜洲水泥

2つ目の企業は亜洲水泥です。こちらの企業は、セメント、コンクリート、及びクリンカーと呼ばれる半製品を製造、販売しています。アジアセメントと言う企業名であれば、耳にしたことがある方もいるかもしれません。

時価総額は2023年7月14日時点で155.694(十億 TWD)で、日本円では約7,000億円です。この規模は、日本では時価総額順で200位前後であり、双日やリコー等の名だたる企業がランクされています。

PERは11.95倍でやはり目安の15倍を下回っており、優良銘柄と言えそうです。配当利回りは5.24%で神華能源よりは低いですが、日本の銘柄では一般的に4%を超えると良いとされており、それを上回っています。

| 銘柄名 | 亜洲水泥 |

|---|---|

| 時価総額 | 155.694(十億 TWD) |

| PER | 11.95倍 |

| 実績PBR (2022年12月期) | 0.30倍 |

| 配当利回り | 5.24% |

オリエントマネジメントが投資する中国株式市場の将来性

中国株式市場の将来性は高いと言えます。前述の通り、今後大きく経済成長を遂げる可能性が高い中で、中国株式は割安であることが大きな理由です。また、経済成長について国の後押しがあることも大きな要素です。

特に自動運転や量子コンピュータ等の先進技術は、実現した際に大変なインパクトがある一方で、マネタイズまでの障壁が大きいため国による支援が欠かせません。中国の強みは、国家レベルでのサポートがある点にもあります。

一方で、ハイリターンであればハイリスクであることも認識しておく必要があるでしょう。特に経済面ではアメリカとの対立が挙げられます。7月14日

の日経新聞でも、アメリカにおける中国からの輸入額が減少している記事が掲載されました(出典:日経新聞 米国の輸入、中国15年ぶり首位陥落 貿易構造一変)。

他にも、台湾有事が起きれば中国国内の混乱は避けられません。情報の不透明性もあるため、中国への投資の難易度は高いです。その1つの解決策となるのがオリエントマネジメントであると言えます。

オリエントマネジメントに投資・資産運用する方法

オリエントマネジメントは私募であり大々的に投資家を募ることはしていませんので、資産運用するためには 公式サイトから問合せ・資料請求する必要があります。その後、担当者と個別に面談し、投資家自身のニーズや投資スタイルと合致するようであれば契約する流れとなります。

中国株式への投資の難しさは色々あり、地政学リスク等に加えて、情報開示が少ないことや、開示されている情報も中国語であることがあります。マーケットの情報をタイムリーに入手し、解釈することも簡単ではないでしょう。中国株式を扱っていない証券会社もありますので、中国株式に投資したくても壁があるのが実状です。

オリエントマネジメントは香港とシンガポールにファンドマネージャーを置いて現地情報を収集していることから、個人ではアクセスが難しい情報や正確な情報を得られる点が強みとなっています。

オリエントマネジメントについておさらい

中国株式を運用するオリエントマネジメントは、中国という市場の将来性、発展性や、中国株式が割安であることを考えると、有望な投資先であると言えます。

ヘッジファンドなので最低投資金額の制約はありますが、投資家の投資余力や現在のポートフォリオによっては、新たな投資先の候補となるのではないでしょうか。

一方で、中国特有のリスクもあります。投資にあたっては、情報収集の上、自分自身で十分に検討して行ってください。

日本国内ヘッジファンドおすすめランキング15選|高利回り企業一覧

この記事では、ヘッジファンドのおすすめをランキング形式でご紹介します。ヘッジファンドと聞くとどのようなイメージをお持ちでしょうか。政府が進める「貯蓄から投資へ」の流れの中で、株...