相続というチャンスを掴もう!

相続金は「人生の転機」に向けた準備資金となりえる

人は誰でも、いつかは天寿をまっとうします。いつかは起こることとはわかっていても、なかなか心の準備ができず、戸惑う人は多いでしょう。そして、人が亡くなったときから相続は始まります。生前から相続税対策をしっかりとしているならともかく、そうでなかったらやはり戸惑うかもしれません。

しかし、裏を返せばまとまったお金が入ってくる機会でもあるため、人生の転機に向けた準備資金として前向きにとらえましょう。なお、国税庁「令和4年分 相続税の申告事績の概要」によれば、被相続人1人あたりの課税価格(相続税がかかった人が相続した財産の平均額)は1億3,835万円でした。ここまで多額な事例は決して多くありませんが、相続税がかからなくても数百万円程度の財産を相続する人は一定数いるでしょう。

投資初心者が陥りやすい落とし穴と注意点

まとまった金額が入ってきたのなら、堅実に運用して資産を増やしていくほうが、その後の人生においてもプラスになります。そこで、今回の記事ではセカンドライフを豊かにするための資産運用を紹介しましょう。

なお、投資初心者が陥りやすい落とし穴や注意点を列挙しておくので、思い当たる節があるなら注意してください。

- まったく勉強をせず見よう見まねで始める

- 初心者のうちから多額の資金をつぎ込む

- 金融機関の担当者や友人・知人・家族の言いなりになる

1000万円を元本保証で運用する方法|シミュレーション例も紹介

あなたは、1000万円というまとまった資金を手にし、将来に向けて安全に運用したいと考えていませんか? 元本保証の金融商品は、預金とは異なる運用方法で、低リスクで着実に資産を増やせる有...

株式投資で資産を増やそう!

株式投資の基本を解説!メリットはある?!

株式投資とは、企業が資金を調達するために発行する株式を購入し、保有し続けることで配当金を得たり、売却により利益を得たりすることで資産を増やしていく投資です。株式が安いときに購入し、高いときに売却すれば差額分が得られます(実際は手数料や所得税・住民税が差し引かれる)。

株式投資のメリットは以下の通りです。

- 配当益、売却益が得られる

- 株主優待が受けられる

- 会社の意思決定に関与できる

まず、株式は日々証券市場で取引され、絶えず価格が変動し続けています。そのため、買ったときより高い価格で売れれば、その分を売却益として得ることが可能です。

加えて、企業が利益を得られたなら、その一部は配当金として株主(株式を保有している人)に分配されるので、その分資産が増えます。ただし、企業によっては利益が出ていたとしても、投資に回し、さらに株価を高めていくという方針を取るため、配当しないこともあるので注意してください。

また、企業によっては、株主優待を設けていることがあります。自社の商品やサービスの優待券を贈ったり、株主限定イベントへの招待をしたりなどバラエティに富んでいるので、自分や家族が欲しいものを受け取れるかを基準に選んでも構いません。

さらに、株主であれば株主総会での決議に参加し、議案に対して投票する権利が得られます。つまり、意思決定に参加できるので、自分の意見を企業の活動に反映させることが可能です。

一方で、株主投資の大きなデメリットとして、元本が保証されていないことが挙げられます。製品の大幅なリコール、従業員の重大事件などへの関与や大規模事故など、企業の信頼に大きな影響を及ぼすトラブルが起きた場合、その企業の株価が急落するのは珍しくありません。

最悪の場合、その企業が倒産し、株価が限りなくゼロになることも考えられます。さらに、新型コロナウイルス感染症やロシアのウクライナ侵攻など、世界規模での感染症、戦争、政変、災害により、特定の企業に限らず株価が急落する可能性も出てくるでしょう。

これらの点を踏まえて、初心者におすすめの投資方法について解説します。

初心者におすすめの投資方法(積立NISA、個別株など)

株式投資により得られた利益には本来、所得税や住民税がかかりますが、NISAを使えば、一定の条件下ではかかりません。NISAとは少額投資非課税制度のことで、つみたて投資枠と成長投資枠の2つが設けられています。

項目 | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 非課税保有期間 | 無期限 | 無制限 |

| 制度(口座開設期限) | 恒久化 | 恒久化 |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有限度額(総枠) | 1800万円(ただし、成長投資枠は1200万円まで) | 1800万円(ただし、成長投資枠は1200万円まで) |

| 投資対象商品 | 長期の積立・分散投資に適した一定の投資信託(金融庁の基準を満たした投資信託に限定) | 恒久化 上場株式・投資信託等(※1) |

| 対象年齢 | 18歳以上 | 18歳以上 |

※1:①整理・監理銘柄 ②信託期間20年未満、毎月分配型の投資信託およびデリバティブ取引を用いた一定の投資信託等を除外

株式投資自体、決してリスクの低い投資とはいえない部分もありますが、やり方次第では十分にリスクを抑えることは可能です。

取り入れてほしいポイントの1つに「分散投資」が挙げられます。これは、投資対象となる資産、地域、業種、タイミングを一度にまとめず、何回かに分けて投資する手法です。つまり、値動きの異なる株式を少しずつ購入することで、1つの銘柄の株価が急落したとしても、他の銘柄はそれほど落ちなかったり、逆に上がっていたりすることもあり得ます。状況次第ではすべての銘柄の株価が落ちることはあり得ますが、分散投資を実践することで資産が急激に目減りすることを防ぐのは十分可能でしょう。

また、株式投資の勉強をしたいなら、実際にやってみるのが効率的です。本来、株式は1単元といって、100株単位で売買されていますが、証券会社によっては単元未満株取引といって、1株などごく少数から売買ができるサービスがあります。

1株であれば数百円~数千円程度から取引が始められるので、仮に損失が出たとしても、大きなダメージにはならないはずです。

なお、株式投資をするには、証券会社に口座を開設しなくてはいけません。従来は証券会社の店舗に足を運び開設手続きをし、担当者を介して取引を行いました。しかし、現在はネット証券といって、ネット上での口座開設や売買を行う証券会社が主流になっています。特定の担当者はつかない分手数料や口座管理料が安いのがメリットです。「どうしても担当者と相談しながらやりたい」という希望がない限りは、ネット証券でも特段問題ありません。

また、証券会社を選ぶ際は、以下の点にも着目してみましょう。

- 売買手数料、口座管理費の金額

- 投資情報提供サービスの充実度

- 取引ツールの使いやすさ

- 取り扱い

個別株は難しいからやめとけ!失敗する理由やおすすめしない理由

投資と聞けば真っ先に思い浮かぶのは個別株への投資という人も多いでしょうが、難しいということや、ギャンブルだからやめとけという評判も聞きます。政府が掲げる「貯蓄から投資へ」の施策...

不動産投資で安定収入を!

不動産投資の仕組みとメリット・デメリットを具体的に解説

不動産投資とは、アパートやマンション、一戸建てなどの不動産を購入し、希望者に貸すことで賃料を得る投資です。よりわかりやすくいうと、大家になって家賃を受け取り、安定収入を目指すといったところでしょう。

不動産投資のメリットとして、以下の点が挙げられます。

- 本業が忙しくても問題なく取り組める

- 生命保険の代わりにもなる

- 所得税、住民税、相続税を節税できる

まず、不動産投資は基本的には「不動産を買って人に貸す」ことであるため、本業が忙しくても同時並行で取り組めます。入居者の募集や物件のメンテンナンス、トラブル対応は管理会社に任せれば問題ありません。

また、生命保険の代わりにもなります。投資用の不動産をローンを組んで購入する場合、契約条件に団体信用生命保険への加入が義務付けられていることが大半であるためです。団体信用生命保険とは、契約者が死亡したり、高度障害状態になったりした場合、ローンの残債を一括返済する生命保険の一種です。つまり、自分に万が一のことがあった場合、その後のローンの返済は免除されるうえに、家賃も従来通り受け取れるため、家族の財産・収入源にできます。

所得税、住民税、相続税を節税できるのも大きなメリットです。まず、所得税と住民税を節税できるのは、減価償却をすることで経費が計上でき、所得が減るためです。

投資用の不動産を購入したら、減価償却といって購入価格を減価償却期間にわたって少しずつ費用化していく手続きを行います。減価償却期間とは会計上の使用可能年数のことです。

例えば、6,000万円のマンション(建物価格4,000万円)を購入し、減価償却期間が5年だったと仮定しましょう。この場合、減価償却費は毎年800万円(=4,000万円÷5年)となり、5年にわたって費用計上しなくてはいけません。そして、所得税、住民税は所得の額に応じて決まりますが、減価償却をすると経費をその分多く計上するので所得が減ることから、節税効果が見込めます。

不動産投資で儲けたお金を元手に、さらなる資産形成を実現する方法とは?

不動産投資の利益は、生活費へ充てたり、欲しいものを購入したりと、何に使おうか悩んでいる方もいるかもしれません。

また、得た利益をその後の資産運用に利用しようと考えているものの、...

また、残念ながら不動産投資がうまくいかず、赤字になってしまった場合は、損益通算が可能です。損益通算とは所得における赤字と黒字を相殺することで、サラリーマンとして働いているなら不動産所得で生じた赤字を黒字である給与所得と相殺し、節税ができます。

相続税対策としても不動産投資は望ましい方法です。相続税の計算においては、相続税評価額といって所定の方法で求めた財産額を使います。そして、不動産の相続税評価額は時価よりも低く評価されるため、その分相続税が安くなる仕組みです。

例えば、1億円の財産を現金として持っていた場合と、不動産として持っていた場合を比べてみましょう。現金として持っていた場合、相続税評価額はそのまま1億円になります。一方、不動産として持っていた場合、時価が1億円であっても、相続税評価額はこれより少ない額になるため、結果として相続税は安くなります。

一方で、不動産投資には以下のデメリットがあるのも事実です。

- 空室や家賃滞納が起きたら収入が途絶える

- 不動産を手放したくても売却が難航することがある

- 不動産自体が老朽化したり、災害で損壊したりするリスクがある

- 十分な調査をしないと収益が得られる物件を選べない

- 金利が上昇した場合ローンの返済額が増えるおそれがある

これらのデメリットに対処するには、信頼できる不動産会社を選ぶのが重要になります。チェックすべきポイントは以下の通りです。

- 利用者の評判が良い

- 宅建業免許の更新歴がある

- 不動産投資のデメリット、リスクについて説明してくれる

- 将来的な状況の変化について言及する

- 信頼できる担当者がいる

- 税理士、弁護士、司法書士などの専門家と提携している

- 物件購入後のサポートが手厚い

逆に、デメリットやリスクの話を避けたり、営業担当者とやり取りしていて違和感を覚えたりしたら、その不動産会社は使わないほうが無難です。

ダイワ J-REITオープンの掲示板での口コミ・評判|今後の見通しも解説

この記事では、国内不動産投信の1つである「 ダイワ J-REITオープン」について、その特徴、掲示板や口コミでの評判を考察し、今後の見通しを解説します。

投信に集まったお金、つまり純資...

投資信託でプロの力を借りる!

投資信託の種類は何がある?具体的に解説

これまで投資にチャレンジしたことがないなら、投資信託から始めてみるのも1つの方法です。

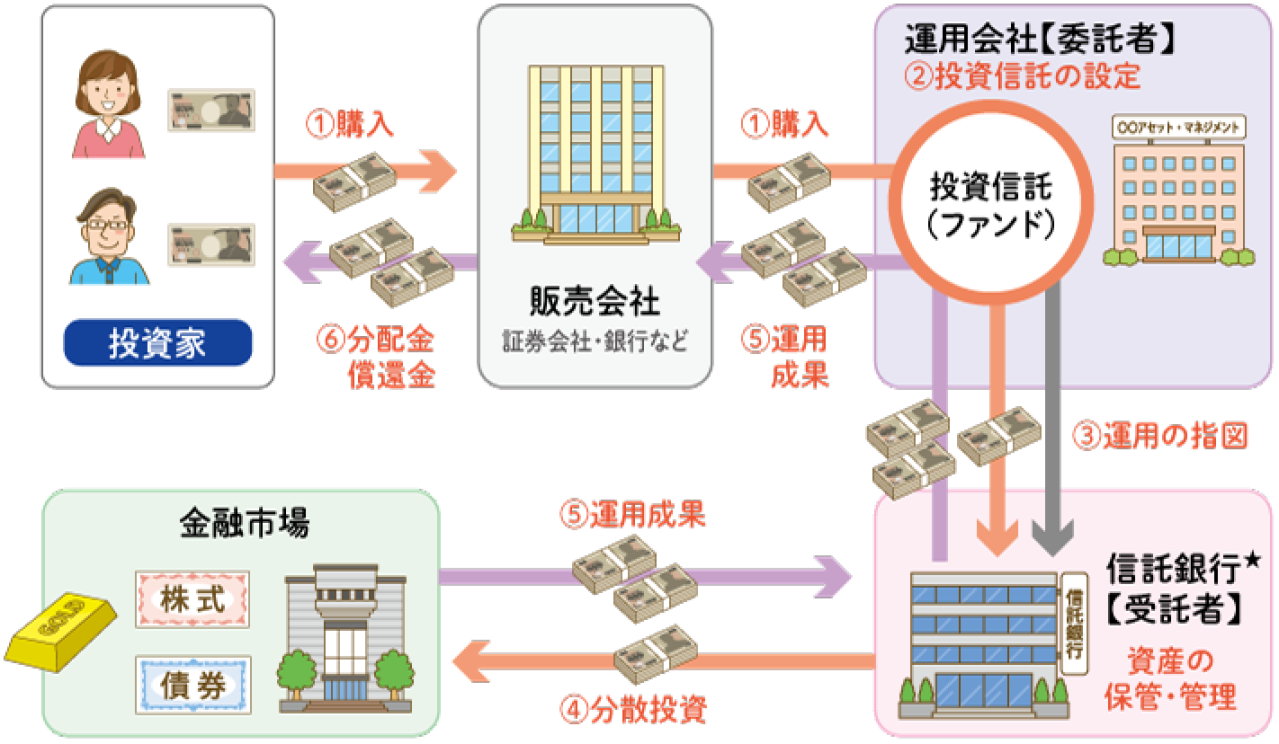

投資信託とは、投資家から募った資金をひとまとめにし、運用専門家(ファンドマネージャー)に運用を委任したうえで、得られた成果を分配する金融商品を指します。

※画像出典:金融商品の特徴|投資の時間(日本証券業協会)

投資信託には、以下のメリットがあります。

- 投資初心者でも比較的始めやすい

- 老後資金の形成に役立つ

- NISAを使えば運用益・売却益にかかる税金をゼロにできる

- 分散投資によるリスク軽減効果が見込める

いわば「プロにお任せ」の金融商品であるため、投資初心者でもハードルが低いのが大きなメリットです。昨今は月1,000円程度と低額から購入できる証券会社もあるので、相続金が入ってくる前から勉強がてら始めてもよいでしょう。

また、iDeCo(個人型確定拠出年金)により拠出した掛金を投資信託で運用することもできます。老後資金を確保するために資産運用をしたいという人は、iDeCoを通じて投資信託の運用にチャレンジしてみましょう。

さらに、NISA(少額投資非課税制度)を使えば、一定の条件を満たすことで投資信託の運用益・売却益にかかる税金をゼロにできます。手取り金額が大きくなるため、さらに効率的な運用が可能です。

これら以外の投資信託のメリットとして、分散投資によるリスク軽減効果が見込めることが挙げられます。株式投資の項目でも触れましたが、分散投資とは、投資対象となる資産、地域、業種、タイミングを一度にまとめず、何回かに分けて投資する手法を指します。

わかりやすい例えとして、卵を10個買い、1つのボールに入れて運んだとしましょう。その際、転んでしまったら卵が全部だめになる可能性があります。しかし、2つ以上のボールに入れて運べば、全部の卵がだめになることは避けられるかもしれません。

分散投資もこれと同じ考え方に基づいています。値動きの異なる資産を組み合わせて投資すれば、一部の資産の評価額が大幅に下がったとしても、他の資産の評価額で打ち消すことが可能です。しかし、個人でさまざまな資産を購入するのは多額の資金がないとできないうえに、選ぶにも相応の知識や経験が必要なため、決して簡単ではありません。

そこで、国内外の株式、国内外の債権などさまざまな資産を組み合わせた投資信託を購入すれば、少額から分散投資ができます。

さまざまな投資対象資産と投資対象国の組み合わせが考えられるので、投資信託を購入する際は何をどのように組み入れているか確認しましょう。さまざまな資産を組み合わせた「バランス型」と呼ばれる投資信託もあります。

分散投資によるリスク軽減効果と具体的な投資事例

これら以外の投資信託のメリットとして、分散投資によるリスク軽減効果が見込めることが挙げられます。株式投資の項目でも触れましたが、分散投資とは、投資対象となる資産、地域、業種、タイミングを一度にまとめず、何回かに分けて投資する手法を指します。

わかりやすい例えとして、卵を10個買い、1つのボールに入れて運んだとしましょう。その際、転んでしまったら卵が全部だめになる可能性があります。しかし、2つ以上のボールに入れて運べば、全部の卵がだめになることは避けられるかもしれません。

分散投資もこれと同じ考え方に基づいています。値動きの異なる資産を組み合わせて投資すれば、一部の資産の評価額が大幅に下がったとしても、他の資産の評価額で打ち消すことが可能です。しかし、個人でさまざまな資産を購入するのは多額の資金がないとできないうえに、選ぶにも相応の知識や経験が必要なため、決して簡単ではありません。

そこで、国内外の株式、国内外の債権などさまざまな資産を組み合わせた投資信託を購入すれば、少額から分散投資ができます。

さまざまな投資対象資産と投資対象国の組み合わせが考えられるので、投資信託を購入する際は何をどのように組み入れているか確認しましょう。さまざまな資産を組み合わせた「バランス型」と呼ばれる投資信託もあります。

投資対象資産/投資対象地域 | 国内 | 海外 |

|---|---|---|

| 株式 | 国内株式型 | 海外株式型 |

| 債券 | 国内債券型 | 海外債券型 |

| 不動産(リート※1) | 国内リート型 | リート型 |

| その他 | コモディティ(※2)など | コモディティ(※2)など |

※1:不動産投資信託。投資家から集めた資金を不動産に投資し、賃貸収入・売却益を投資家に分配する。

※2:金、原油、穀物(コーン、大豆)など、商品取引所で取引される商品もしくは商品先物取引を指す。

投資初心者でも取り組みやすいのが投資信託のメリットですが、投資である以上、元本割れのリスクはあり得ます。また、手数料や所得税および住民税(合計で利益の20.315%)がかかるため、証券会社を選ぶ際にはできるだけ手数料が安いところを選ぶのが重要です。投資信託にかかる手数料は以下のようになっています。

費用 | 概要 | 払う時期 |

|---|---|---|

| 申込手数料 | 販売会社に支払う | 購入時 |

| 運用管理費用 (信託報酬) | 投資信託を保有している間、保有額に応じて日々支払う | 保有時 |

| 監査報酬 | 決算ごとに監査法人などから監査を受ける際にかかる費用 | 保有時 |

| 売買委託手数料 | 投資信託に組み入れられている債券・株式を売買するための費用 | 保有時 |

| 信託財産留保額 | 投資信託を売却する際の支払手数料 | 売却時 |

投資信託の選び方は基本的に好みに合ったものを選んで構いません。ただし、投資対象と運用方針は確認しておきましょう。運用方針に関する基本的な考え方として、インデックスファンドとアクティブファンドの違いを理解しておくのが重要です。

| インデックスファンド | ベンチマーク(※1)への連動を目指す |

|---|---|

| アクティブファンド | ベンチマークを上回る成果を出せるよう積極的な運用を行う |

※1:運用成果の目安とする指標のこと。日経平均株価やTOPIX(東証株価指数)などが具体例として挙げられる。

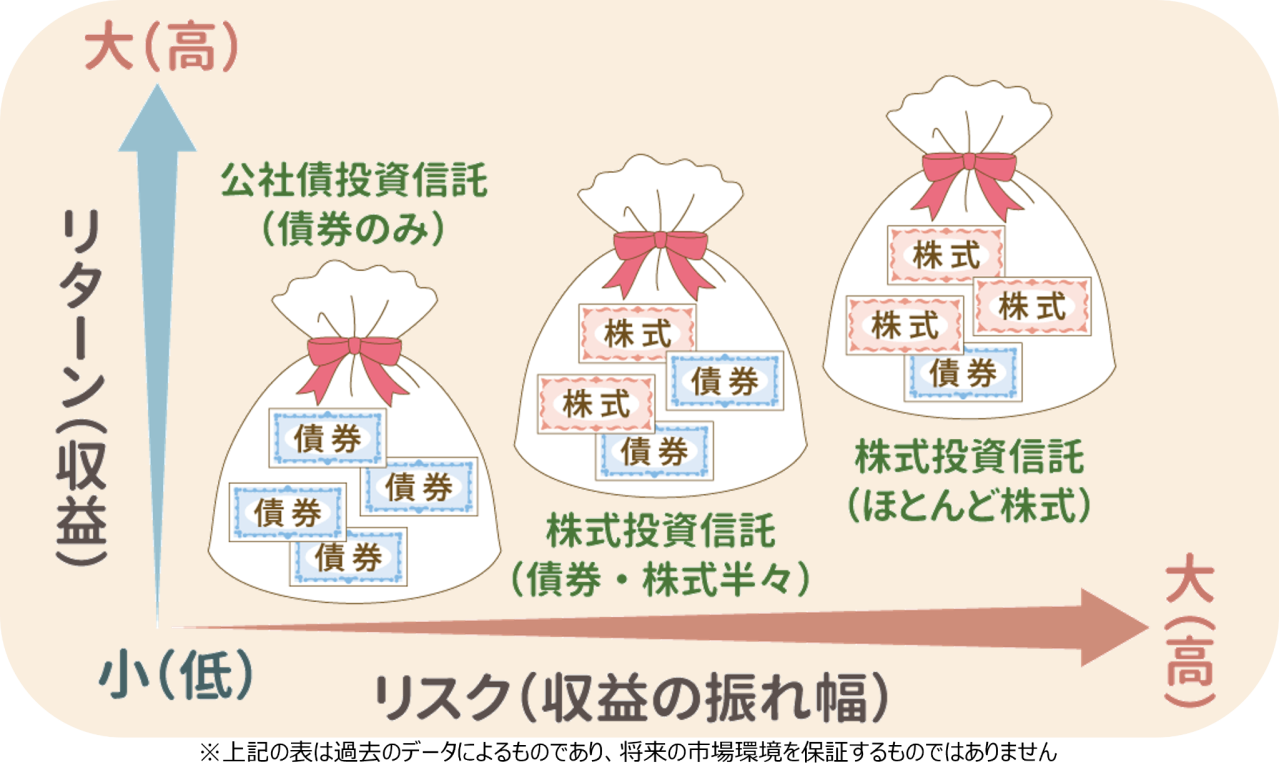

また、リスクとリターンにも着目する必要があります。リスクは収益の振れ幅、リターンは得られる利益のことです。ローリスクローリターンであれば「収益の振れ幅は小さいが、得られる利益も小さい」状態を指します。具体的なリスクは個々の投資信託により異なりますが、株式の割合が多い投資信託ほど、リスクも高くなる傾向です。

投資信託の場合、組み入れられている資産の割合でリスクとリターンが決まるので、購入する際は目論見書などでどのような資産が組み入れられているかを確認しましょう。

投資信託はやめた方がいい理由とデメリット|おすすめしない人の特徴

近年、日本株や米国株が大幅に上昇したことにより投資ブームとなりました。この投資ブームに乗って投資を始めた方も多いのではないでしょうか。投資には個別の会社に投資する個別株投資と株...

自分に合った投資を見つけよう!

ここまで出てきた3つの投資方法について、さまざまな側面から比較してみました。

| 方法 | 株式 | 不動産投資 | 投資信託 |

|---|---|---|---|

| 投資信託の元手 | 自己資金(先物の場合は借入金) | 借入金(不動産投資ローン) | 自己資金 |

| 元手の金額 | 数万円~数十万円程度(単元未満株取引なら数千円程度) | 数百万円~数千万円程度(物件の立地、規模によっては数億円のケースも) | 数万円程度(1,000円程度から始められるケースもある) |

| 投資資産の価値 | 市場の動向や企業決算に由来する部分が大きい | 自分の行動により変えられる部分もある(リフォーム、リノベーションなど) | 市場の動向や企業決算、ファンドマネジャーの力量に由来する部分が大きい |

| 流動性 | 高い(売りやすい) | 低い(半年~1年かかることもある) | 高い(売りやすい) |

| 手軽さ | 比較的手軽 | 審査に通らない、借入金だけが残ることもある | 比較的手軽 |

| 投資に費やす労力 | 比較的少ない(デイトレードなど短期売買の場合は例外) | 大きい(ただし一部を管理会社に委託することは可能) | 比較的少ない |

| リスク | 比較的高い(分散投資である程度軽減は可能) | 比較的低い(ただし災害には弱い) | 比較的低い(ただし不動産投資よりは高い) |

投資である以上、絶対に損をしない、ということはあり得ません。重要なのはライフプランとリスク許容度に合わせて対象を選ぶことです。今回紹介した対象をリスクが低い順番に並べると「不動産投資<投資信託<株式」となります。ただし、不動産投資はまとまった金額の元手が必要になるため、誰でもすぐに始められないのが事実です。相続で受け取った財産額が数千万円などかなり高額であれば検討してみましょう。

なお、実際にどのような形で資産形成をしていくべきか、その人の考え方や好み、年齢や家族構成によっても異なります。自分たちだけで決められなければ、専門家に相談することも視野に入れましょう。

日本国内ヘッジファンドランキング20選|高利回りおすすめ企業一覧

この記事では、ヘッジファンドのおすすめをランキング形式でご紹介します。ヘッジファンドと聞くとどのようなイメージをお持ちでしょうか。政府が進める「貯蓄から投資へ」の流れの中で、株...